有着新药研发“卖水人”之称的CXO行业也被视作是医药领域中的黄金赛道,在过去多年间备受投资者的青睐,涌现出了许多业绩、股价长期走牛的明星股。

不过,进入2022年后,在中报业绩整体依然高歌猛进的同时,CXO概念股的股价却跌得让人怀疑人生,这种不同步的情况引起了不少投资者的担忧。

而在9月12日,美国签署了一项鼓励美国生物技术生产和研究的行政命令则被一些投资者认为会对国内CXO行业造成重大打击,这也使得在A股、港股上市的CXO概念股于9月13日集体陷入暴跌之中。

上述这项行政命令究竟有多大的影响?研究机构又如何看待CXO行业的前景?

CXO中报整体表现不错,股价却出现暴跌

数据显示,以CXO为主业的概念股在2022年上半年大多取得了不错的业绩。

其中,药明康德(603259.SH,02359.HK)在上半年实现营收177.56亿元,同比增长68.52%,实现归母净利润46.36亿元,同比增长73.29%,双双创下上市以来半年度业绩新高;此外,凯莱英(002821.SZ,06821.HK)期内的归母净利润同比增长305.31%至17.4亿元;博腾股份(300363.SZ)的归母净利润更是同比暴增465.01%至12.12亿元。

而在“正宗”CXO概念股中,康龙化成(300759.SZ,03759.HK)和泰格医药(300347.SZ,03347.HK)的中报业绩表现较差,前者上半年归母净利润同比微增3.65%至5.85亿元,后者上半年归母净利润则同比下降5.02%至11.92亿元。

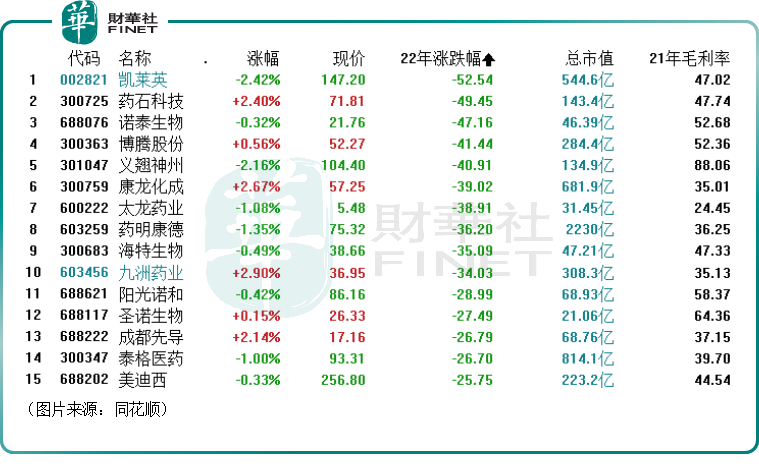

与业绩表现截然不同的是,自2022年年初以来,CXO概念股一改往日的涨势,开始了持续下跌。其中,凯莱英的A股累跌近53%,H股更是跌超59%,截至目前算是在香港联交所上演了一出上市即巅峰的戏码;此外,博腾股份、康龙化成等主要业务为CXO的概念股也都没跑了,均在2022年遭遇了不同程度的下跌。

一则消息引发CXO集体暴跌,究竟说了啥?

值得一提的是,虽然CXO概念股出现了股价大跌的情况,但鉴于行业高景气,整体业绩表现优秀,不少个人投资者以及机构此前还是满怀希望地坚守在CXO概念股中。

不过,9月12日的一则消息让他们彻底破了防。

根据当日发布的一份简报,美国总统拜登已正式签署一项行政命令,启动国家生物技术和生物制造倡议。

简报中指出,生物制造(主要讨论的是合成生物学等控制微生物制造特殊的化学物质和化合物,用于打造塑料、燃料、材料和药品等)未来将成为工业的重要组成部分,在十年内或可达到30万亿美元产值,而目前美国生物制造业正过度依赖于其他国家的供应链。

具体来说,美国政府期望在未来加大对生物制造业的资源部署和研发投入,并以此强化本土供应链,从而创建更健康的生物经济生态,并为社会贡献更多的工作岗位。

该倡议预计将加速生物技术创新,在农业、能源、医药等领域发展美国的生物经济。根据该简报,本周三(美东时间:9月14日),白宫将举办国家生物技术和生物制造倡议峰会,届时内阁将宣布一系列新的支持政策。

而在此前的当地时间9月9日,美国公司SnapdragonChemistry宣布,凯莱英之前宣布的收购将不会进行。

消息传来,CXO概念股于9月13日集体遭遇放量暴跌,其中凯莱英的A股惨吃跌停板,H股暴跌12.39%。

值得注意的是,凯莱英9月13日的龙虎榜显示,卖一席位是深股通专用账户,其余四个上榜的卖出席位均是机构专用;而买一是深股通专用,买二是粤开证券北京北辰东路营业部,买三、买四、买五分别是东财拉萨东环路第一营业部、东财拉萨团结路第二营业部、东财拉萨东环路第二营业部。

不难发现,龙虎榜上,卖出凯莱英的全是机构席位,而买入凯莱英的主要是号称“散户集中营”的几个东财营业部席位。

机构如何解读?

而对于这则引发CXO概念股“地震”,机构资金蜂拥出逃的消息,多家机构给出了自己的解读。

中信证券研报指出,此次美国发布的行政命令以促进发展美国本土生物制造业竞争力为主,对当前全球生物医药产业链格局影响有限:

第一,该行政命令的主要目的是促进美国本土生物制造业发展,增强本土供应链竞争力。该行政命令对“生物制造”的定义更偏向于合成生物学。合成生物学横跨多个行业,广泛用于农业、能源、医药等多个领域,是未来工业制造的重要发展方向。拜登政府期望通过加大对该新兴领域的投入,巩固美国在生物技术上的优势地位,并创造出一个全新的生物经济生态。该行政命令并未针对特定国家,也并非强调生物医药行业的供应链转移,更多以建设自身能力为主。

第二,美国中期选举在即,近来不断出台或拟出台的法案,中信证券判断政治象征意味更浓。在政策支持细节尚不确定前提下,生物医药相关产业监管严格且合规产能建设配套落地周期较长(3-5年以上);因此该机构认为该行政命令短期来看对于生物制药产业实际影响有限。

第三,中信证券研究人员认为中国原料药和CXO企业作为全球市场化竞争参与者,已深度嵌入全新医药研发创新供应链。凭借完善的产业供应链和工程师效率优势,中国企业承接全球CDMO/原料产能需求(根据百日报告估计,在美国销售的“87%的仿制药的API工厂位于海外,这在过去十年中帮助降低了数万亿美元的成本;美国本土的产能建设周期/员工成本远高于中国),大型跨国药企/中小生物科技公司相关外包需求逐渐转移国内,十几年来市场份额逐渐提升。同时,行政命令的具体执行方案中提到未来需加强合法合规的国际合作,从而加速生物技术的创新。

华泰证券的研报指出,生物制造产能建设周期较长,从土建到后续的生产体系建设和监管机构认证长达3-5年。考虑到具体政策细节和支持方案尚不明确,美国本土的基础建设周期时间长,行政令落地后或需要5年以上的时间方有可能对国内现有生物制造工业体系产生实质性影响。

而在全球制造业分工背景下,中国具有不可复制的优势:1)绝对数量庞大的“工程师红利”;2)完整的工业供应链体系及3)发达的物流及基础设施,这些优势推动国内CXO和API公司在生物制造领域逐步扩大影响力,2019年FDA发文显示美国上市药品中原料药生产基地有13%位于中国。此外,行政令本身并不限制海外生产,而是提升本土生产优先级;考虑到美国本土较低的效率和较高的成本,并结合科技制造(电动车等)的案例,美国本土企业在该领域全球竞争中可能并无优势。券商研究人员认为最先转移至美国的生物制造业应是高毛利且创新属性强的超高端制造业,而非效率输出型的CXO。

中原证券研究人员则称,CXO受中美关系影响较大,美国总统拜登周一签署一项行政命令,允许联邦政府直接资助生物制造相关领域。受此因素影响,CXO板块大幅杀跌,后续或存估值修复机会。

结语

总的来看,上述的行政命令对国内CXO行业短期的影响应该是比较小的。事实上,在经历了9月13日的恐慌后,CXO概念股9月14日并未继续大跌,这也显示出资金的情绪其实并没有特别悲观。

而该行政命令对CXO行业的长期影响或还有待观察。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号