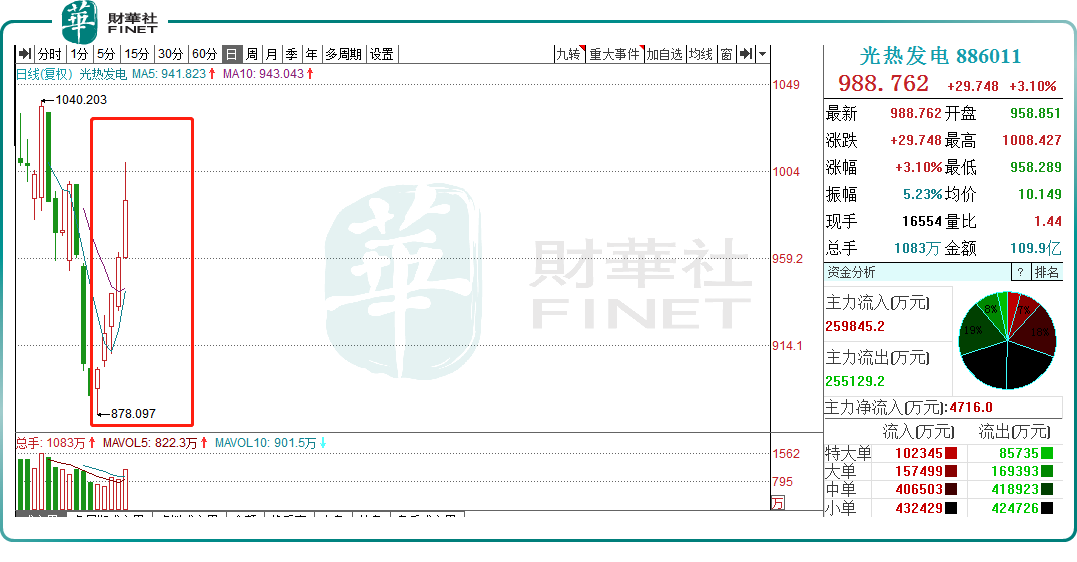

9月8日,光热发电板块延续强势,概念指数大涨3.1%,实现“五连阳”!

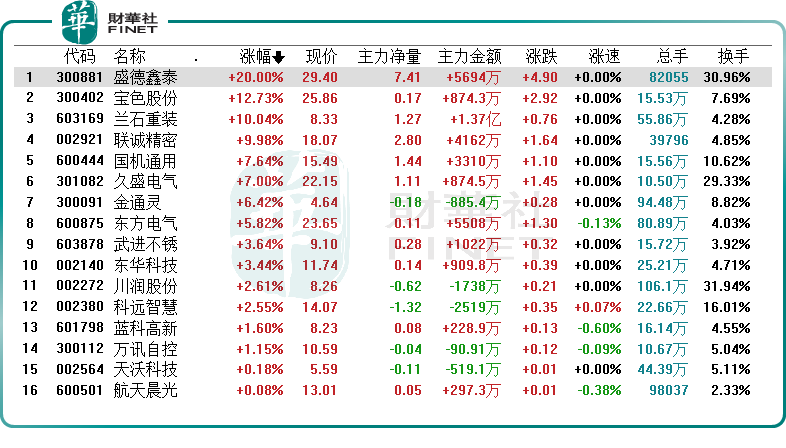

个股中,盛德鑫泰(300881.SZ)斩获“20CM”涨停,宝色股份(300402.SZ)大涨超12%,兰石重装(603169.SH)、联诚精密(002921.SZ)涨停,国机通用(600444.SH)、东方电气(600875.SH)、川润股份(002272.SZ)等纷纷跟涨。

助力“减脱碳”,光热发电技术“出圈”

随着双碳行动在全球范围内广泛推广,多行业多领域都在积极尝试利用清洁能源替代来实现减排目标。其中,除了“风光氢储”外,光热发电技术也在获得更多的机会。

政策面,早于2021年10月,国务院印发《国务院关于印发2030年前碳达峰行动方案的通知》,在能源绿色低碳转型行动方面指出,将积极发展太阳能光热发电,推动建立光热发电与光伏发电、风电互补调节的风光热综合可再生能源发电基地。

仅在一个月后,国家能源局综合司发布《关于推进2021年度电力源网荷储一体化和多能互补发展工作的通知》强调,优先考虑含光热发电、储能等新型储能示范的一体化项目。

今年以来,相关政策指引亦是频频登场。2022年2月,国家发展改革委、国家能源局联合发布了《关于完善能源绿色低碳转型体制机制和政策措施的意见》提及发挥太阳能热发电的调节作用。

2022年3月,国家发展改革委、国家能源局联合印发《“十四五”现代能源体系规划》,规划指出,“十四五”时期要加快推动能源绿色低碳转型,积极发展太阳能热发电等。

足以见得,在国家的大力倡导下,发展光热发电已是大势所趋。那么,究竟何为光热发电呢?

其实,光热发电是除光伏发电以外的一种太阳能发电技术,其原理是利用大量反射镜将太阳光聚集起来,加热工质,将太阳能转化为热能,并储存起来。而在需要发电时,再利用高温工质产生高温高压的蒸汽,驱动汽轮发电机组发电。

简单而言,光热发电就是利用光能转化为热能储存,需要用到时再利用机械能转换为电能实现利用,也正于其自带的储能本领,或将在有效解决新能源发电波动性问题上扮演重要的角色。

就于前段时间而言,极端高温天气持续,四川发电能力断崖式下降,引发了部分地区“缺电”及“限电”。在此关卡下,绿电新能源如光伏、风电等间歇性和波动性缺陷被进一步放大,用电结构性矛盾加剧。为解决该等矛盾,加快储能调峰设施建设是关键。

据悉,光热发电自带大容量、低成本的储能系统,可实现24小时连续、稳定发电,也可按需求满足早晚高峰、尖峰时段及夜间用电,可替代部分火电机组承担电力系统的基础负荷。此外,其还具备调节能力强、安全性高、灵活调节电力、低碳清洁无污染等诸多优势。

长江证券指出,在技术优势上,光热发电相对传统发电形式与光伏发电,具备电能质量优良、并网障碍低、可储能调峰等优势。

万亿级市场蓝海拉开帷幕?

从规划进展来看,国内光热发电建设还处于发展初期,尚未形成规模化。

据悉,我国光热项目起步于“十二五”,在“十三五”期间迎来了第一次快速发展期。不过,从“十二五”和“十三五”规划指标完成情况来看,光热的发展是远远低于预期。

资料显示,国家能源局于2016年发布第一批20个太阳能热发电示范项目名单,总装机 134.9万千瓦。在首批项目中,却只有8个项目已经顺利投运,而部分项目由于资金短缺陷入停滞。

截至目前,我国共有10个大型光热项目及部分小于10MW的项目投运,合计装机规模达到为589MW。相较于光伏投放规模而言,差距悬殊。截至2021年底,我国光伏累计装机容量3.06亿千瓦。

虽然不足以比肩光伏万亿市场,但在国家政策鼓励,多能互补乃是大势所趋,光热发电正迎来新一波发展热潮。

据西部证券不完全统计,目前我国正处于前期准备/可研/备案阶段的光热项目合计装机规模达到1600MW,招投标项目规模613MW,在建项目规模2595MW,在建规模为已投运规模的4倍,光热发展大大提速。

展望未来市场空间,中航证券表示,按照IEA预测,中国热发电到2030年/2040年/2050年装机量分别为29GW/88GW/118GW,据此判断光热发电万亿级市场才刚刚拉开帷幕。

产业链“欢喜愁云”各不同

紧随行业投资的快速增长,产业链规模逐步壮大,不过并非每家企业均能收获业绩红利。

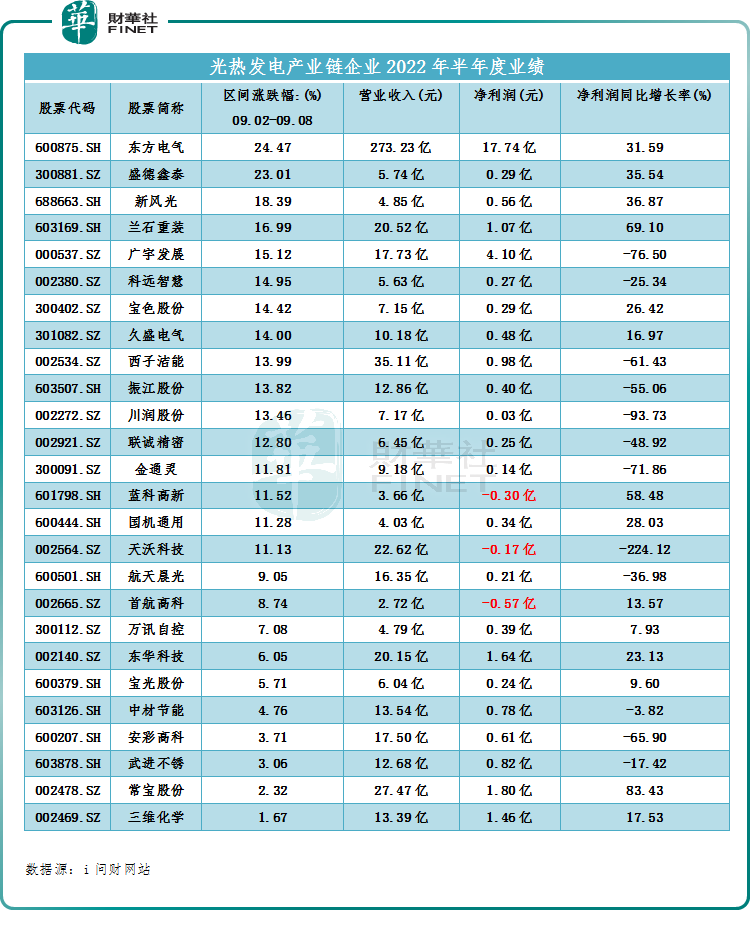

据同花顺数据统计,A股已上市的光热发电产业链企业总共有26家,截至2022年上半年,总计23家企业盈利,3家企业陷入亏损,而首航高科便是为数不多的亏损企业之一。

资料显示,首航高科是熔盐储能光热电站设备提供商,是清洁能源和新型电力系统核心设备的供应商。公司是目前太阳能光热发电领域产业链布局最长的企业,具备较好的成本管控优势。

2022年上半年,首航高科(002665.SZ)实现营收2.72亿元,同比减少44.74%;净利润亏损0.57亿元,同比增长13.57%。

对于业绩亏损收窄,首航高科解释称,今年上半年敦煌100MW熔盐塔式光热电站发电量比以往有大幅增加,同比增长45.66%。

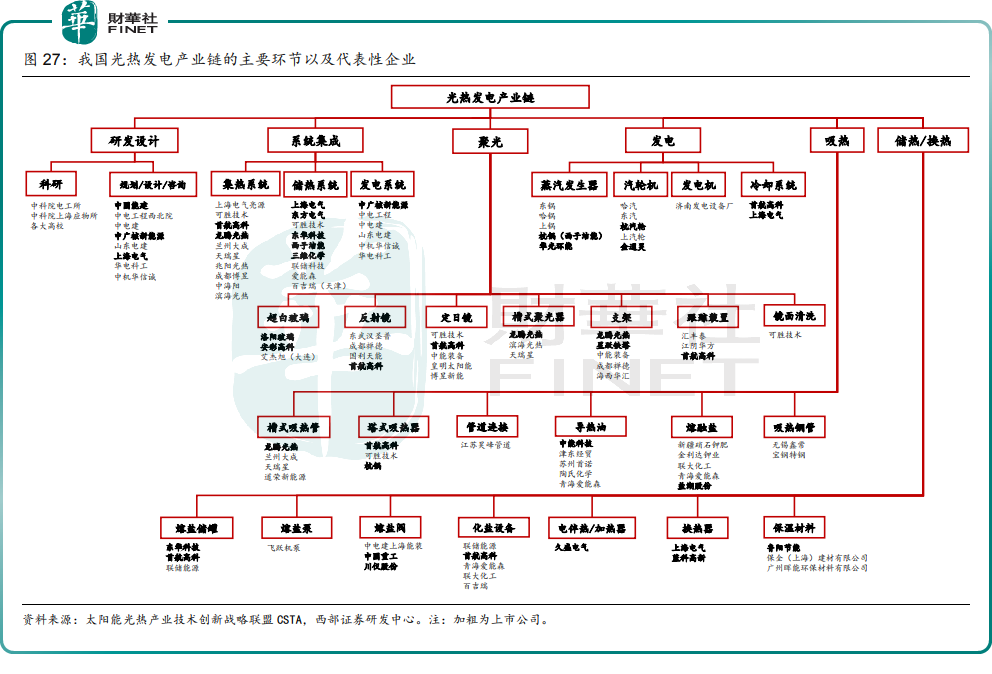

值得一提的是,按照聚能方式及其结构进行分类,光热发电又可分为塔式、槽式、碟式、菲涅尔式四类技术。其中,塔式和槽式两种类型应用较多,槽式技术较为成熟,塔式技术则更具发展潜力,效率高。

就目前已建成的情况看,塔式光热发电电站在我国占比达6成,而在全球范围内,塔式却远不如槽式,仅占比2成,其高昂的投入成本是限制塔式技术推广的主要难题。

拆分产业链成本结构来看,一个塔式光热电站包含聚光系统、吸热系统、储换热系统和发电系统,系统成本占比分别为51.4%、7.73%、17.88%、7.12%。

明显可见,聚光系统板块成本占比高达5成,主要包括定目镜、超白玻璃、反射镜等多个零部件环节,涉足的企业有安彩高科(600207.SH)、首航高科、龙腾光热(688055.SH)等。

类比光伏发电,降本提效也仍将是光热发电发展的必经之路。彼时,除了实现产能规模化效应外,聚光系统一块高成本又将如何优化,相关企业亦或将面临一定的技术工艺进步难题。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号