非洲等新兴市场对智能手机需求的下滑,以及竞争压力的加大,令有“非洲手机之王”美誉的传音控股(688036.SH)结束了高速成长期。

传音控股在海外市场陷入增长困境之际,其股价也提不起精神来,开启了一轮跌跌不休的模式。

去年2月触顶后,传音控股股价不断震荡下行,近半年来跌势加剧,近日股价跌至60.61元的低位,创下两年多以来的新低。其总市值也下探至500余亿元的位置,较巅峰时期的2000余亿的市值削减了超7成。

优等生成绩下降了

在国产手机品牌林立市场中,传音控股是一家战略眼光眺望得最远的企业,远到了地球的另一端——非洲。

2006年,传音控股成立,成立伊始就将非洲作为其发展的主要市场,一是避开国内和欧美竞争激烈的市场,二是非洲是一块尚待挖掘的金库,其要做第一个吃螃蟹的人。

后来在非洲建立了本土化运营优势、渠道优势和研发优势等核心竞争力后,传音控产品以超高的性价比在非洲赶超了三星和华为等国际手机巨头。在成立十年后(2016年),传音控股拿下了非洲手机市场38%的份额,为非洲手机市场绝对的霸主。

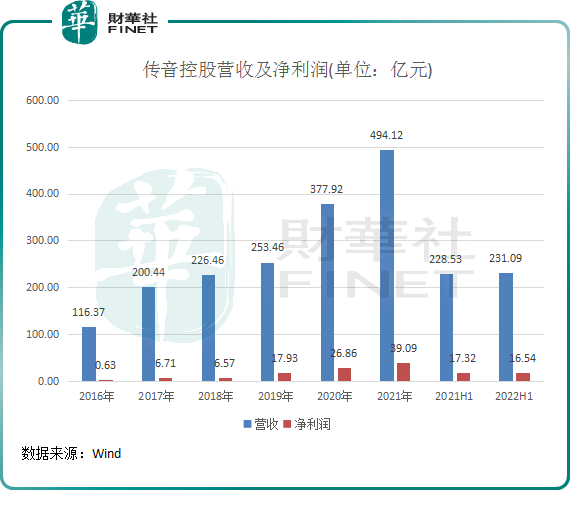

依靠在非洲及其他新兴国家市场打下的江山,传音控股发展势如破竹,2016年-2021年营收和净利润复合年增速分别高达33.54%及128.32%,为成绩优异的优等生。

但传音控股成于手机,也困于手机。

进入2022年,过度依赖手机产品的传音控股开始陷入了增长困境中。在往年,公司的手机产品收入占比均超过了90%,2022年以来随着全球范围内智能手机市场需求端整体承压,传音控股的成绩单失去了往日的风采。

今年上半年,传音控股增收不增利。报告期内实现营收231.09亿元,同比微增1.12%,往年高增长势头戛然而止;净利润为16.54亿元,同比下滑4.53%。

对于净利润下滑,主要原因是公司报告期内研发投入大幅增加,以及非经常性损益影响。

在成绩下降之际,传音控股面临着库存越来越高的尴尬。今年6月底,公司的存货金额高达95.98亿元,同比增长26.64%。高企的存货导致公司在报告期内计提存货跌价准备带来的资产减值损失达到2.43亿元,占了当期公司利润总额的12.15%。

手机的生命周期并不长,若传音控股未来不能有效地实施库存管理,导致原材料积压、受损,或产品市场环境变化出现原材料、库存商品价格大幅下跌的情形,公司将面临更大的存货跌价风险。

非洲兄弟拉不起传音

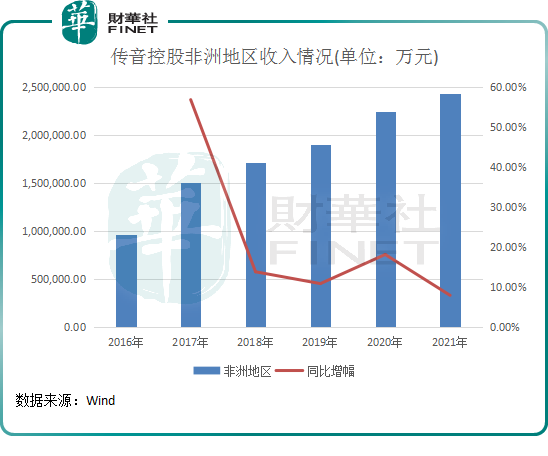

非洲是传音控股的发家之地,可以说是福地了。2021年,非洲市场仍是传音控股最重要的营收来源,占比约5成。

但今年以来,非洲国家的日子并不好过。受疫情和地缘政治影响,非洲面临着高通胀、粮食危机等重重困难,经济亮起了“黄灯”,严重削弱了消费者的购买力和消费升级欲望。

非洲开发银行最新发布的《2022年非洲经济展望》显示,预计2022年非洲经济增速预计将放缓至4.1%,而在2021年经济增速达6.9%。同时,据联合国粮农组织估计,非洲当前有3.46亿民众受到粮食危机的影响,极端贫困人口数量开始上升。

经济衰退将非洲拖入饥饿深渊的边缘,对于非洲消费者来说,食品是快消必需品,但手机不是。

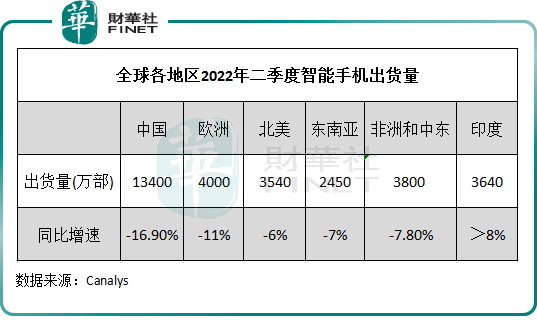

根据Canalys统计,在今年二季度,中东和非洲(MEA)地区的智能手机出货量同比下降7.8%至3800万部,下降幅度低于中国和欧洲,高于北美和东南亚及印度。

传音控股并未披露按地区划分的收入情况,但其在半年报中表示:上半年,由于外部环境的不利影响,公司在非洲、南亚市场的智能机整体销量有一定下滑。

非洲是传音控股投入了大量资金和精力的地区,如今传音在非洲手机市场份额占比接近半壁江山,因此非洲市场的疲弱,传音是最受伤的一家手机厂商。

实际上,传音控股在非洲市场不断失意的另一大原因,则是来自其他品牌的挑战。

传音控股在非洲手机市场收获颇丰之际,其依靠低端性价比圈占市场份额的打法,已被其他厂商研究透了,这些厂商开始以此作为突破口与传音控股展开竞争。

2014年以来,国内的vivo、oppo和小米以及国外的三星等厂商相继加入非洲市场的团战,他们推出各类功能丰富的中端价位新机型,受到了消费者的欢迎。根据IDC数据显示,2021年非洲智能手机市场,传音的增速不及三星和小米,差距超过10%,三星今年二季度在MEA的市场份额同比大幅增长了4个百分点至23.4%。

因此,虽然传音控股的大本营非洲有庞大的人口基础以及极低的智能手机渗透率,但传音控股渐渐感觉到其在非洲的地位已越来越不如以前。从披露的非洲地区营收数据,可以看出非洲已不再是传音控股的福地。

2021年,传音控股来自非洲地区的营收增速下滑至8%。同时,在市场竞争加剧的情况下,公司手机毛利率两连降,2021年降低至20.39%,核心业务的盈利能力在下降。

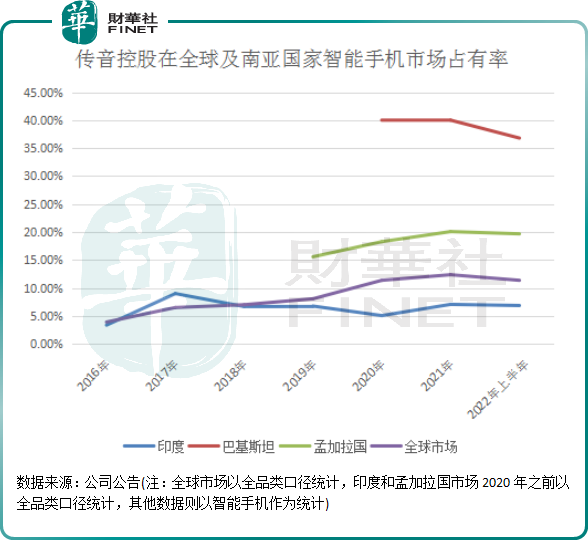

传音控股在非洲的市场份额并未披露,不过,非洲市场增长的放缓对其全球市场份额带来了一定的冲击。根据IDC数据统计,2021年传音控股在全球手机市场的占有率为12.4%,今年上半年则降至11.4%,下降了整整1个百分点。

开拓非洲之外市场,市占率却集中下滑

传音控股早已意识到不能患上“非洲依赖症”,那样子风险敞口太大了。

2015年起,传音控股开始在非洲以外寻找更多的朋友,逐步进入了南亚、中东和东南亚等新兴市场国家,确立了“深耕非洲市场,开拓其他新兴市场”的发展局面。

扩大了市场布局,传音控股开启了第二增长曲线,在很大程度上抵消了非洲市场收入疲弱的不利因素,但有些市场也令传音控股深感吃不消。

2020年及2021年,传音控股在非洲以外的市场进展强势,在疫情冲击下逆势实现增长。在2021年,亚洲等其他地区带来的收入为243亿元,同比飙升67%,占营收比重首次超过了非洲地区,为50.06%。

在全球智能手机市场陷入存量红海竞争阶段,传音控股在中东、南亚和东南亚等地区的成绩不可谓不成功。

遗憾的是,进入2022年,传音控股在这些地区的进击之路已经没有往年那样平坦了。

根据财华社统计,2022年上半年,传音控股无论是在全球手机市场,还是在印度、巴基斯坦和孟加拉国的智能手机市场,均出现了市场份额下降的趋势。其中,公司在巴基斯坦智能手机市场的份额下滑最严重,由2021年超过40%的市占率降至2022年上半年的36.8%。

印度是南亚人口大国,增长潜力巨大,是各大手机厂商争夺的红海市场。在今年二季度的智能手机出货量中,印度市场超过北美和东南亚,接近MEA地区和欧洲地区。

在今年二季度,印度是少数几个智能手机出货量同比增长超过8%的主要市场之一,但传音控股不但没能在印度市场趁机扩大市场份额,反而被三星、小米等厂商的围堵,销量和市占率均出现下滑,其中市占率较2021年下滑了0.2个百分点至6.9%。

因印度市场陷入白热化竞争阶段,强敌如林,加上传音控股进入印度市场的时间较晚,因此其在印度市场的品牌宣传、人员薪酬等费用支出较非洲等市场更高,因此毛利率极低。根据公司招股书,2016年-2018年及2019年上半年,公司印度市场手机产品平均毛利率水平仅为12.51%,低于非洲市场手机产品 26.06%的平均毛利率。

2016年至2018年,传音控股在印度市场分别亏损了3238万元、1.68亿元和5亿元,累积亏损超过7亿元。此后,财报中再未出现印度市场的相关数据。

不难看出,印度市场是一块大肥肉,但对传音控股来说却是一块难啃的骨头,其在印度市场的综合竞争力正被劲敌们削弱中。

根据 IDC 数据统计显示,2022年上半年,传音控股在印度智能机市场占有率 6.9%,排名第六。而在2021年传音控股在印度智能机市场占有率为7.1%。

小结:

非洲手机市场进入了消费需求萎靡以及竞争加剧的局面,作为“非洲手机之王”,传音控股在非洲的高速成长时代已渐渐远去。

南亚、中东和东南亚等市场,过去几年成为传音控股的第二增长曲线,分散了公司依赖非洲市场的风险。

但当下,全球手机市场已进入存量阶段,加上其他手机厂商不断深入传音控股的腹地,导致传音控股在全球市场的竞争优势受到了巨大挑战,最终在竞争压力面前部分市场份额被劲敌蚕食了。

传音控股正试图摆脱过于依赖手机市场的困扰,今年上半年研发费用大增,将研发重点进一步扩散至移动互联网业务及家电、数码配件等扩品类领域,以构建“手机+移动互联网服务+家电、数码配件”的商业生态模式。

传音控股的销售市场主要以第三世界国家为主,在全球经济疲弱且市场竞争越发激烈的背景下,传音控股寻找手机业务以外的第二增长曲线难度不小。目前,传音控股“手机+移动互联网服务+家电、数码配件”的商业生态模式刚成型,未来走得顺利与否,关于到公司能否迎来发展的第二春。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号