8月31日,奈雪的茶(02150.HK)公布2022年中报业绩。上半年由于疫情原因,业绩亏损,并不意外,但本季财报亮点在于成本控制有效,公司新开店铺逐渐转型,或让市场看到希望,财报公布隔日(9月1日),奈雪收涨4.0%报5.95港元/股。

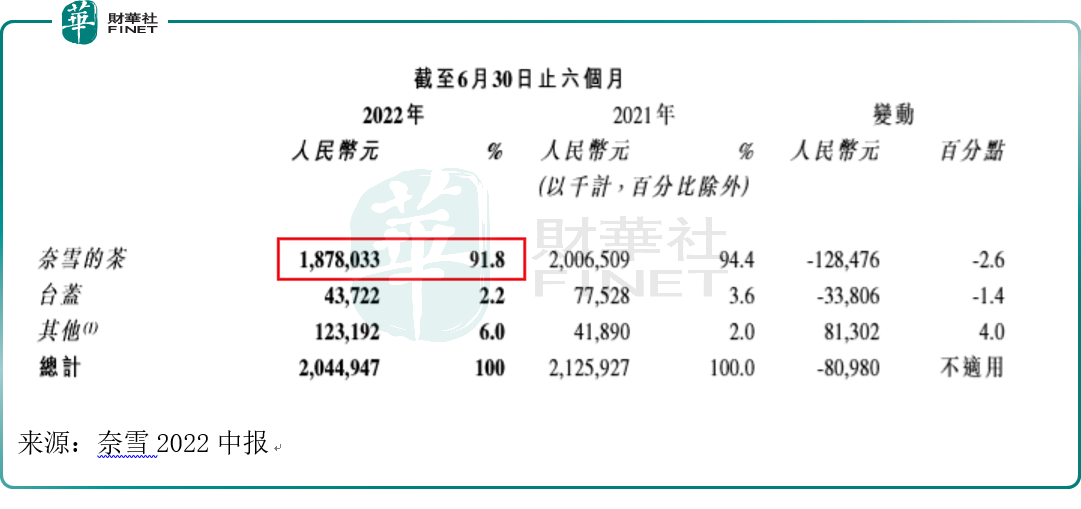

目前公司有“奈雪的茶”茶饮店和“台盖”两个品牌,前者是公司主要收入来源,截至2022年6月30日,奈雪的茶茶饮店收入占比为91.8%。公司坦言,“在可预见的未来,奈雪的茶茶饮店仍将是我们的主要业务重心。”

上半年同期由盈转亏:疫情是主因

总体业绩:上半年收入同比下降3.8%,为20.45亿元,经调整净利润为亏损2.49亿元,已由去年同期盈利转为今年上半年的亏损。经营活动所得现金净额同比下降72.8%,由去年上半年的3.78亿元下降至2022年上半年的1.03亿元。

分品牌来看:

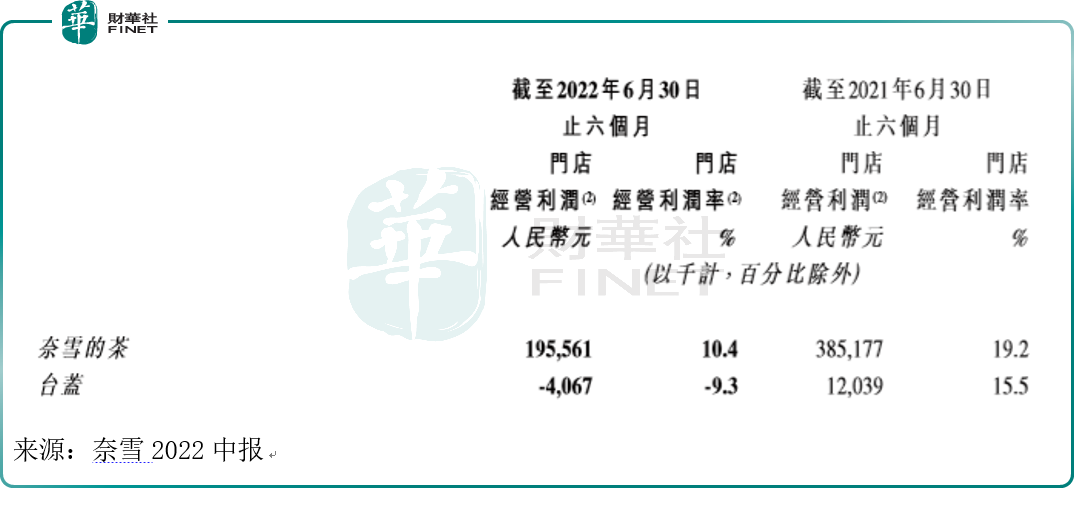

1、奈雪的茶:2022年上半年,奈雪的茶茶饮店录得门店经营利润1.96亿元,较2021年同期下降49.2%;奈雪的茶茶饮店经营利润率为10.4%,较2021年同期下降8.8个百分点。

2、台盖:上半年台盖是亏损的,经营利润为-406.7万元,而经营利润率更是大幅下滑,从去年同期的15.5%下滑到今年上半年的-9.3%。

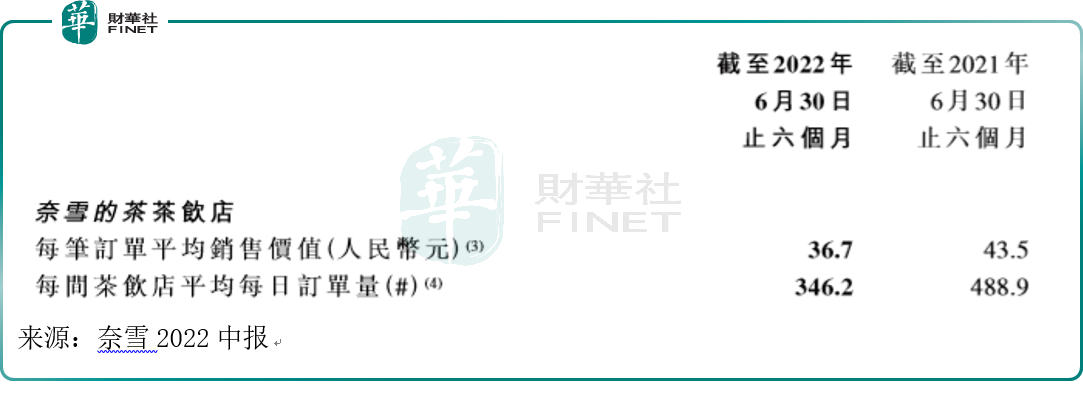

若从单价和订单销量来看,上半年二者皆同比下滑。今年上半年每笔订单平均销售价从去年同期的43.5元降低到今年的36.7元,这个降价幅度非常大,单笔订单平均降了近10元,但降价没有给销量带来明显提升,每间茶饮店平均每日订单量,从去年同期的488.9降低到今年上半年的346.2。

单品降价似乎是新茶饮今年的行业趋势,在今年初经历过一波降价后,据媒体7月报道,新茶饮行业迎来了第二轮降价:喜茶宣布下调多款茶饮产品价格,宣称再也没有3字开头的饮品了,而奈雪的茶顺势推出了最低价9元一杯的产品,乐乐茶等也紧接着跟上,热门产品直接降价10元。

要知道喜茶和奈雪的茶一开始是主打“高端”定位的,但随着蜜雪冰城低价产品+广开门店的接地气策略“搅局”,喜茶和奈雪的茶显然也坐不住了,纷纷推出降价策略。但从销量上来看,上半年还没显示出明显的效果。虽有疫情原因,但网上对于降价的评论也褒贬不一,并未一致叫好。

降价的背后显然是盈利焦虑,下沉市场也是无奈之举。奈雪的茶中报业绩大家也看到了,而喜茶也并不好过。由于喜茶并未上市,我们只能看之前的数据。据久谦咨询数据显示,从2021年7月起,喜茶在全国范围内的坪效与店均收入开始下滑。以2021年10月份数据为例,店均收入与销售坪效较7月份分别下滑了19%、18%;与2020年同期相比,下降更为严重,分别下滑了35%、32%。

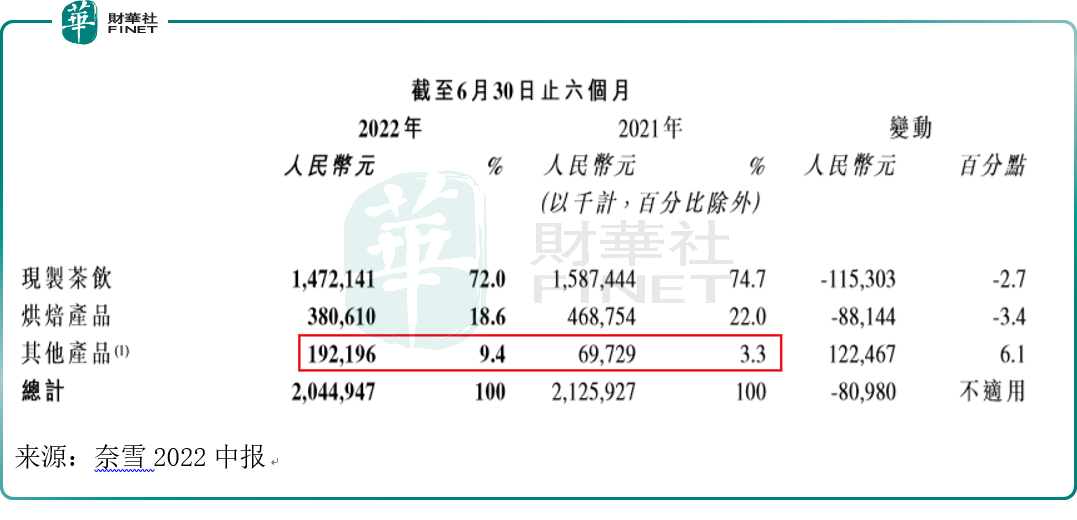

我们再分产品继续看奈雪的茶上半年表现,虽然公司称把主要精力放在“主营业务现制茶饮的研发与推广”,不过今年上半年,“其他产品”的收入占比大幅上升6.1个百分点,达9.4%。从财报注释来看,“其他产品”主要包括零售产品及伴手礼,如瓶装水果茶、气泡水、茶礼盒、零食及节日类限定礼盒。

公司对零售给予厚望:“零售业务方面,本集团已有多款瓶装纯茶、水果茶和气泡水产品进入线下连锁商场等渠道,同时也在在线渠道及奈雪的茶茶饮店内售卖。本集团预计零售业务收入将逐渐增长”。

公司对此业务的看法非常乐观:“零售业务在短期将开始帮助本集团增加与潜在消费者的触点,帮助建立品牌认知;在长期将有希望成为本集团持续增长的另一驱动力。”

公司还透露:“预计零售业务的业绩表现最早将于2022年年度业绩公告中被单独列示。”

笔者对此的理解是,公司在产品线上,考虑从奶茶业务扩展范围到零售,扩充自己的产品线,意图接触更多消费人群,变得更接地气了。

我们看了以上的数据分析,上半年业绩给人感觉很悲观。其实上半年由于疫情原因,业绩不好在意料之中,并没有很意外。

奈雪的茶在财报中解释称,今年上半年受疫情持续影响,尤其在其门店较密集的高线城市受疫情影响较大,令其收入同比下滑并录得亏损。

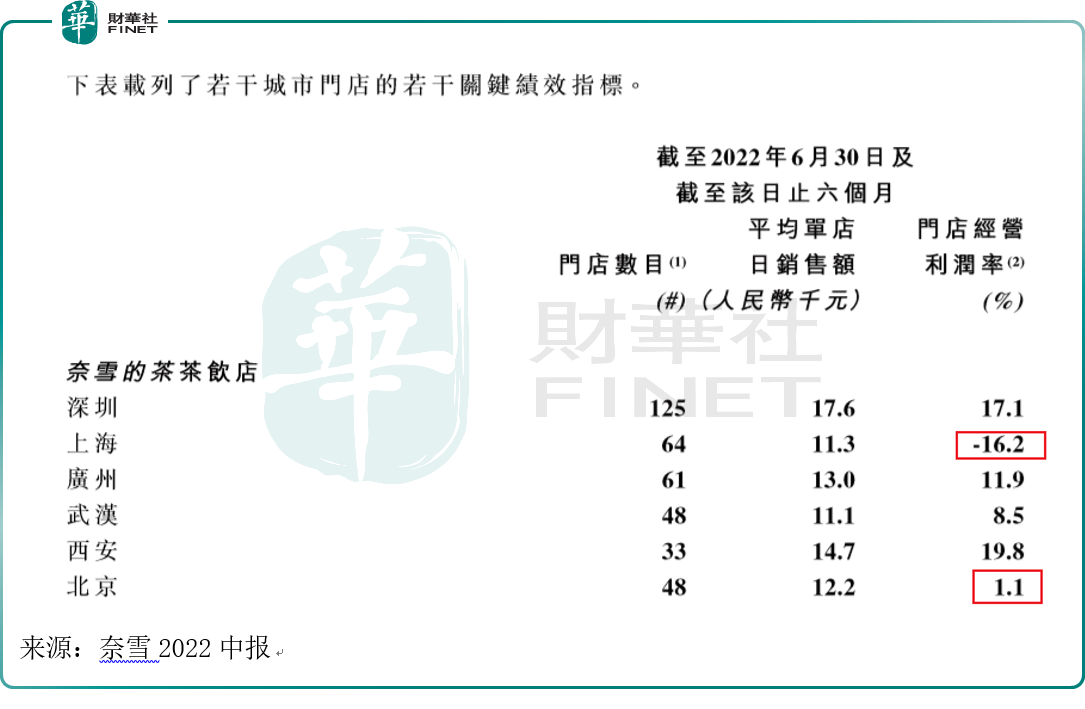

疫情对奈雪的茶影响有多严重?虽然公司称疫情影响“无法准确量化”,但我们看以下主要城市的绩效关键指标,可见一斑。

我们看门店经营利润率这一指标,以上海和北京为例,二者在今年上半年该项指标皆不佳:分别是-16.2%和1.1%,是表中列出的主要城市里,较为有代表性的两个城市。

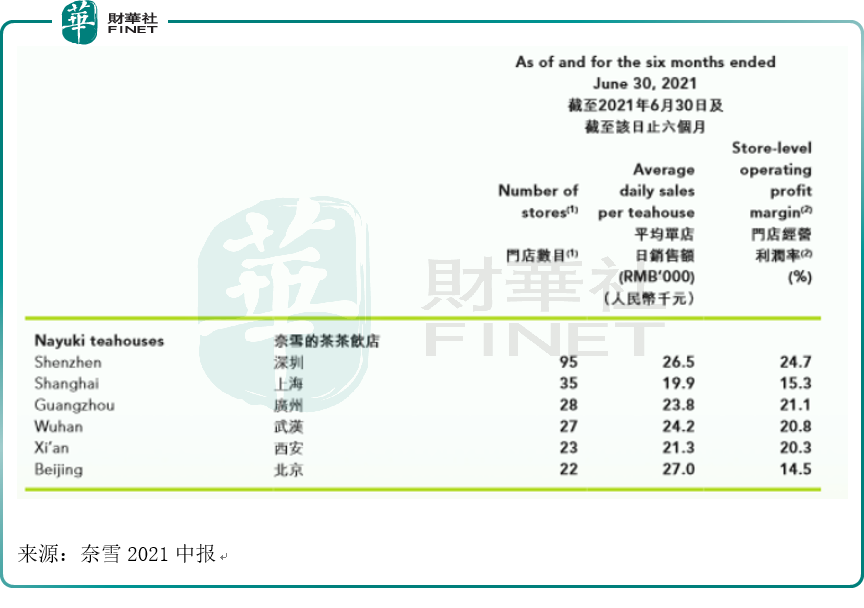

如果对比2021年中报数据来看(见下图),今年上半年疫情的影响则更为明显,在表中列出的这些城市中,2022年的门店经营利润率很明显全面下滑。

上半年业绩不佳,按理说应该收缩规模才对,有意思的是,从中报公布的门店数量看,公司还在积极扩张,这是怎么回事?

为何亏损了却还在扩张?

据中报显示,奈雪今年上半年净新增87家门店,不过这些新开门店却与此前有所区别。

公司特别强调,“目前,本集团几乎所有新开奈雪的茶茶饮店均为PRO茶饮店”。并在中报里用大段篇幅强调了门店店型优化这件事。

公司目前门店主要分两类,一是此前的标准店,二是2020年底推出的新店型PRO茶饮店。从今年上半年新开店型中可以看出,奈雪开店策略或在调整:正在逐步转变品牌创立之初所对标的星巴克的“大店模式”,而改以PRO茶饮店为主。

对于奈雪的门店转型,财报中还公布了一则值得关注的消息,“现有的标准茶饮店将会在租约到期后或在商场或其它出租方许可的前提下,陆续转为PRO茶饮店。”

PRO茶饮店有什么好处?可以归结为四个字:降本增效。公司在财报中直言:PRO茶饮店“仅需店员简单加工便可提供给客户”、“更有利于我们以更少的店员高效运营,以较低的前期投入和具成本效益的方式迅速加密。”

店面转型的背后,折射出奈雪对于成本压力的焦虑。财报中公司表示“将继续重点优化人力、租金成本”。

租金方面,奈雪于2022年初开始,对实际租金成本率相对较高的部分现有门店进行了重新评估,并对其中部分门店寻求重新谈判租约和╱或采取其它调整措施,以降低租金成本刚性。

人力方面,自动排班系统和自动制茶设备是奈雪祭出的两大法宝。公司强调,“2022年第三季度末前,自动制茶设备将按期完成在全国奈雪的茶茶饮店推广,可大幅降低对培训的依赖,提升门店人力使用灵活度。”

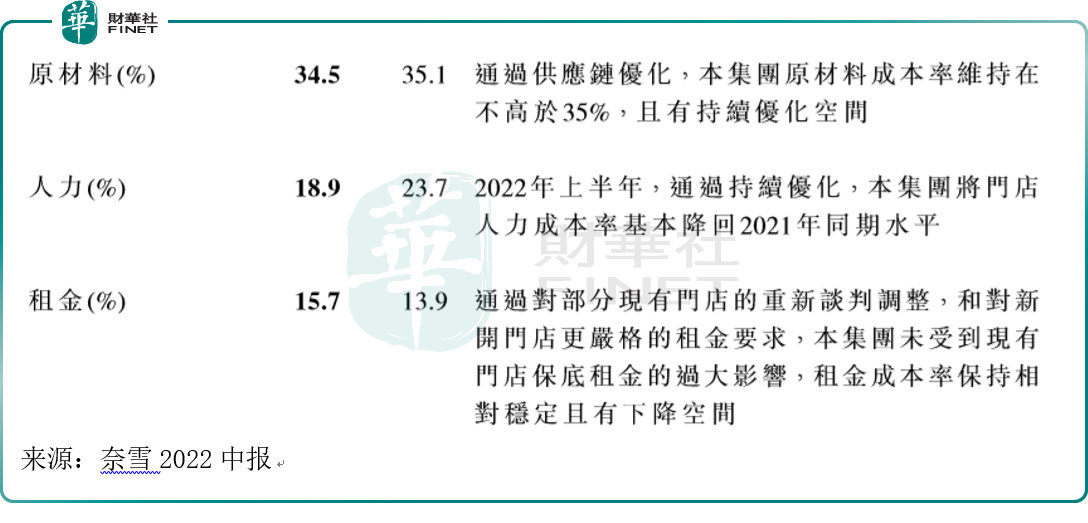

从中报公布的情况看,截至2022年6月底,奈雪在成本上优化的怎么样了呢?

原材料:目标是成本率不高于35%,中报显示目前是34.5%;

人力:目前该成本率是18.9%,公司表示“门店层面人力成本率下降并稳定在20%以内,优于2021年上半年水平”;

租金:目前成本率是15.7%,公司提出,“目标在短期内将奈雪的茶茶饮店门店层面实际租金成本率维持在15%以内,并预计未来有小幅下降空间。”

综上,原材料和人力这两项的成本率已达公司预期目标,而租金仍离目标有小幅差距。那么结合PRO门店的优点来看,公司逐渐倾向于PRO门店也就不难理解了:新开店以PRO为主,而老店铺也要及时降低租金成本。所以虽然上半年奈雪仍然在扩张,但从成本控制看,却是转型路上的优化手段。

其实,奈雪对PRO店型的倾斜在上市之时已经很明显了。在招股书中,奈雪表示,2021-2022年,奈雪的茶将主要在一线城市、新一线城市分别开设约300间和350间奈雪的茶门店,其中约有70%的门店规划为奈雪PRO门店。而今年上半年的疫情显然加速了奈雪门店的转型。只有把成本控制住,才能增厚利润,这是一个非常简单的道理。

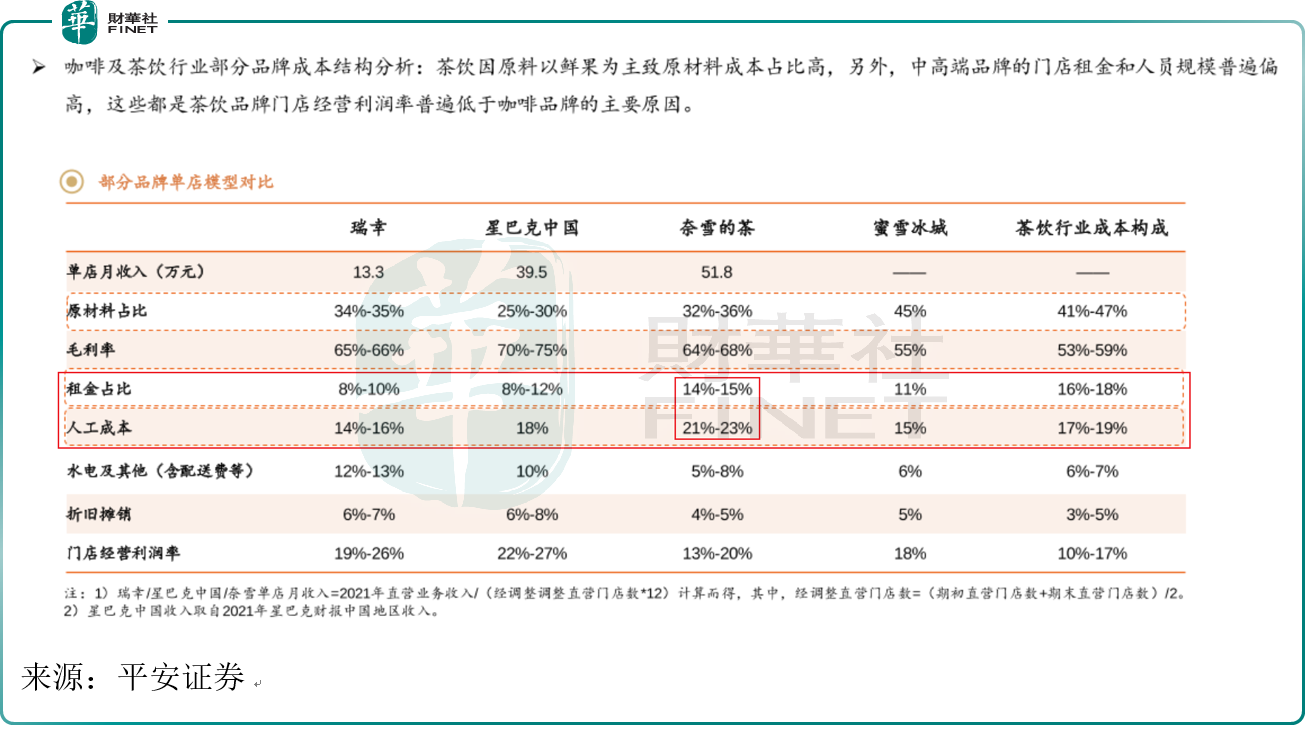

奈雪的门店转型让笔者想到了瑞幸与蜜雪冰城,奈雪为何如此着急的降低成本?我们若横向对比就会发现,在租金和人工成本上,奈雪在这两方面上的成本不仅远高于咖啡业的瑞幸与星巴克中国,同样也高于同行的蜜雪冰城。所以笔者才说,成本压力是奈雪的焦虑。

而从奈雪中报公布情况看,管理层对成本控制的决心很大,同时也确实有具体的措施和目标,此外还通过降价来“接地气”,扩大潜在消费人群,管理层“降本增效”的积极态度或已被资本市场感受到,这可能是中报公布后,虽然上半年业绩不佳,但隔日股价仍然上涨的原因吧。

中信证券曾指出,奈雪五一以来持续修复,5月下旬至端午同比恢复近70%,6月恢复至75%,从结构上看6、7月单量同比已完全恢复。伴随Q3茶饮旺季,收入、业绩有望进一步修复。此前奈雪曾发布公告表示(见公告《2022年第二季度运营情况》),6月份,奈雪月度未经审核综合管理账目实现盈利。公告称,6月同店订单量达到去年同期水平。

但笔者也在此提醒,目前夏季饮料消费旺季已经逐渐过去,而奈雪通过降价策略,已然从之前的“高端”定位逐渐开始与“腰部”品牌竞争。这一价位上,一点点、七分甜、茶百道、COCO都可等品牌的竞争已是白热化,喜茶也宣布加入20元以下茶饮,奈雪如果想杀出重围,仍然需要继续努力。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号