受益于5G、新能源汽车和物联网快速发展趋势,在功率半导体、电源管理芯片等产品需求带动下,我国半导体市场需求持续稳步提升。

而作为半导体产业大厦的基石——半导体硅片,也吹响了向前进的号角。

在国产替代潮下,我国半导体硅片江湖群雄逐鹿,多家大玩家忙于冲锋。上市融资,也成为这些大玩家筹备“弹药”的重要途径。

作为国内最早从事半导体硅材料研制的企业之一,有研半导体硅材料股份公司(以下简称“有研硅”)的IPO之路显得姗姗来迟。

上交所官网显示,有研硅在6月21日的审核状态显示“已问询”。科创板上市委员会定于6月28日上午9时召开2022年第54次上市委员会审议会议,届时将审议有研硅科创板IPO申请。

距离资本市场只差临门一脚,有研硅有望在麦斯克和上海超硅这两家竞争对手之前率先登陆资本市场。

资料显示,有研硅此次上市拟募资10亿元。对于上市募资用途,有研硅拟以超过7成资金用于8英寸硅片扩产项目和刻蚀设备用硅材料项目,剩下用于补充研发与营运资金。

不难看出,有研硅有意借助此次上市的融资额扩大在国内硅片产能,以提升市场话语权,生怕错过这场市场红利。

好赛道下竟失落了两年

有研硅可谓是半导体硅材料领域的元老了,其起源于有研集团(原北京有色金属研究总院)半导体硅材料研究室,自上世纪50年代开始半导体硅材料研究,是国内最早从事半导体硅材料研究的骨干单位。

有研硅的前身泰半导体,系由A股上市公司有研新材(600206.SH)和凯晖控股共同设立。

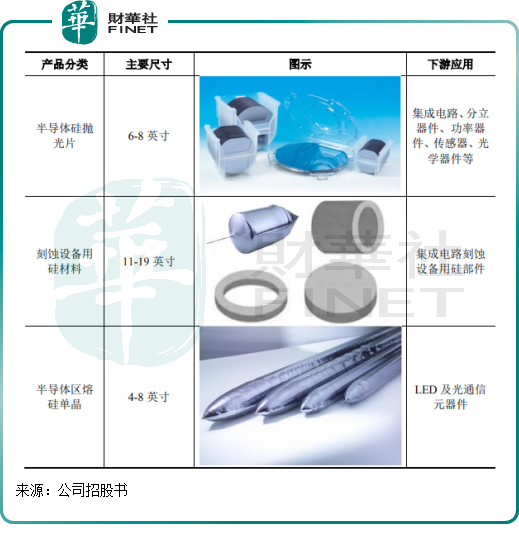

公司主要从事于半导体硅材料的研发、生产和销售,主要产品包括半导体硅抛光片、集成电路刻蚀设备用硅材料、半导体区熔硅单晶等。

其产品应用广泛,主要用于集成电路、分立器件、功率器件、传感器、光学器件、集成电路刻蚀设备部件等半导体产品的制造。

硅片和硅基材料是晶圆制造环节占比最大的基础核心材料,而随着全球半导体市场供不应求,供需矛盾已从芯片制造领域传导至上游硅片环节。

根据SEMI数据,中国半导体硅材料市场规模由101.6亿元增至250.5亿元,年复合增长率达到16.2%,未来几年有望继续保持高增长。

对于有研硅在内的硅片生产商来说,这是一次巨大的历史契机。

但从市场格局看,行业先行者之一的有研硅在国内半导体硅片市场未能挤进前五名。根据招股书,有研硅2021年在国内市场占有率约为1.38%,国际市场占有率为0.69%。

经营业绩方面,有研硅也未能把握好国内半导体硅片市场的发展机遇,其成绩单并称不上优异。

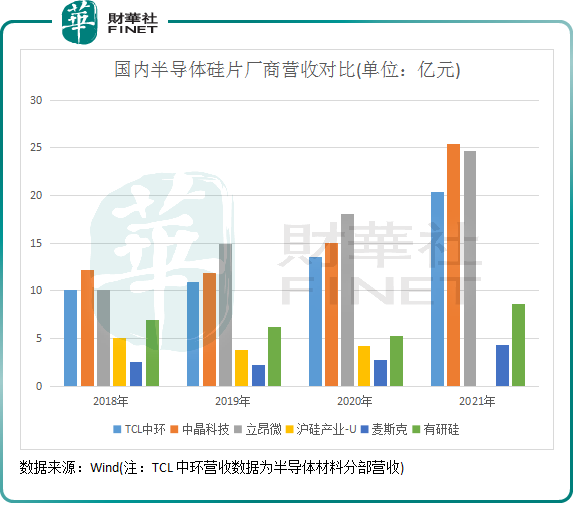

2018年-2021年,有研硅的营收分别为6.96亿元、6.25亿元、5.3亿元及8.64亿元;净利润分别为1.48亿元、1.25亿元、1.14亿元及1.48亿元。公司业绩整体波动较大,2019年和2020年是公司失落的两年。

根据统计,对比国内半导体材料龙头企业TCL中环(002129.SZ)、立昂微(605358.SH)和中晶科技(003026.SZ)2019年以来持续攀升的营收,有研硅的营收规模增长并不稳定,不断被龙头企业拉开了距离。

降价促销,背后核心竞争力欠缺

全球半导体硅材料行业市场集中度很高,主要被日本、美国、德国、中国台湾、韩国等国家和地区的知名企业占据。

目前,全球前五大半导体硅片企业合计市场份额大约为90%,国内半导体硅片厂商在国产替代的道路上路途漫漫。国产半导体硅片供应商与国际存在较大差距,这主要是过去国内半导体硅片企业技术较为薄弱导致的。

在这种背景下,有研硅面临着内外夹击的竞争压力。这种竞争压力导致有研硅市场开拓难度较大,产销规模不易提升上去,并不具备规模效应,以至于在与行业上下游谈判的过程中难以占据优势地位。

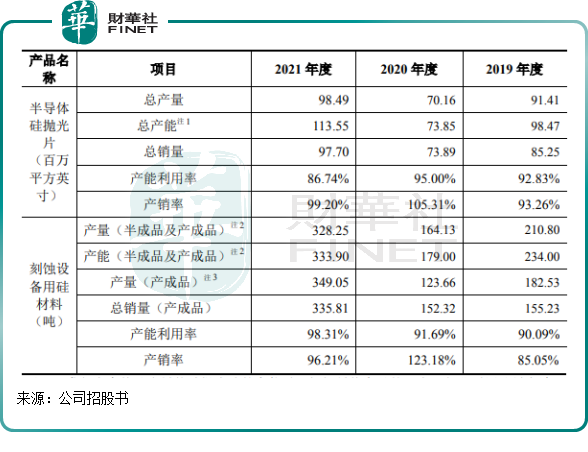

我们先从有研硅的产销量看。因2020年公司生产基地搬迁,导致产品产能和销量均出现下降。

进入2021年,在公司扩产以及行业景气度提升的背景下,公司产品的产销量快速增长,大幅超过了2019年的水平。

虽然2021年产销两旺,但依然掩盖不了有研硅市场开拓面临的无奈之举。可以说,有研硅的产销两旺,是建立在产品降价促销的基础上的,背后折射出公司在市场竞争中面临销量增长困境的严峻局面。

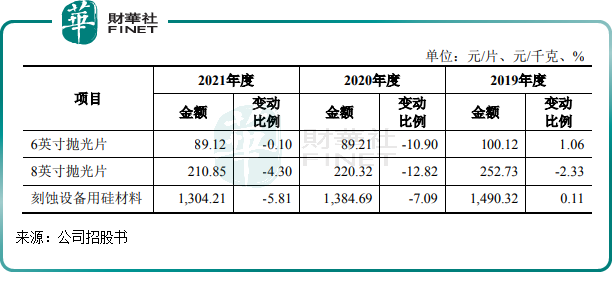

上图可以看到,2019年以来,有研硅的6英寸抛光片、8英寸抛光片和刻蚀设备用硅材料的销售均价均出现不同程度的下降。其中,公司8英寸抛光片的销售均价由2019年的252.73元/片下降至2021年的210.85元/片,下降幅度超过16%。

产品售价下滑,导致有研硅毛利率出现较大幅度的下降,其中,2021年半导体硅抛光片毛利率下降了16.35%。

对此,有研硅解释是“一是抛光片产线搬迁,产品需重新认证,导致产能利用率低,同时固定资产金额增加,单位产品分摊的固定成本更高,因此平均成本上升。其中6英寸硅抛光片平均成本增加11.62%、8英寸硅抛光片平均成本增加12.65%。二是由于新产线需要经过客户的重新认证,为维护与重要战略客户的合作伙伴关系,公司在产品认证期间采取更加积极的市场策略”

与之相反的是,国内半导体材料头部厂商在2021年纷纷提高了产品售价。如立昂微6英寸抛光片售价在2021年进行了两轮上调,麦斯克主要产品销售单价年内稳中有升,中晶科技在年内也对半导体硅棒、半导体硅片(含研磨、抛光)等产品价格作出上涨调整。

实际上,在同业进行提价之际,有研硅并未对下游进行提价,而且受产品规格限制,叠加价格较低产品占比较高,导致在行业提价之时,公司抛光片产品单价整体出现下滑情况。

据招股书显示,2021年公司6英寸硅抛光片平均单价微调、8英寸硅抛光片平均单价下降4.30%。

某种层面上讲,有研硅或许因产品力和渠道力欠佳,在市场上的溢价能力不如头部企业强,因此只能通过降价促销的方式保障其市场份额,这才导致了公司盈利能力欠佳。

大硅片时代来临,扩产成当务之急

由于高性能计算机、手机及存储器技术进步,先进制程硅片需求迅速增长。近些年来,12英寸硅片产品在全球硅片市场出货面积及销售额的占比逐步提升,从而导致8英寸硅片市场占比相对减少。

但同时,8英寸硅片在特色芯片产品上拥有明显的成本优势,与12英寸的下游应用存在明显差异。因此,8英寸硅片并未因12英寸硅片的大发展而被淘汰或被侵蚀大量的市场空间。

而进军大硅片领域,对提升国产半导体硅片产业的地位和市场份额,打破国际龙头的垄断有着重要意义,毕竟12英寸硅片已成为全球半导体硅片的主流产品。

因此,对于国产半导体硅片企业来说,切入大硅片市场,正是迎合了国产替代的机遇,可以为企业开劈出另一条增长曲线。

在大硅片领域,有研硅因此前经营困难和投入不足等因素,其12英寸硅片相关技术研发停滞不前,不断被其他厂商赶超。

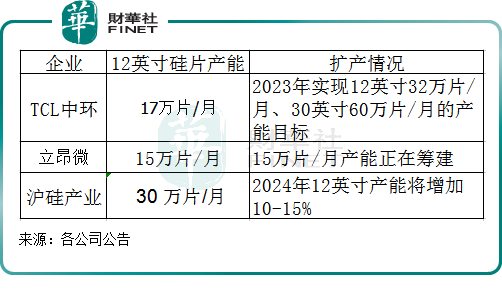

近年来,TCL中环、立昂微等企业均已转向12英寸大硅片并积极推进大硅片国产替代,但有研硅的硅片仍以8英寸和6英寸的小尺寸为主。显然,有研硅在大硅片布局,已趋于落后。

当前,有研硅因技术等问题并没有12英寸的生产项目,只能通过对外收购的方式布局该产品项目。去年5月,公司通过参股山东有研艾斯19.99%的股权,开始布局12英寸硅片项目。但山东有研艾斯12英寸硅片项目目前尚处于研发、认证阶段。

根据公司有关上交所的问询函回复,山东有研艾斯12英寸硅片两个阶段的产能将达360万片/年,项目投产后公司12英寸硅片产能将迎来一场“大跃进”。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号