宁德时代定增再进一步,450亿元的募资金额再创创业板公司单次定增规模新高,410元/股的发行价格也成为史上第四高的定增价。

参与宁德时代此次定增的机构可谓大牌云集、阵容豪华,摩根大通银行、巴克莱银行、睿远基金、博时基金、广发证券、申万宏源、高瓴资本等多家国内外知名机构现身。

然而,2021年以来推出定向增发的公司中,最新收盘价低于定增发行价的公司多达200余家,此外还有多家公司跌破定增发行价幅度超过50%,即便是摩根大通、高瓴资本、葛卫东等知名投资者参与的定增照样被套。

募资额与发行价双双载入史册

6月22日盘后,创业板“一哥”宁德时代(300750.SZ)披露定增情况报告书,揭开了此次定增项目的具体情况,包括发行价格、认购对象等详细信息。宁德时代本次向特定对象发行股票募集资金总额不超过450亿元,发行价格为410.00元/股,发行价格为发行底价的120.71%。

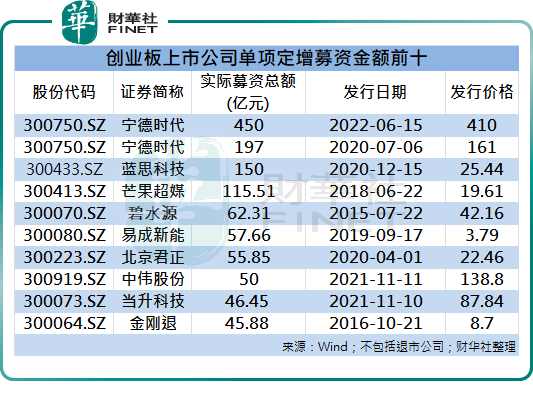

宁德时代此次450亿元的定增募资(金额)规模,再次创下了由自己保持的创业板上市公司定增募资记录,成为创业板公司中规模最大的定增项目。

财华社统计,创业板自2009年开通以来,创业板公司发布的定增项目约有一千余项(约1088项),涉及的创业板公司约有521家。

从单项定增募资金额来看,创业板上市公司定增募资金额最高的两大项目均被宁德时代包揽,2020年7月宁德时代曾推出过一项规模为197亿元的定增项目,在当时也创出了创业板公司单项定增规模最大的记录。

需要注意的是,宁德时代此次450亿元的定增规模,尽管较2021年8月发布的定增预案(当时拟募资金额为582亿元)规模缩减逾两成,但是依旧稳居创业板之首。本次定增主承销商中信建投表示,这是注册制以来最大的再融资项目、创业板市场最大的再融资项目、全市场询价方式并以现金全额认购的最大再融资项目。

此外,还有两家创业板公司定增规模也超过了100亿元,分别是2020年12月蓝思科技(300433.SZ)150亿元的定增项目,以及2018年6月芒果超媒(300413.SZ)115.51亿元的定增项目。

从定增发行价格来看,沪深两市已发布定增公告的公司中,宁德时代410元/股的定增发行价位居历史第四位,定增发行价高于宁德时代的公司仅有3家,其中,迈为股份(300751.SZ)以645元/股的定增发行价位居第一,卓胜微(300782.SZ)以565.85元/股的定增发行价位居第二,长春高新(000661.SZ)以419.19元/股的定增发行价位居第三。

知名投资机构纷至沓来

作为全球锂电池行业的龙头公司,宁德时代本次的定增项目不出所料地获得了诸多机构投资者的积极参与,其中不乏知名机构。

宁德时代表示,本次定增在《认购邀请书》规定的有效申报时间内共收到42家投资者发出的《申购报价单》及其附件,其中,出价最高的机构是南方东英资产管理有限公司,申购价格为462元/股;出价最低的机构是诺德基金管理有限公司,申购价格为339.89元/股。从最终情况来看,本次定增共有22名认购对象获得配售,这也意味着有近半数的投资者落选。

值得一提的是,参与宁德时代此次定增项目的投资者大牌云集、阵容豪华,多家国内外知名机构现身。从获配金额来看,国泰君安证券、摩根大通银行、巴克莱银行分别以46.6亿元、40.7亿元和33.6亿元位居前三。

从机构类型来看,睿远基金、财通基金、博时基金、金鹰基金等公募均获得配售,获配金额分别约为15亿元、14.7亿元、12.56亿元、12亿元。此外,广发证券、申万宏源和国泰君安等券商机构也获得了不同的额度,获配金额分别约为28亿元、33.48亿元和46.64亿元。

私募和外资机构方面,高瓴资本旗下HHLR管理有限公司-HHLR中国基金(高瓴)获配73.17万股,获配金额约为30亿元。此外,摩根士丹利、摩根大通、巴克莱银行、麦格理银行有限公司等外资机构同样分得一杯羹。

知名机构参与定增,就能稳赚不赔?

定向增发曾被投资者视为一种有利可图的“套利”方式,通过以低于股票市价的价格认购一定的份额,然后牺牲短期时间(定增认购的股份有限售期)换取价差。再融资新规以来,投资大佬和投资机构参与上市公司定增的热情有增无减。然而,随着A股市场有效性的不断提高,参与A股定增已经不再稳赚不赔。

财华社统计,截至2022年6月23日收盘,2021年以来推出定向增发的公司中,最新收盘价低于定增发行价的公司多达200余家,其中既包括有知名机构参与的定增项目,也包括知名公司推出的定增项目。

具体来看,2021年以来推出定向增发的公司中,有近50家公司最新收盘价较定增发行价下跌幅度超过30%。在跌破定增发行价幅度方面,学大教育(000526.SZ)、安恒信息(688023.SH)、安车检测(300572.SZ)和华大基因(300676.SZ)跌幅均超50%,此外还有多家公司跌破定增发行价幅度超过40%。

进一步分析来看,即便是有知名机构参与定增的知名公司,也照样存在跌破发行价的现象。

科创板上市公司安恒信息,是网络安全行业的佼佼者,其在2021年9月定增价格高达324.23元/股,然而今日收盘价较定增发行价跌幅已经达到55.88%。更为重要的是,彼时获得认购资格的投资者既包括摩根大通证券、中信建投证券,也包括投资大佬葛卫东。

另一家知名公司是华大基因(300676.SZ),当初参与认购定增的机构同样地位不一般。2021年1月,华大基因定增发行价为145元/股,而最新收盘价较这一发行价跌幅达到53.46%。财华社发现,参与此次定增的机构中出现了高瓴资本的身影,旗下天津礼仁投资管理合伙企业(有限合伙)获配5.03亿元,而华泰证券和招商证券也分别获配12亿元和1亿元。

此外,主营业务包括企业财务和ERP软件等的用友网络(600588.SH)同样如此。2022年1月,用友网络以31.95元/股的价格发行1.66亿股,其中,参投认购的机构包括高瓴资本旗下的HHLR管理有限公司,以及易方达基金、中国国际金融股份有限公司、申万宏源证券有限公司、万家基金管理有限公司、JPMorganChaseBank等17家机构。截至目前,最近价较定增发行价下跌逾37%。

整体来看,上市公司股价跌破定增发行价格,一方面受到市场环境的影响,另一方面也是市场有效性提升的体现。尽管行业龙头公司享有一定的品牌溢价,但是长期股价走势归根结底还是要看公司的业绩表现,如果业绩增长不足以支撑股价,那么不论公司地位如何,也不论参与定增的机构知名度如何,股价跌破增发价的概率都是存在的。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号