近期科创板表现强势。经统计,科创50指数在4月27日至6月9日期间累涨近25%。

除了市场环境好转、科创板此前大跌有修复的需求外,据分析,近期的强势表现或许还和两则消息有关:其一,近期证监会发布《证券公司科创板股票做市交易业务试点规定》,在科创板引入股票做市商机制;其二,有传闻称,科创板将于近期将投资者门槛由50万元降至20万或10万元。不过,这则消息并未得到官方证实。

值得注意的是,虽然传来利好消息,个股也表现强势,但与此同时,科创板股东减持的步伐却未稍减。同花顺数据显示,在过去的一个月时间里,合计有49家科创板公司的股东进行了抛售套现,如欧科亿(688308.SH)、诺泰生物(688076.SH)等。

总体来看,大部分股东的减持比例并不高,不过里面的奥来德(688378.SH)值得一提。6月8日盘后,该公司发布公告称,股东绿河睿能、绿河晨晟、宁波燕园(这三位股东是一致行动人)拟合计减持不超过439.98万股公司股份,即不超过公司总股本的6%。

上述股份来源均为公司首次公开发行前股份,且已于2021年9月3日解除限售并上市流通,减持理由是自身资金安排。

而且据了解,自限售股解禁以来,奥来德已经遭到多位股东连番减持,其中就有绿河睿能、绿河晨晟、宁波燕园、深圳南海成长同赢股权投资基金(有限合伙)、赵贺等。

值得注意的是,解禁后频频出手减持并不是特例,科创板不少公司都是相同情况。

而这种现状也让不少投资者对即将到来的“大非”解禁潮产生了一定担忧,届时这些已经锁定了三年的股东一朝解禁,会否大肆减持?

下半年迎来“大非”解禁潮,7月是高峰

众所周知,2019年6月13日科创板正式开板,首批上市公司则于7月22日上市。

而根据相关规定,上市公司首发原始股份往往会在一年和三年解禁,这就会在相关时间节点后形成解禁潮以及解禁高峰。

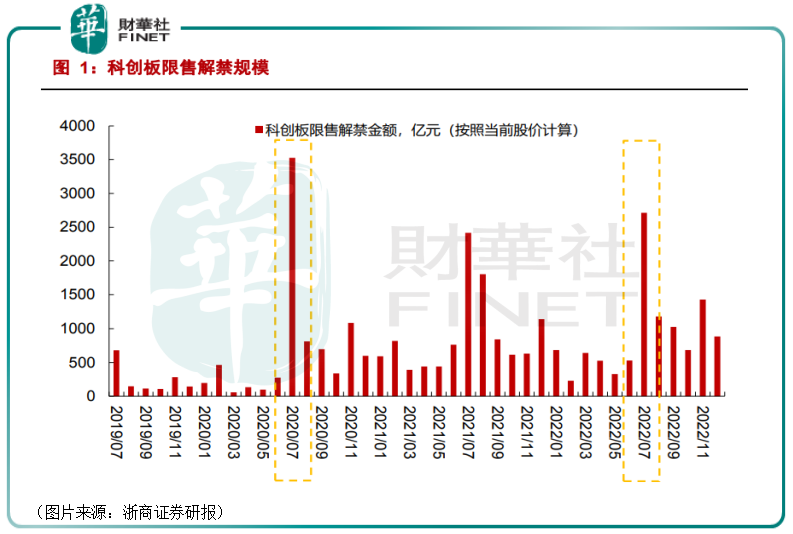

回溯历史,科创板过去三年中的解禁高峰出现在2020年7月,也正是一年“小非”(即其他股东自股票上市之日一年内不得转让首发股份)解禁之时。

而2022年7月,则将是科创板公司三年“大非”(即控股股东和实际控制人自股票上市之日起三十六个月不得转让首发股份)解禁高峰,如下图所示。

浙商证券6月6日的研报披露,2022年限售解禁总规模是10857亿元,其中“小非”解禁约为3,827亿元,占35.2%;“大非”解禁约为4,740亿元,占43.6%。

而在“大非”解禁中,今年7月解禁规模最大,达2,151亿元,几乎占据了全年一半的量,将形成解禁高峰;另外“小非”也将在7月解禁超300亿元。

电子行业居解禁规模榜首,华兴源创解禁占比超82%

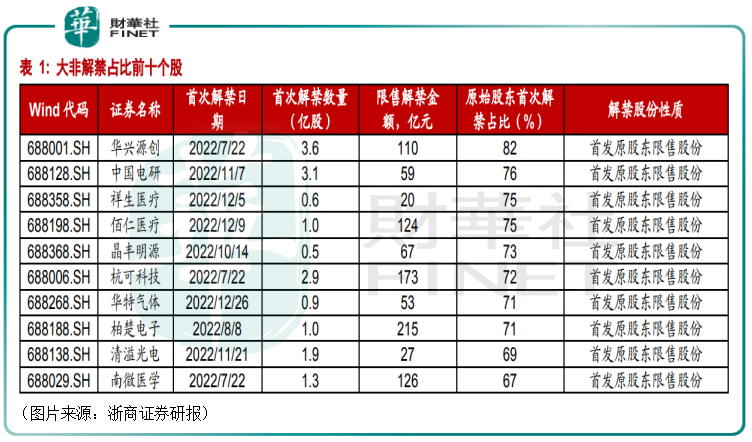

根据定位,科创板本意就是让高科技成长企业便利的直接融资。因此毫无意外,2022年“大非”解禁规模排名靠前的行业依次是电子、计算机、医药生物、机械设备,其中电子行业全年的解禁规模将达1,693亿元,位居榜首。

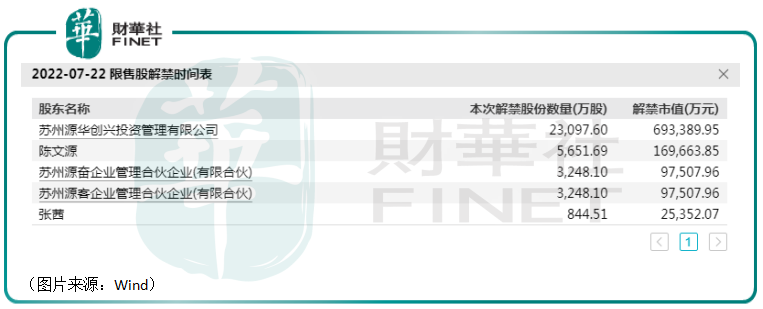

在个股方面,华兴源创(688001.SH)上市于2019年7月22日(首批科创板新股),也就是说该公司将于2022年7月22日解禁约3.61亿股,占总股本的比例超过82%,是今年科创板“大非”解禁的公司中最高的。

具体的股东名单如下图,均是公司实控人及旗下的公司。

占总股本比例超过82%的原始股解禁一朝解禁,想要忍住套现的冲动或许并不容易。

不过,华兴源创的股价(前复权)上市后的表现并不算太好,自2019年7月22日至今累跌了近46%。

然而,作为科创板首批公司,华兴源创在上市之初就享受了比较高的估值溢价,再加上这次解禁的又是公司的实控人及旗下公司,因此即使股价累跌近半,对于这次解禁的股东来说或许依然不是事儿。

而在华兴源创之外,原始股东首次解禁占比排在前十的还有中国电研(76%)、祥生医疗(75%)、佰仁医疗(75%)、晶丰明源(73%)、杭可科技(72%)、华特气体(71%)、柏楚电子(71%)、清溢光电(69%)、南微医药(67%)。

券商如何看待科创板后市?

针对不久后即将遭遇“大非”解禁潮的科创板,目前也有多家市场研究机构相关人士给出了自己的看法。

浙商证券分析师王扬表示,尽管当前科创板的解禁股份占总股本的比例略高于创业板,但两者解禁后减持的规则上基本一致,单纯从解禁本身来看无明显差异。因此,科创板解禁潮的影响一定程度上可以参考创业板开板以来的情况。

他认为,针对科创板“三年限售股”解禁,参考创业板的经验,解禁后相关个股呈现较为明显上涨态势。统计创业板开板以来“三年限售股”解禁情况可以发现,创业板“三年限售股”解禁前股价有小幅回落;解禁后,30个自然日内个股平均绝对收益和相对收益不断扩大。

另外,该分析师分别选取了科创板和创业板市值靠前的十家公司,观察“大非”和“小非”解禁后,大股东的减持画像。前十大创业板和科创板上市公司大股东平均减持股数占总股本的比例在1%-2%,减持公告日距离首次解禁日的平均天数在150-400天。由此可见,创业板和创业板龙头公司在“大小非”解禁后,大股东减持的意愿其实并非那么强。

太平洋证券分析师张东东表示,对于个别优质科创板标的,解禁可带来定价权的稀释,对股价是一个利好消息。但对于整个科创板而言并非如此,从历史表现来看,其走势与解禁规模正相关,即指数在解禁后表现不佳。科创板曾在2020年7月、2021年7月迎来较大规模解禁,指数也在7月达到高点,随之指数就开始大规模回调。今年7月科创板在大规模解禁下,可能面临较大压力。

结语

这次“大非”解禁的股东均是上市公司的控股股东和实际控制人,相较于其他股东而言,他们的减持动力相对较小,即使想减持套现一部分也不会高度集中于一个时间点,所以解禁潮对市场带来的压力可能没有一些投资者预期的那么大。

不过,最近两日A股的市场环境有所转弱,叠加市场对解禁潮的担忧,或许会在短期内对科创板个股的股价形成打压,投资者需注意这方面的风险。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号