横店东磁(002056.SZ),这家大步跨入光伏市场的永磁企业,近期曝光率相当高。

今年以来,横店东磁密集获得多家机构调研,据不完全统计,累计获调研次数达6次,其中“光伏”、“锂电”和“海外”,成为机构调研期间的热词;

4月底,横店东磁发布了靓丽的一季报,受益于光伏和锂电产能释放,以及面向欧洲市场的光伏产品大卖,横店东磁期内实现营收43.96亿元,同比飙升71.85%;净利润2.88亿元,同比增长41.59%;

3月底,横店东磁董秘吴雪萍豪言:“20倍PE配不上业绩增长”。

受多重利好因素带动,横店东磁股价自4月底以来节节攀升,累计涨逾30%。可近日,公司却传出公司高管妻子精准“失误”套现的负面消息!公司5月12日公告称,公司副总经理任晓明在4月14日以13.34元/股价格买入公司的2万股,在5月10日竟被其妻子误操作以17.4元/的价格卖出了4000股,他本人的账户从中获利1.624万元。

因构成高管短线交易问题,任晓明账户获利的1.624万元按规定已上交至上市公司。

因踩中了双碳战略下光伏市场的风口,经营业绩一改往年颓势,横店东磁股价自2020年以来异动不断,两年多时间以来股价累计翻超1倍,成为投资者重点关注的新能源概念股之一。

永磁让位,光伏登场

在磁性材料领域,横店东磁算是老玩家了。

从1980年创办了磁产品工厂,再到如今成为全球最大的永磁铁氧体生产企业以及全球最大的软磁材料制造企业,横店东磁为我国磁性材料市场的发展和壮大立下了汗马功劳。

在横店东磁的永磁材料产品中,主要有永磁铁氧体、铁氧体预烧料以及软磁铁氧体。2021年底,公司具有年产20万吨铁氧体预烧料、16万吨永磁铁氧体、4万吨软磁铁氧体、2万吨塑磁的产能,在市场中占有较大的份额。

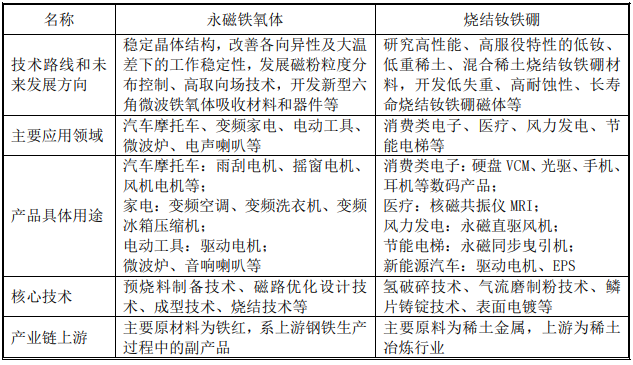

值得留意的是,永磁铁氧体和软磁铁氧体都主要应用电子元件领域,前者应用于汽车摩托车、变频家电、电动工具等领域,后者则应用在滤波器、电磁感应线、录像磁头以及汽车中的传感器等方面。而同属永磁材料领域中的钕铁硼,主要面向新能源汽车驱动电机、核磁共振仪、风力发电、手机和医疗等领域,横店东磁没有关于钕铁硼产品的涉足。

近些年来,永磁铁氧体和软磁铁氧体面向的电子元件市场增长时速,与其相反的是,钕铁硼面向的新能源汽车和风电等市场蓬勃发展。在这种背景下,作为磁性材料领域的龙头企业,横店东磁却未能搭上新能源汽车和风电市场的快车上,这也是为何公司不断加码光伏和锂电市场的原因。

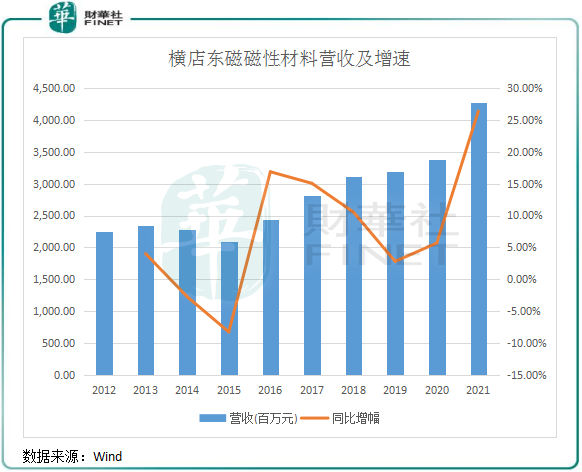

相较于钕铁硼下游的市场,横店东磁产品面对的家电和汽车等传统终端市场需求偏弱,并且还存在产能过剩等问题,因此横店东磁的磁性材料产品营收在过去9年期间跌宕起伏,复合年增幅仅为7.3%,整体处于缓增长趋势。

实际上,早在2010年,横店东磁就已经为摆脱单一市场的风险而开始走上多元化路线,盯上了新能源产业上。当年,公司率先切入到了光伏领域,成立了杞县东磁新能源有限公司,从事光伏材料的研发,以及单晶及多晶硅片、电池片、太阳能电池组件的生产销售。

2016年,横店东磁再下一城,涉足锂电产品,试图开发新能源汽车动力电池。但后来因技术难度大、研发周期长等原因,公司转而向应用于两轮电动车和电动工具等产品的圆柱形电池搞研发和生产。

回溯近些年的财务表现,横店东磁向新能源市场转型的路子相当明智,成功抵消了传统主业磁性材料产品成长不佳的负面因素,并带动公司走上了高速增长的道路上。

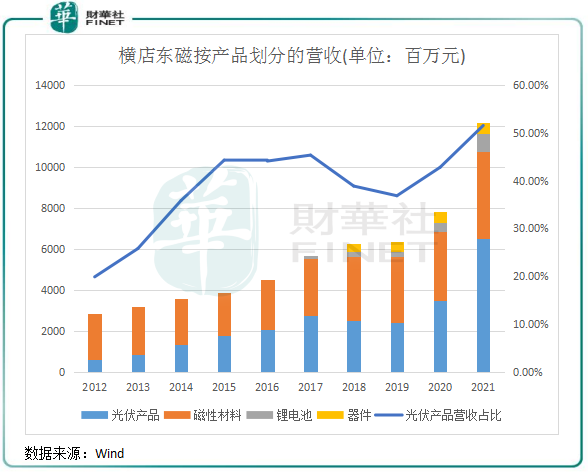

从这些年横店东磁的营收构成看,光伏业务在2020年之前增长乏力,但2020年双碳目标提出后该业务猛然增长,营收规模超过磁性材料,同时也成为公司增长的动力火车。

如今,横店东磁磁性材料产品的风头已完全被光伏产品盖过了。如果从营收比重为企业进行分类,以“光伏概念股”形容横店东磁更为贴切。

同时,公司的锂电产品面向的电动二轮车以及电动工具都是高速增长的市场,该业务也走上了发展的快车道上,2017年-2021年营收复合年增速达到了54.3%。

光伏出海订单火爆,钱却难挣

横店东磁的光伏产品主要有电池和组件两大品类,为光伏产业链的中游位置。

与国内很多光伏电池和组件厂商不太一样,横店东磁因历史原因(如国内竞争过大、公司磁性材料在海外市场有渠道沉淀)而将终端市场的重心放在了欧洲及日韩等境外地区。

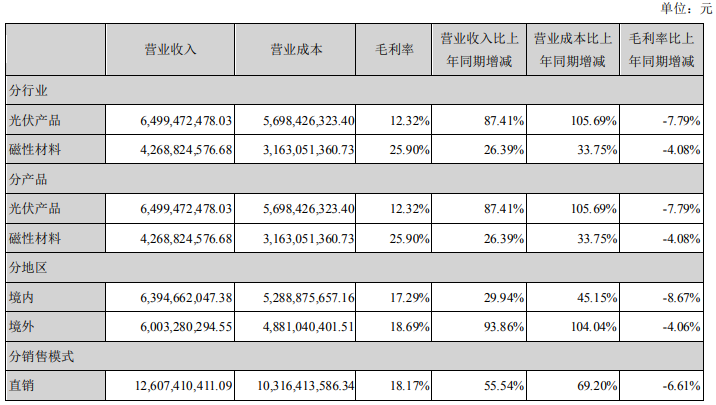

2021年,横店东磁有47.62%的收入来自于境外,境外的收入增幅高达93.86%,远超同期境内45.51%的增幅。其中,光伏产品充当了横店东磁出海的大头,有80%左右的光伏产品均销往海外。

而欧洲地区是横店东磁光伏业务近两年来能实现狂奔的一块“福地”。在能源危机下,欧洲对光伏的重视程度并不亚于中国,如法国就计划在2050年前光伏累计装机超100GW。而今年一季度,欧洲市场光伏组件的出货量就高达10GW左右,占了去年全年的一半,呈现出爆发式增长的趋势。

在这种背景下,横店东磁成为我国光伏出海的受益者之一,特别是欧洲市场,使公司的产线满产满销都未能满足客户的需求。

根据近日的调研,横店东磁今年一季度光伏组件出货量为1.1GW,同比增长108%,其中有70%出口至欧洲地区,可见欧洲地区对公司营收之重要。从国内市场看,国内的光伏组件、电池和硅片等细分领域已十分内卷,通威股份(600438.SH)、隆基股份(601012.SH)等各细分领域的龙头企业正疯狂扩产能和抢占客户,给横店东磁这类处于三四阶梯位置的“小弟们”带来巨大的竞争威胁。有能力出海的企业,不失为避免被国内市场出清的好法子。

不过,财华社注意到,在光伏出海这事儿上,横店东磁尽管生意火爆,但能进得了口袋的利润却不够看。

2020年及2021年,横店东磁光伏产品的毛利率分别低至20.12%及12.32%,而Wind数据显示,同期光伏设备指数的毛利率均在28%以上。

对于2021年光伏产品毛利率大幅下滑,除了年内上游硅料价格大幅上涨压缩中游设备产品毛利率外,跟横店东磁销售市场也有很大的关系。

因产品远销欧洲等地,横店东磁面临两大问题:运费上涨以及人民币升值。运费方面,2021年全球远洋物流成本均大幅上涨,公司也不例外,其中公司光伏产品的营业成本在2021年达56.98亿元,同比飙升105.69%,期内能源和运费成本累计为4.9亿元,占了该业务营收的7.5%。

综上看,横店东磁早早“埋伏”了光伏业务,为如今出海的成功奠定了基础。而在地缘政治下,欧洲地区对能源转型最积极,对我国光伏产品的进口量需求大。数据显示,欧洲在今年第一季进口了16.7GW的中国组件产品,同比成长了145%,是同比成长最高的地区。横店东磁正在扩张光伏电池和组件产能,未来有望继续享受欧洲市场红利。

同时,上游硅料价格和海运成本依然处于高位,在中短期内或会继续压制横店东磁利润水平。当能源和原料价格走向正常水平之时,公司的光伏产品才能释放更多的利润。在短期内,公司高营收增长、利润增长偏缓或成为常态。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号