5月10日发改委印发了《“十四五”生物经济发展规划》。相关领导当日表示,2021年医药工业主要经济指标呈现高速增长,从医药工业发展态势来看,医药工业经济运行稳中有进,生产、效益均实现较快增长,创新水平持续提升,国际合作不断加快,投融资市场愈发活跃,在应对疫情防控中发挥了重要作用,实现了“十四五”良好开局。

相关数据显示,2021年药监局共批准76个新药(不包含新适应症、疫苗),远超2020年的48个。其中,由药监局批准上市的创新药有26款(不含疫苗和中药创新药),这一数量创近3年来新高。这体现了我国医药工业的快速发展。

在行业的发展上,本次规划对2035年发展目标作了展望:生物经济综合实力稳居国际前列,基本形成技术水平领先、产业实力雄厚、融合应用广泛、资源保障有力、安全风险可控、制度体系完备的发展新局面。

此外,统计局预计2022年中国生物医药行业市场规模将突破4万亿元。

再从资本市场的投资情况来看。

从全球角度,2021年医疗健康行业IPO数量仅次于科技行业。在国内来看,2021年成功登陆A股科创板的医药企业共38家,远超2020年的28家,2019年的16家。而在港交所,2021年共有20家未盈利生物科技公司在港股成功IPO,已递交IPO申请的医疗健康行业企业超过20家,9成以上是来自内地的企业。

近年来,国内生物医药企业密集登陆资本市场,这既得益于2018年港股18A上市新规和2019年上交所科创板的推出,为未盈利生物医药创新企业开启了“IPO融资潮”,也得益于自2015年以来国家新药审评审批制度持续改革,为中国生物医药产业创新发展注入了强劲动力。

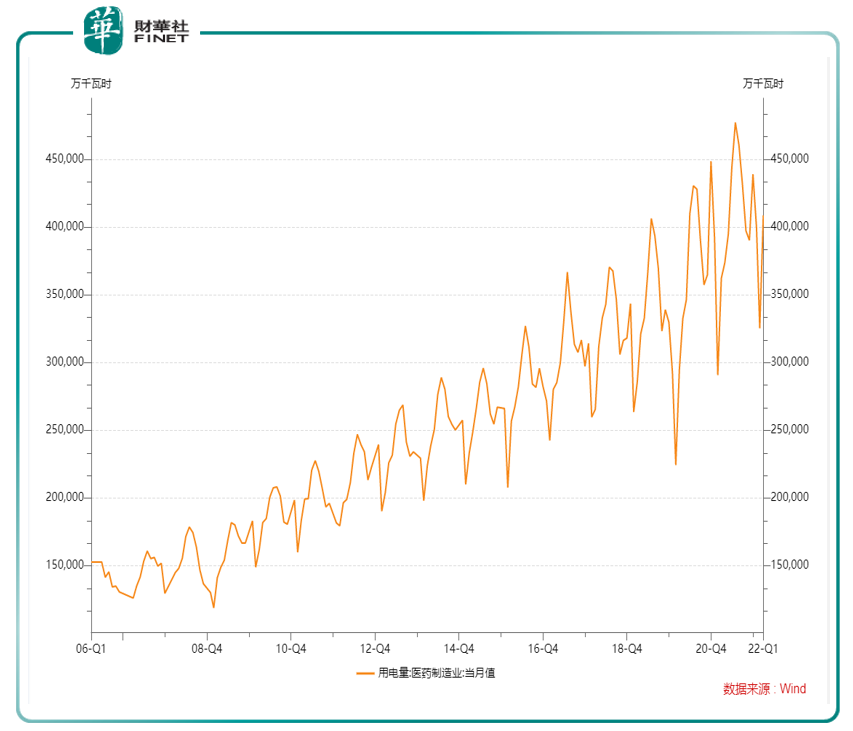

除以上数据外,笔者用一个另类的指标来辅助说明:从用电量(当月值)上来看,近年来医药制造行业也是稳步上涨的趋势。见下图(2006年至今年一季度)。

在行业快速增长的基本面前提下,未来关注哪些方向?

本次规划的提出,或能从基本面上给予行业一定的指引。在未来的发展方向上,规划指明了四大重点发展领域:生物医药、生物农业、生物质替代应用、生物安全。

规划提出,将探索研发“人造蛋白”等新型食品。此外,加强生物企业上市培育,进一步加大对生物企业在境内资本市场上市的支持力度,吸引优质生物企业在主板和科创板上市。

此外,相关领导在解读《规划》时指出,近年来,我国生物经济创新发展取得显著成就,在生物医药方面,在研的创新药数量居全球第二,在基因检测、疫苗等领域已形成比较优势。

5月10日,A股人造肉、基因测序等板块大涨。其中,人造肉板块个股中,双塔食品当日涨7.79%,山东赫达、四环生物等个股纷纷跟涨。基因测序板块中,ST东洋涨超5%(当日一字板),睿昂基因、昌红科技等跟涨。

上述是基本面情况,我们来看今年行业整体的股价表现。

实际上,在今年年初,医疗医药板块就受过市场关注。1月是医药板块今年下跌最狠的时候,当时“医药女神”葛兰还上了热搜。笔者在年初也写过多篇报道,详见《医疗装备顶层规划出炉,7大重点领域核心股一览!》、《近300家机构调研:“手握医美”的华东医药,还要做什么?》、《九安医疗再次涨停,华康医疗能“沾光”吗?》、《继九安医疗、热景生物后,医疗器械还有谁能“打”?》、《虎年首批打新:高瓴加持,华兰疫苗将上市!》等多篇医疗医药行业的文章。

然而不幸的是,虽然2-3月医疗医药板块稍微“回了血”,但4月份又再次下跌。下图是申万行业的医疗生物指数的走势,今年以来总体是下跌趋势。截至5月10日,近一年医药生物下跌27.45%,比沪深300更弱,沪深300近一年下跌21.48%。

在基本面向好,但行情持续下跌的此刻,要不要“抄底”?我们从当前估值在历史中的位置作为参考。

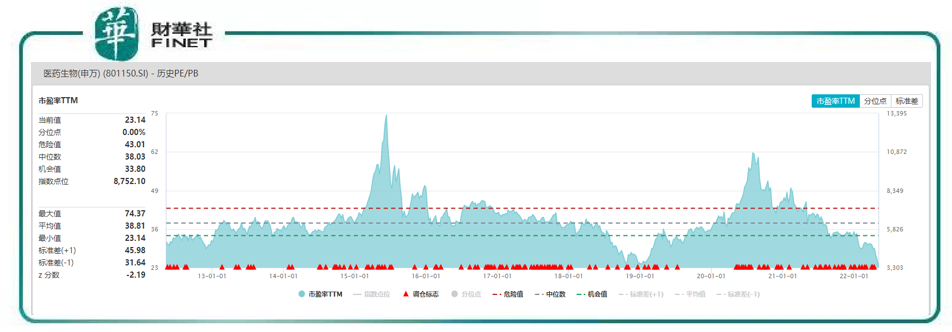

目前医药生物行业的整体估值是什么水平呢?我们看申万的医药生物指数估值。笔者差点以为看错了。分位水平达到历史极限:0.00%。见下图。

截至5月10日,市盈率TTM是23.14,平均值是38.81,WIND给出的机会值是33.80。目前的数值不仅比机会值低,而且是历史极限水平。看上图,上一次的类似情况大概是在2019年初,随后行业指数开启一波上涨,而如今估值水平比当时还低。

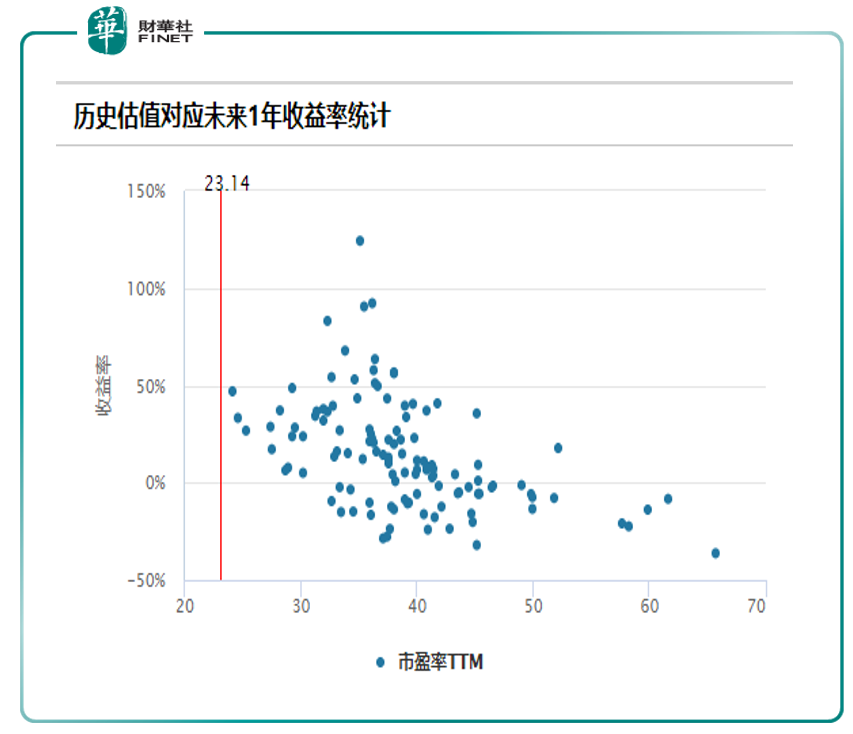

下图是WIND给出的历史估值对应未来1年的收益率统计,可以看到在目前的估值位置上,未来1年的收益率是比较可观的。下图给出的历史客观规律是,市盈率越高,对应的未来收益率(1年期)越低。散点图呈斜向右下排列。

有句话说,虽然历史不会简单重复,但总是惊人的相似。以上估值数据与历史行情的收益对比,仅供参考。

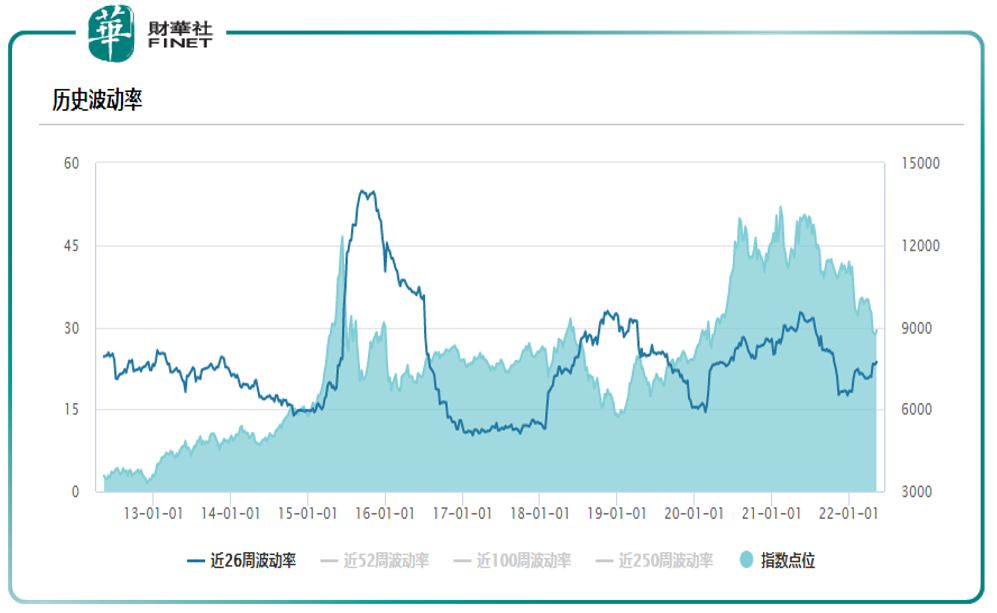

虽然目前估值看起来很“诱人”,不过,笔者这里想强调一点,就是“持股待涨”的操作手法,或许持股体验会不佳。我们看下行业整体的波动率情况。

上图中可看到,2019年初开启一波上涨后,行业波动率基本维持在15%-30%的水平(上图深蓝色曲线)。

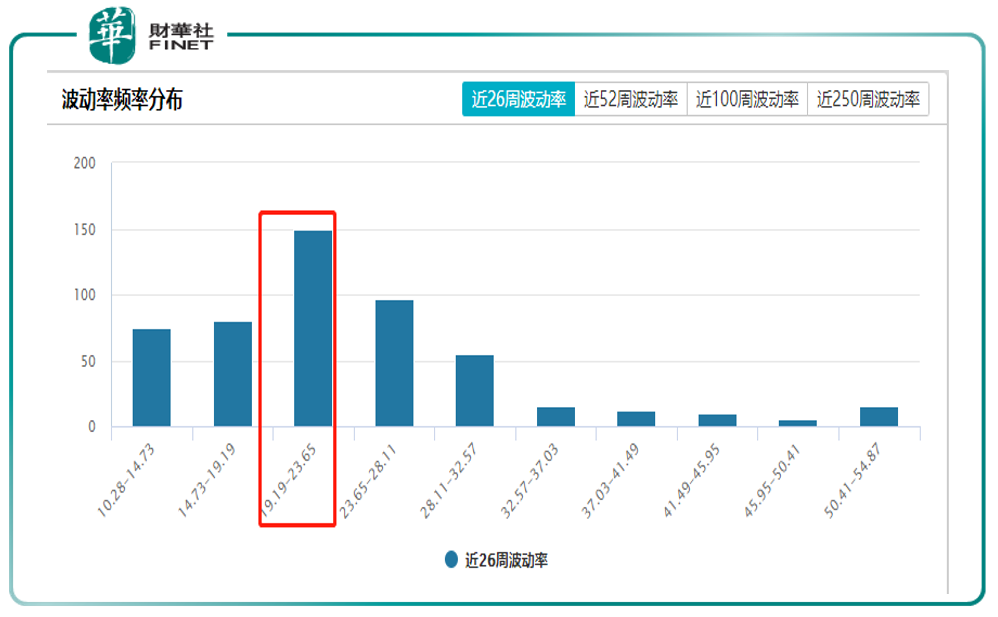

若从波动率的频率直方图来看,大概20%的波动率是“常见”的事。见下图。

这意味着什么呢?要知道,私募行业的清盘线极限一般也就20%了(跌破本金的八成就强制清仓)。根据证券日报5月10日的发文统计,目前已有203只量化私募基金进入预警线。其中,包括多家百亿元级量化私募在内,188只量化私募更是跌破了清盘线,占比超九成。

根据证券日报的说法:由于量化私募基金与其他策略产品的差异性,其预警线和清盘线设置有所不同。一般来说,量化私募基金的预警线与清盘线分别设置在0.9、0.85以下。

上述统计又意味着什么呢?换句话说,医药生物行业的波动率,可能很容易就让一只私募基金清盘。虽然不能如此的进行简单的数字类比,但笔者想说明的是,医药生物的波动率情况,如果采取持股不动的策略,体验可能会很不好。

换个角度讲,即使是“长期投资”,虽然目前估值很低,但在择时与择股,以及具体的操作手法与风控上,都是要细致入微的,当然,您如果能忍受高波动,坚信这是一件有价值的事,可以忍受过程中体验不佳的问题,其实也是无所谓的。总结成四个字:“躺平”即可。

光大证券认为,医药行业在走出疫情的洗礼之后更具有韧性,行业中多个子行业有望借此实现升级和抗风险能力的提升。基于医药投资的变与不变,未来应当积极把握创新化和国际化方向的投资机会,建议关注疫苗、CXO、器械设备与生命科学等领域。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号