国内光伏、硅料龙头通威股份(600438.SH)在4月25日同时发布2021年年报与2022年一季报,业绩高增长。

根据财报表述,笔者整理如下:

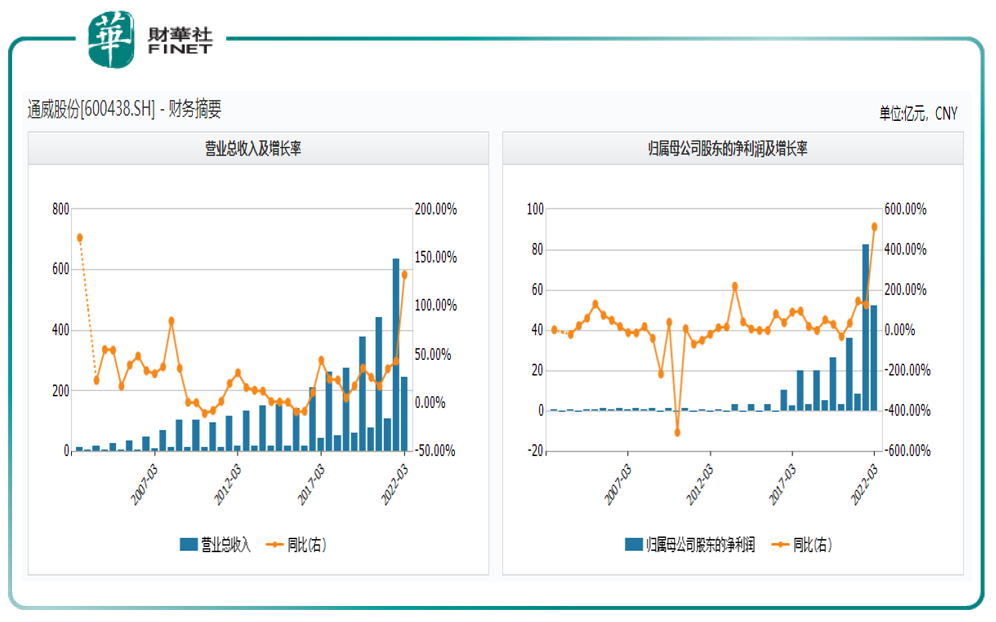

2021年:公司实现营业收入634.91亿元,同比增长43.64%,实现归属于上市公司股东净利润82.08亿元,同比增长127.50%,实现归属于上市公司股东扣除非经常性损益的净利润84.86亿元,同比增长252.35%。

2022年一季度:公司实现营业收入246.85亿元,同比增长132.49%,实现归属于上市公司股东净利润51.94亿元,同比增长513.01%,实现归属于上市公司股东扣除非经常性损益的净利润51.35亿元,同比增长544.95%。

简单来说,以扣非净利润为标准,2021年同比增长2.5倍(252.35%),今年一季度更猛,同比增长超5倍(544.95%)。

值得一提的是,通威股份今年一季度的利润增速也创造了近五年最佳成绩(2017年至今,见上图)。

分项目来看,通威股份在财报中详细披露了各个业务环节的相关数据。据2021年年报,太阳能电池、组件及相关业务实现收入249.35亿元,饲料、食品及相关业务实现收入245.90亿,高纯晶硅及化工实现收入187.61亿,毛利率分别为8.81%、9.48%、66.69%。(见下表前三行)

受业绩高增长利好带动,通威股份在4月26日早盘高开,与指数“一片绿”形成了鲜明对比。盘中一度上涨超6%,当日收盘涨3.87%。

为何有如此高的利润增速?这离不开公司在主营业务上的发展。

光伏新能源行业是我国战略新兴行业,是实现我国能源安全与绿色发展的重要保障。在相关政策的引导下,光伏产业快速发展。据国家能源局统计,我国光伏新增装机量由2013年的12.92GW提升至2021年54.88GW,年均复合增长率高达20%,累计装机量连续7年稳居全球首位,同期,光伏新增装机量占我国新增发电装机量的比例由12%提升至31%。

据CPIA预计,2022-2025年全球光伏年均新增装机将达到232-286GW,其中国内光伏年均新增装机将达到83-99GW。

在快速发展的行业背景下,主营业务相关的公司或能进入高增长的通道。

而公司的主营业务之一就是光伏新能源。根据2021年年报描述,公司秉承“为了生活更美好”的企业愿景和“追求卓越,奉献社会”的企业宗旨,以农业及新能源为主业,形成了“农业(渔业)+光伏”资源整合、协同发展的经营模式,主要业务及在产业链中的位置如下图所示:

据上图可看出,多晶硅是公司光伏新能源产业链上很重要的一环。综合财报描述,业绩大增的原因主要是:报告期内,光伏装机超预期,多晶硅产品需求旺盛,市场价格同比上涨。此外,公司新产能有效释放,产量同比提升,实现一季度量利双增。

在行业地位上,据2021年年报:光伏方面,公司拥有领先的规模、技术、成本、质量优势,是全球光伏行业的重要参与者与推动者。2021年公司高纯晶硅产量全球第一,国内市场占有率达到22%(CPIA统计),电池出货量连续5年全球第一(PVinfolink统计)。

而目前行业情况是集中度增高,龙头公司优势上升。

根据2021年年报描述:行业集中度进一步提升,优势产能绝大部分集中在国内。据CPIA统计,2021年多晶硅排名前五企业产量占国内多晶硅总产量的86.7%;硅片排名前五企业产量占国内硅片总产量的84.0%;晶硅电池排名前五企业产量占国内电池总产量的53.9%;晶硅组件排名前五企业产量占国内组件总产量的63.4%。龙头企业凭借逐步形成的规模优势,以持续的研发攻关和精细化管理进一步推动产品提质降本,展现出更强的综合竞争力。

在订单方面,通威股份与隆基股份合作提前安排好了未来的产品销售情况。根据一季报描述,通威股份在今年一季度收获了隆基股份442亿元的多晶硅料订单。3月21日,通威股份下属4家子公司与隆基股份8家子公司签订多晶硅长单采购协议,隆基股份下属8家子公司拟于2022年1月至2023年12月期间,向公司下属4家子公司采购多晶硅20.36万吨,按照中国有色金属工业协会硅业分会2022年3月16日公布的国内单晶致密料成交均价24.53万元/吨测算,预计销售总额约442亿元人民币(不含税),预计对公司经营具有积极影响。

上述442亿元的销售额是什么概念?2021年通威股份的营收是634.91亿元,照此计算,单是与隆基股份的合作,就已达到了2021年营收的69.6%(计算过程:442/634.91),近七成的全年营收,一季度就已经“安排”上了,在目前日益复杂的大环境下,通威股份的今年业绩带给投资者浓浓的“安全感”。

又据2021年年报,截至2021年底公司已累计建成18万吨高纯晶硅产能,以及45GW太阳能电池产能,顺利完成2020-2021年阶段性目标。综合目前技术、成本指标情况,公司将超额完成四年中期规划目标。公司规划2024-2026年高纯晶硅、太阳能电池累计产能规模分别达到80-100万吨、130-150GW。

长江证券发布的研报指出,预计全年硅料均价有望超预期,支撑硅料盈利水平上调。通威股份作为硅料龙头企业,持续扩张产能,包头二期5万吨预计2022二季末至三季初投产,预计2022年9月满产,2022年全年有效产出规模有望达到20万吨左右。需求高景气支撑下,上调硅料均价中枢至170-200元/kg左右,全年单位净利有望达到9万元/吨左右,业绩高增预期清晰。该机构预计公司2022-2023年实现利润分别为180亿元、146亿元,维持买入评级。

此外,长江证券称:硅料供需依旧处于紧平衡状态,产能提升带动公司盈利高增:

(1)价格:虽然全球硅料产能在2022年预计有较大增长,但新增产能平均需6个月才能达到满产,随着分布式光伏需求高增,硅料紧平衡仍将是2022年市场的主旋律,价格预计仍将延续高位。

(2)产能:截至2021年底,公司多晶硅的产能达到18万吨。2022年,随着乐山三期和包头二期投产后,到2022年年底公司产能将超过23万吨,未来公司硅料销量全球市占率从有望从2021年接近20%逐步提升至30%以上。高价格叠加高产能,多晶硅业务盈利有望保持强劲增长。

截至4月25日,笔者查询WIND数据如下图,国产多晶硅料(一级料)的现货价格,自2020年底开始快速上涨后,近期有小幅震荡。

截至4月25日,今年以来共有13家机构对通威股份进行评级,皆为正面:11家买入,2家增持。机构给出的目标价格区间为60-80元。(见下表)

根据公募基金公布的今年一季报,目前持流通股数量1000万股以上的有7只产品,见下表。

这7只产品里,易方达基金有3只,华泰柏瑞中证光伏产业ETF持流通股数量最多,达到3,294.76万股。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号