4月25日,捷捷微电(300623.SZ)公告,控股子公司捷捷(南通)科技有限公司拟投资建设“高端功率半导体产业化建设项目(二期)”,总投资6.5亿元。

受市场影响,自去年12月份高点至今,捷捷微电股价已下跌超50%,公司目前市值仅131亿元。

值得一提的是,近期,公司接待了百余家机构调研,包括中信证券,中欧基金,红杉资本,仁桥资产等一众明星机构参与。

功率半导体热度不减

捷捷微电主营功率半导体芯片和器件,产品主要包括晶闸管、防护类器件、MOSFET和SiC器件等。

得益于下游新能源汽车、充电桩、5G、光伏逆变器等终端市场快速发展,对于功率半导体,尤其是MOSFET、IGBT产品的需求持续提升。

信达证券研报分析,目前新能源汽车领域,功率半导体用量约为350美金,是传统燃油车的5倍左右。变频家电领域,单机功率半导体价值可达9.5欧元,相比非变频家电增长近13倍。

东莞证券指出,功率半导体是电路转换与电能控制的核心,我国目前是全球最大功率半导体消费国,行业产业规模增速快于全球,但功率半导体器件自给率较低,在器件的生产制造和自身消费之间存在巨大供需缺口;近年来,在行业快速发展、产业技术升级和国家产业政策扶持等多重利好加持下,我国功率半导体企业有望迎来黄金发展期。

在此背景之下,捷捷微电6.5亿元加码高端功率半导体,也算顺势而为。

近一年以来,捷捷微电频频融资扩产。此前2021年6月公司发行可转债成功,累计募集11.95亿元,主要用于功率半导体“车规级”封测产业化项目。项目达产后,公司将新增车规级大功率器件和电源器件封测产能 16.28亿只。

2021年11月,捷捷微电公告,拟与无锡芯路科技合伙企业、天津环鑫科技发展有限公司共同出资 2000 万元设立江苏易矽科技有限公司,通过该公司投资 IGBT 等新型功率器件产业化项目,打造新的利润增长点。

IDM模式为主,毛利率较高

公司自2017年IPO以来,业绩持续保持增长态势。

4月20日捷捷微电发布2021年度“成绩单”,去年全年实现营业收入17.73 亿元,同比增长75.37%;归母净利润 4.97亿元,同比增长 75.34%。

其中,功率半导体芯片实现营收3.06 亿元,占总营收比重17.26%;功率半导体器件实现营收 14.29 亿元,占总营收比重 80.6%。MOSFET 占比不断提升,产品结构持续改善。

公司主要采用IDM模式生产,比如晶闸管系列产品、二极管及防护系列产品,其他 MOSFET产品主要采用 Fabless+封测的业务模式,目前,芯片(8 英寸)全部为委外流片,部分器件封测代工。

所谓IDM,即设计制造一体化,涵盖了芯片设计、制造、封装和测试整个流程。与之对应的是垂直分工模式。

相对来说,IDM受上下游厂商的制约小,不容易受产能紧缺的影响,而且更容易在knowhow阶段积累优势,各环节具有较强协同效应。在功率半导体领域,很多巨头如英飞凌,德州仪器,均采用IDM模式。

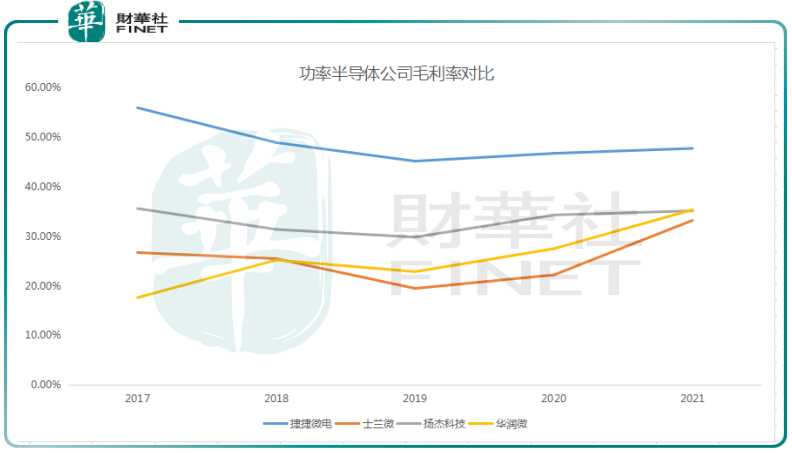

值得一提的是,捷捷微电的盈利能力可观,笔者选取A股几家功率半导体公司如华润微、扬杰科技、士兰微的毛利率作对比——

可以看到,捷捷微电毛利率近50%,高于同业平均水平。公司在机构调研时表示,多年来,公司积淀了一系列的专利技术和非专利技术,在产品的性能、工艺、质量、成本、品种、类别和制程能力等方面,具备了与国外产品相抗衡的基础,以及进口替代和自主定价能力,这是公司保持较高毛利率的主要原因。

芯片深度调整,配置机会已至?

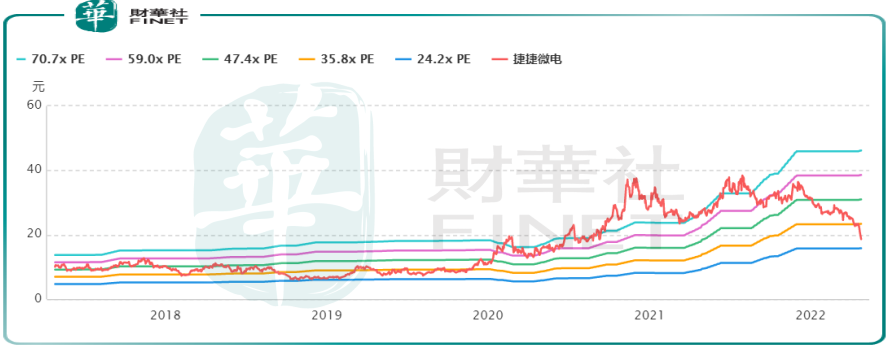

自2021年11月以来,半导体板块就持续下挫,截至4月26日,板块指数跌幅高达43%,很多公司股价已经腰斩,捷捷微电也是其中一员。

梳理券商研报,多家机构认为,此轮半导体个股下跌,更多是成长股的估值回调,后续板块的“性价比”将逐步凸显,这也成为当下多位行业分析师推荐半导体板块的重要理由之一。

行情下挫,明星基金经理们也不好受,蔡嵩松的诺安成长回撤超40%,不过“半导体一哥”似乎依旧坚持投资策略,其基金一季度圣邦股份跃升为第一大重仓股,加仓中微公司,新进沪硅产业,减持韦尔股份、兆易创新、北方华创、卓胜微、三安光电和北京君正。

蔡嵩松在一季报中提及,“虽然市场目前对成长板块预期较为悲观,但是我们需要客观看待。目前很多长期具有竞争力的优质公司估值已经跌至历史低位,到了买入性价比很高的阶段。目前买入这些优质核心资产,可能要承受短期阵痛,但长期看往往具有较高的收益。”

他还表示,“从半导体行业本身来看,虽然因为疫情,行业供给和需求会受到一定程度的影响,但长期看,由科技创新带来的行业景气度不会轻易改变,半导体产业未来最大的机会在国产替代。

结语——

捷捷微电是小而美的功率半导体企业,目前公司动态市盈率PE为32倍,已跌至近几年较低水平,随着未来产能的进一步扩张,以及新能源赛道的持续景气,盈利空间值得期待。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号