刚公布了漂亮的年报,龙佰集团(002601.SZ)又“乘胜追击”,向港交所递交了招股书,开启了两地上市的征程。

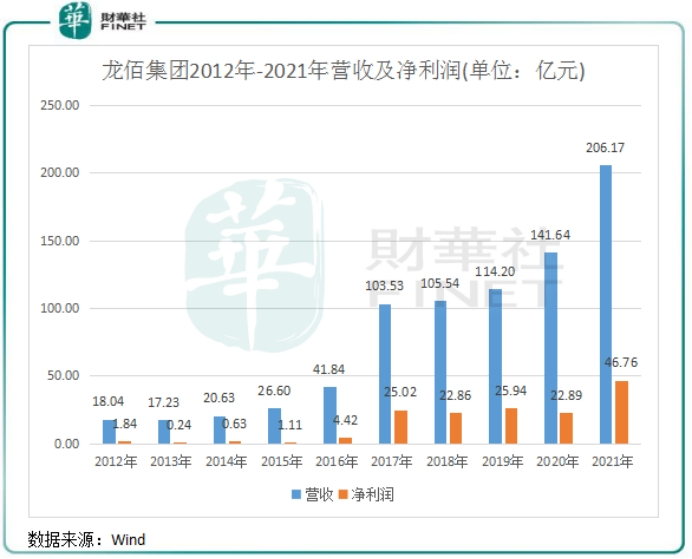

在主营产品景气度上行的加持下,龙佰集团2021年实现营业收入205.65亿元,同比增长45.77%;归母净利润46.76亿元,同比增长104.33%;销售毛利率41.93%,同比上升6.58个百分点;销售净利率23.03%,同比上升6.53个百分点。

龙佰集团的野心不止于“钛”,这家全球钛白粉市场龙头企业,有一个“龙佰梦”:从钛白粉行业龙头到新能源电池材料巨头转型,十四五期间围绕钛白粉、金属钛、矿产品、新能源等产业规划超500亿的营业目标。

此次拟南下港股上市,龙佰集团的目的很明确,就是借用资本市场的融资渠道以圆其锂电梦,同时也守住其钛白粉领域的龙头地位。

钛白粉赛道的“带头大哥”

钛白粉,是主要成分为二氧化钛的白色颜料,由钛矿石通过多种工艺制作而成。

作为重要的无机化工产品,钛白粉在涂料、油墨、造纸、塑料橡胶、化纤、陶瓷等工业中有重要用途,市场规模庞大,引来众多企业争相布局该市场。

相较于行业其他竞争对手,龙佰集团进入钛白粉赛道的时间更长,可以说是行业的老前辈了。

在1989年,龙佰集团从硫酸铝切入到钛白粉市场,到了2008年,龙佰集团成功跻身国内三大钛白粉厂商之列。

2011年在深交所上市后,龙佰集团展开收并购和扩产周期,形成了纵向垂直一体化和横向耦合协同的生产模式,拥有从钛矿开采、精矿加工、钛渣冶炼、硫酸法和氯化法两种钛白粉全流程生产工艺,同时还伸向了上游矿产资源,逐渐奠定了国内钛白粉的市场地位。

按产量计,龙佰集团2020年在全球所有钛白粉生产商中排名第三,市场份额为11.4%,仅次于美国的科慕和特诺。在中国市场,龙佰集团市场份额为23.4%,稳居第一位,同时也稳坐亚洲头把交椅,远超市场份额为8.3%的亚洲第二大钛白粉生产商。

从产能、全产业链布局、研发能力和资金实力等方面看,龙佰集团在国内属航母级的存在,这赋予了公司极强的增长潜力。换句话说,令国内竞争对手可望不可即的竞争实力,龙佰集团享受到了市场集中度提升的盛宴。

随着龙佰集团不断在国内外市场开疆拓土,其成长性十分强劲。2012年-2022年,龙佰集团的营收复合年增幅达31.09%,净利润复合年增幅为43.3%,增速远高于行业平均水平。

毛利率方面,因具备了规模效应和全产业链布局带来的降本优势,龙佰集团的毛利率亦远高于行业平均水平。2021年,龙佰集团的毛利率为40.9%,而行业的平均毛利率为21.45%。

2021年,全球经济复苏,钛白粉和海绵钛等产品量价齐升,从而大幅增厚了龙佰集团腰包。年内,公司的五大产品中,氯化法钛白粉、海绵钛两款产品销量实现增长,但所有产品平均售价均出现较大幅度上升,其中硫酸法钛白粉平均售价为17084.1元/吨,同比飙升34.6%,这是龙佰集团年内净利润增幅远高于营收增幅的原因。

左手钛,右手锂,龙佰大有可为?

去年,龙佰集团不甘于只做钛白粉领域的老大,而是尝试“两条腿走路”,即左手钛,右手锂,掘金钛白粉和新能源汽车这两大市场。

首先在传统行业钛白粉领域,龙佰集团的目标是挤进全球第一宝座的位置,也就是赶超美国的科慕和特诺,当上全球的“老大”。

按照十四五规划,龙佰集团规划在十四五期间实现钛白粉产能超150万吨/年。而在2021年,公司的钛白粉产能为101万吨,意味着十四五期间其钛白粉产能较2021年大幅增长近50%。

当前,龙佰集团在新增数个钛产品项目,其中年产20万吨氯化法钛白粉生产线预计今年年底投入运营,有望进一步提升公司钛白粉产能;20万吨氯化钛白粉及钒钪等稀有金属综合回收示范工程项目预计在2025年底完成。

此外,龙佰集团在海绵钛、钛合金新材料以及选矿方面都有在扩产,预计在2023年-2024年密集投产。

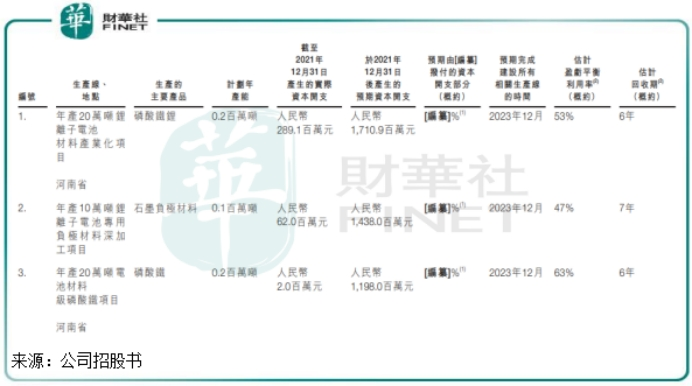

不过,这些新项目回收期较长,预计需要5-8年才能实现投资回收。

对于龙佰集团来说,做出数年时间的牺牲所带来的好处是,继续增强公司的综合竞争力和市占率。毕竟,钛白粉行业是技术密集型行业,且生产资格也是新晋者最高的门槛之一,这是留给龙佰集团很大的发展空间。龙佰集团有原料供应和产业链一体化优势,此番扩产利大于弊。

作为大热的赛道,新能源汽车产业链可谓是牛股辈出。龙佰集团在加码钛白粉产能的同时,也对新能源汽车市场上游锂电材料垂涎三尺。

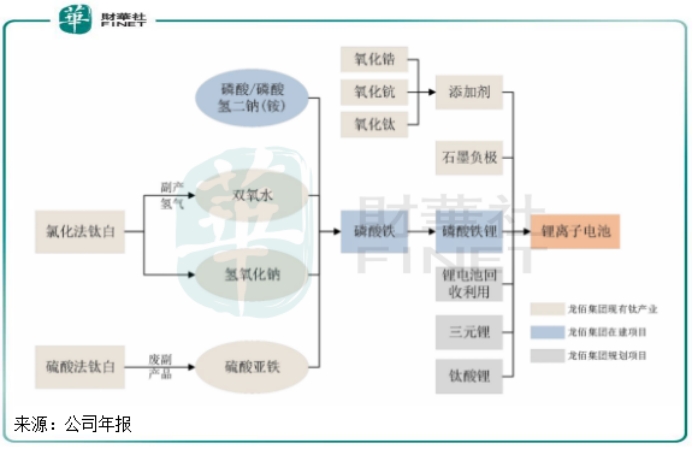

在此次寻求港股上市前,龙佰集团就已向外界披露了其在新能源汽车市场雄心勃勃的计划,试图培育公司的第二增长曲线。而磷酸铁锂、石墨烯负极材料和磷酸铁,是龙佰集团切入新能源汽车产业链的着力点。

目前,龙佰集团筹划了年产20万吨电池材料级磷酸铁项目、年产20万吨锂离子电池材料产业化项目、年产10万吨锂离子电池用人造石墨负极材料项目、年产20万吨锂离子电池负极材料一体化项目、年产15万吨电子级磷酸铁锂项目,其中年产20万吨电池材料级磷酸铁项目(一期5万吨磷酸铁)、年产20万吨锂离子电池材料产业化项目(一期5万吨磷酸铁锂)、年产10万吨锂离子电池用人造石墨负极材料项目(一期5万吨石墨负极)已进入试生产阶段或具备投产条件。

实际上,龙佰集团在锂电材料领域的涉足是在“双管齐下”。除了建产能,通过对外收并购和合作的方式成为龙佰集团快速切入锂电材料的理想途径。

锂矿获取方面:龙佰集团与河南豫矿开源矿业在坦桑尼亚共同成立合资公司,就开源库矿业子公司在当地的一宗硬岩锂矿探矿权开展合作;同时,与河南省地质矿产勘查开发局第二地质矿产调查院合作,进行国内、外区域的钛、锆、石墨、锂等矿产资源的整合、储备、勘查和开发。此外,公司还计划从公开市场采购含磷酸盐的矿石。

技术和人才储备方面:去年4月,龙佰集团收购了中碳新材料全部股权,获得了石墨负极材料方面的人才和技术。

那么,大手笔进军锂电材料,龙佰集团此次跨界是否会出现消化不良症状?

实际上,龙佰集团具备了产业链方面的优势,可以使公司在进军锂电材料少走很多弯道。

原材料方面,锂电池正负极材料由磷酸铁、磷酸铁锂及石墨负极材料加工而成,磷酸铁、磷酸铁锂的制作原材料,龙佰集团也具备了条件,其废副产品硫酸亚铁,富余产能烧碱、硫酸、蒸汽、氢气等可直接或间接用于锂电池正负极材料的生产,降低生产成本。

此外,在生产方面,龙佰集团在大化工模式有技术、设备及人才储备,对锂电材料建厂和生产有所帮助。

同时也要注意到,龙佰集团大举进军锂电材料也与其他材料厂商和磷化工企业一样面临一些隐忧。

由于磷酸铁锂本身技术壁垒不高,不少传统材料厂、磷化工企业以及其他行业的跨界者都纷纷转型进场,磷酸铁和磷酸铁锂环节未来不排除存在明显的产能过剩,从而影响到龙佰集团锂电材料业务的盈利能力。

另一方面,要在汽车动力电池市场扎根生长,有“锂”就显得尤为重要。同时,磷酸铁锂作为近两年来迸发的领域,“磷”也必不可少。

在这方面,龙佰集团还是新手,需要对外找“矿”,给此次转型吃下一颗定心丸。目前,龙佰集团正想方设法获得锂资源,当前主要需要对外采购;磷酸盐矿方面,龙佰集团短期内也只能依靠对外采购。

未来,龙佰集团在锂电材料市场能否迈出其在钛白粉领域一样的大步伐,还尚需时间去验证。

作者:遥远

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号