4月11日,科创50指数继续下跌3.75%,报收988.76点,跌破1000点大关!

资料显示,科创50成分指数由科创板中市值大、流动性好的50只股票组成,反映最具市场代表性的一批科创企业的整体表现。科创50指数于2020年7月23日正式发布实时行情,指数以2019年12月31日为基日,基点为1000点。

今日下跌,也是科创50指数发布后首次跌破基准位,市场热议科创板“何时见底”。

跌跌不休的科创50指数

自2021年8月份科创50触及最高点1639.19点以来,该指数持续下挫,截至目前跌幅已经逼近40%。而同期创业板指,深圳成指,上证指数的区间最大跌幅分别约为31%、23.6%、14.9%,可以说,科创50指数跌幅遥遥领先。

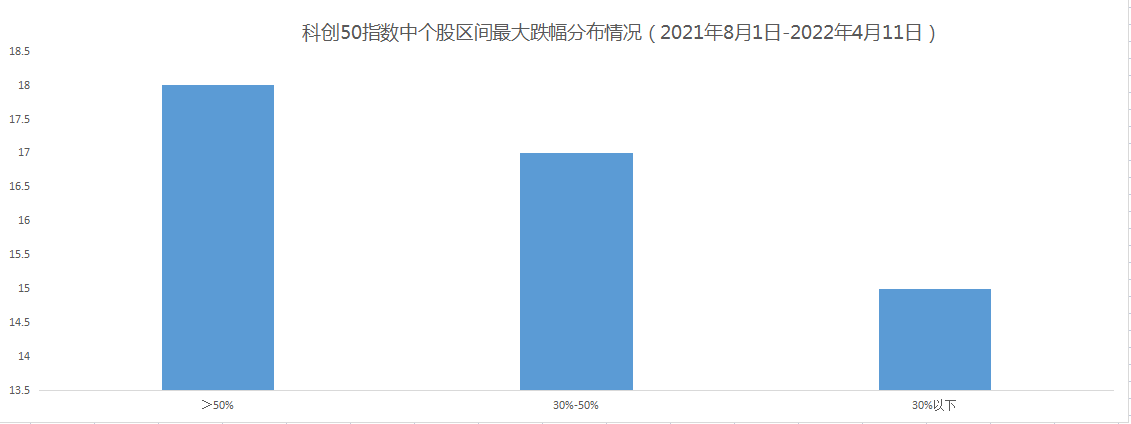

拆分来看,科创50指数内部,多只人气股跌幅较大。笔者梳理自2021年8月1日以来,相关个股的区间最大跌幅,如下图所示:

根据wind数据统计,共有18只个股跌幅在50%以上,有17只个股跌幅在30%-50%之间,15只个股跌幅不超过30%。

跌幅较大的比如晶丰明源、睿创微纳、康希诺等个股,区间最大跌幅超60%。另外,固德威、华润微、中微公司等热门赛道股区间最大跌幅也在50%以上。相对来说,跌幅较大个股往往分布在半导体、医疗器械、光伏等领域,主要原因系之前估值偏高,资金较为拥挤。

在此期间,科创50指数中,仅4只个股录得涨幅为正,其中就包括君实生物-U受益新冠药,涨幅约27%。

科创板成长性可观

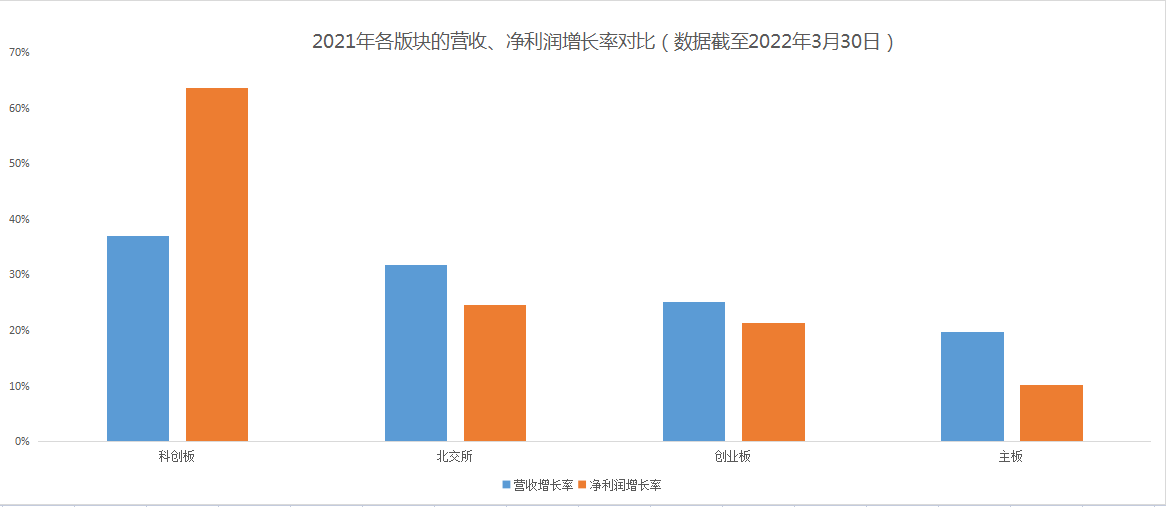

股价跌跌不休的同时,2021年,科创板公司营业收入和净利润同比均大幅上升,成长性高于其他板块。

截至上个月末(2022年3月30日),共有102家科创板上市公司发布2021年年度报告。从收入来看,93家公司收入为增长,收入均值为30.29亿元,收入增长率大于100%的为14 家。净利润方面,84家盈利,净利润均值为4.80亿元,净利润增长率大于100%的为26家。

中国银河证券报告显示,根据已披露年报和业绩预告数据横向比较,无论是营业收入增长率方面,还是归母净利润增长率方面,科创板都明显优于其他几个板块(北交所、创业板、主板)。

作为科技核心资产的大本营,科创板公司整体的成长性可观,也符合投资者对于高景气赛道的发展预期。

何时能抄底?

科创板业绩表现优秀,此番下跌,原因更多是由于宏观环境的变化,导致市场风格偏好的改变,成长股的估值水位面临深度回调。

资料显示,科创50成分股中有11只芯片股,占比较高。而近一段时间,受国际局势、宏观经济、产业供求等因素影响,芯片股出现了大面积的连续下跌;此外,美联储加息对于成长股的影响较大,最近一段时间,市场资金比较青睐以银行、地产为主的价值股,成长股不占优势。

信达证券研报认为,2022年上半年有利于价值风格占优的因素有五个:第一,2022 年,大部分行业的业绩很难超预期,上市公司的 ROE 可能进入偏弱的局面。第二,经济现在处在政策底到信用底之间。第三,商品价格上行至战略性高点。第四,美联储加息周期开启,全球利率环境偏紧。第五,居民资金格局偏弱。这五大因素均有利于价值风格,特别是绝对低估值风格。

目前来看,上半年A股市场价值风格会持续占优,对于科创板的反弹可能具有一定的压制效应。

不过该机构也表示,下半年,随着 ROE 下行压力有所下滑,利率压力暂时缓解,稳增长政策带来经济底,届时,成长风格可能会阶段性占优。

中国银河证券也表示,科创板今年将迎来大非三年解禁期,加之美联储加息预期及外围局势影响,板块估值持续回落。不过随着高估值逐渐消化,优质个股配置价值逐渐显现。基于科创板高科创属性和标的稀缺性,估值溢价有望持续,配置时机显现。

值得一提的是,2022年以来,科创板上市公司回购、增持的案例明显增多。截至目前仅3个多月,科创板回购案例已经明显超去年全年。其中,部分公司回购金额较大,例如奇安信公告拟斥资1.5亿元至3亿元回购股份;康希诺也承诺回购金额不少于1.5亿元;

这或许也从一个侧面折射科创板公司优良的经营境况,一轮股价下跌后价值洼地效应明显。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号