受益于新能源汽车行业持续火爆,锂电池材料供应商贝特瑞(835185)的股价(以下均指前复权)迎来疯涨,于2021年11月15日达到198.08元/股的巅峰。而自那以后,其股价就掉头进入了下跌趋势。

3月30日,该公司发布了2021年业绩。数据显示,期内,贝特瑞的营收和归母净利润双双大幅增长,创下新高。

不过,这份好到爆表的成绩单也未能提振其疲软的股价表现。截至3月31日收盘,贝特瑞下跌1.46%,报收102.48元/股,自巅峰高点至今已累跌近46%,最新总市值为497.42亿元,仍然是北交所“市值一哥”。

北交所“市值一哥”净利翻近2倍,葛卫东高位减仓

贝特瑞成立于2000年8月,是中国宝安(000009.SZ)旗下的子公司。根据2021年年报,该公司将主营业务分成了锂离子电池负极材料、正极材料及石墨烯材料三大业务板块,产品则可分为负极材料、正极材料、天然鳞片石墨、其他品种。

据悉,该公司的客户主要是国内外锂离子电池产商,包括松下、三星SDI、LG化学、SKI、村田等知名海外客户和宁德时代、比亚迪、国轩高科、力神、亿纬锂能、鹏辉能源等国内客户。

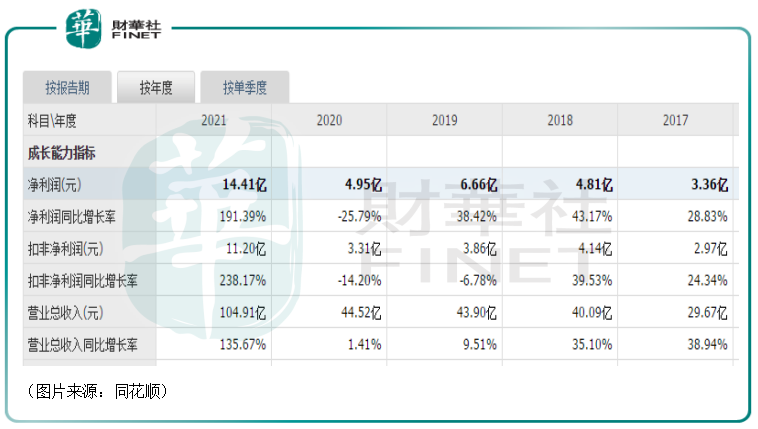

具体来看2021年的业绩表现,贝特瑞实现营收104.91亿元,同比增长135.67%;实现归母净利润14.41亿元,同比增长191.39%;实现扣非净利润11.2亿元,同比增长238.17%。

对比以往的数据不难发现,该公司2021年的营收、归母净利润、扣非净利润均创下了新高,且要远超其余年份。

结合前三季度的数据,贝特瑞在2021年第四季度实现营收36.4亿元,同比增长107.28%,创单季度新高。不过,该公司四季度归母净利润为3.51亿元,同比增长149.76%,较二季度、三季度的4.68亿、3.6亿元有下降。

关于全年业绩大幅增长,该公司表示是因为正负极材料销量快速增长,产销两旺。

不过,虽然业绩录得高增,但是贝特瑞2021年的毛利率为25.02%,而2020年、2019年分别是26.91%、30.12%,毛利率呈现出连续下降趋势。

从细分业务来看,2021年毛利率下降主要是因为营收占比最高的负极材料毛利率同比下降3.7个百分点至31.35%,而正极材料的毛利率其实同比增加了9.6个百分点,达到13.98%。

值得注意的是,作为北交所市值第一,同时又身处锂电池热门赛道,贝特瑞也是各路投资者的“爱股”之一。

2021年的年报则显示,截至期末,“期货大佬”葛卫东的持股数为716.4万股,相较于去年三季度末减持了162.2万股,目前是贝特瑞的第五大股东。

对比股价走势来看,葛卫东的减仓很及时,基本卖在了股价高位。

与之操作相反,另外一位牛散张玮则在去年四季度大幅加仓了贝特瑞,年末持股已经达到了855.94万股,位居第四大股东。

正极看点:剥离磷酸铁锂,聚焦高镍三元

值得一提的是,在2021年,贝特瑞还剥离了自己的磷酸铁锂业务和资产。

具体而言,该公司与江苏龙蟠科技股份有限公司于2020年12月25日签署了《关于收购贝特瑞新材料集团股份有限公司名下磷酸铁锂相关资产和业务之框架协议》,拟向龙蟠科技或其下属公司出售贝特瑞合并报表范围内的磷酸铁锂相关资产和业务(“天津纳米”、“江苏纳米”),交易总价款8.44亿元,通过本次交易,贝特瑞获得收益2.02亿元。

根据相关公告,该公司已于去年6月15日完成磷酸铁锂资产及业务的全部转让。

据悉,贝特瑞此举目的是通过整合优化资产结构,集中资源聚焦核心业务,增强公司核心竞争力。

这并不意味贝特瑞的正极业务正在衰退。相反,在2021年,该公司的正极业务实现营收36.51亿元,同比增长了250.36%;占总营收的比重增加了11.39个百分点至34.8%。

这很大程度上是因为该公司的高镍三元正极材料业务发展迅速。

2021年,随着高镍三元正极产能逐步投放并导入松下、SKI等下游优质客户供应链,贝特瑞在江苏常州建设的年产3万吨锂离子动力电池正极材料项目产能持续释放。另外,公司与SKI、亿纬锂能共同投资的年产5万吨高镍三元正极材料二期项目正在抓紧及建设中。

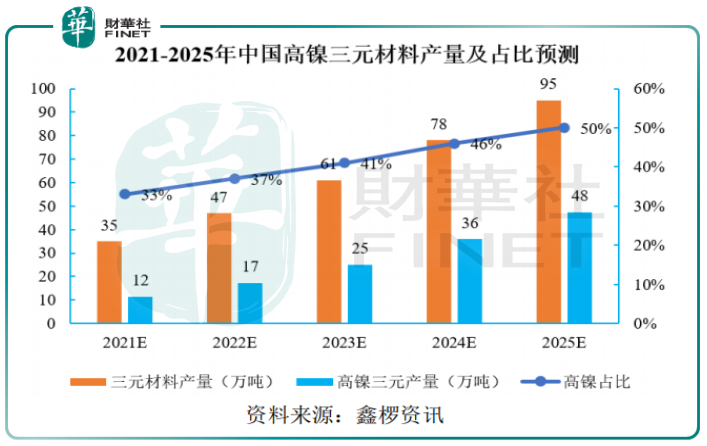

较普通三元正极材料而言,高镍三元正极材料在能量密度方面具有显著的优势。据鑫椤资讯测算,2021年国内三元材料总产量有望达到35万吨以上,其中高镍三元正极材料产量有望达到12万吨,占比有望提升至33%,预计到2025年我国高镍三元正极材料占比提升至50%。

由此可见,贝特瑞在正极材料这块业务上仍然有非常大的增长空间。

负极看点:押注新型硅基,前景如何?

目前与正极材料相比,负极材料业务对贝特瑞业绩的影响更高一些。

在负极材料领域,贝特瑞拥有完整价值产业链,同时是国内最早量产硅基负极材料的企业之一,产能和出货量处于全球领先水平。自2013年起,公司的负极材料出货量连续7年位列全球第一。

2021年,该公司的负极材料业务实现营收64.59亿元,同比增长104.96%,占总营收的61.57%。

经过多年发展,贝特瑞负极材料业务形成了由天然石墨负极材料、人造石墨负极材料和新型负极材料为主体的负极材料产品体系。其中天然石墨负极材料和人造石墨负极材料属于石墨类负极材料;新型负极材料主要是以硅氧负极材料、硅碳负极材料为代表的硅基负极材料,此外还包括少量软碳、硬碳等新型负极材料。

据了解,目前石墨材料的比容量性能逐渐趋于理论值。为进一步提升动力电池的能量密度,新型负极材料正在积极研发中,其中,硅基材料由于具有极高的能量密度(理论比容量为4,200mAh/g,是石墨负极材料的10倍)、较低的脱锂电位以及相对出色的安全性能,有望成为下一代负极材料研发的主流方向。

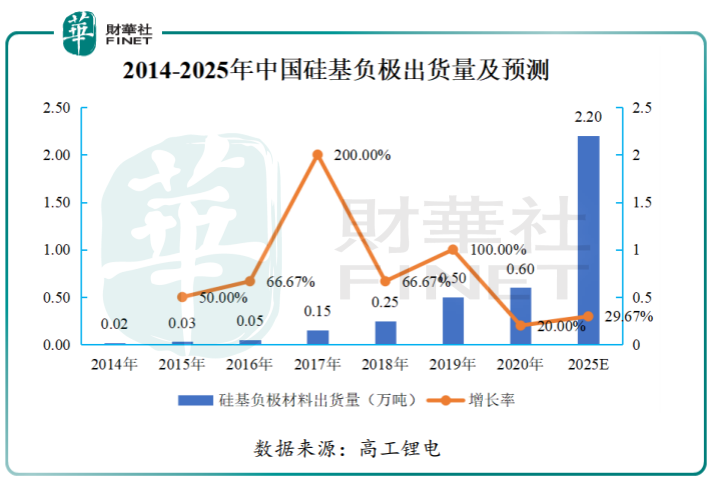

根据高工锂电数据,2014年至2025年,中国硅基负极材料市场规模预计将达到2.2万吨,增速将达到29.67%。

贝特瑞于2022年2月16日公告称,公司拟在深圳市光明区内投资建设年产4万吨硅基负极材料项目,项目预计总投资50亿元。项目拟分期建设,于2023年12月底前建成投产年产1.5万吨硅基负极材料产能;于2028年前实现年产4万吨硅基负极材料产能全面达产。

结语

在新能源汽车销量日益增长的大背景下,可以预见锂电池需求旺盛的情况将持续,而这也会传导至正极材料、负极材料环节。目前,贝特瑞已经在这两个领域均取得了不错的市场地位,且布局了多种技术路线,后续业绩也有望延续增长。

作者:云知风起

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号