近日,有着中国“破烂王”之称的格林美接受了200余家机构调研,其中不乏摩根士丹利、高盛、野村证券、阳关私募等知名机构参与。

在格林美公布的机构调研会议纪要显示,公司就投资者重点关注的11个问题进行了回复,其中在问及2022年客户订单情况时,公司信心饱满表示2022年订单爆满,计划销售三元前驱体超过20万吨,未来三年长期预期订单在100万吨以上。

消息刺激下,3月21日,公司股价一度大涨7%,最终收涨5.56%至8.74元/股,总市值达418.1亿元。

令人玩味的是,早在去年9月以来,公司股价委靡不振,历经长达大半年的下挫,区间最大跌幅达45%。如今在众多机构关注目光中,开启反弹的格林美又能维持多久呢?

调研释放了哪些信号?

据格林美介绍,公司三元前驱体主要客户包括ECOPRO、邦普、厦钨新能源、容百科技等国内外知名客户。

就容百科技而言,今年2月底,该公司才刚签下一笔长期采购单,拟在2022年至2026年间向格林美采购前驱体不低于30万吨。可见,无容置疑的是格林美拿单能力持续凸显。

受益订单爆满,公司表示,2022年将实施产能有序爬坡,其中第一季度计划产能为3万吨,第二季度4.5万吨,第三季度5.8万吨,第四季度6.7万吨,全年冲击20万吨交单,且在未来三年的长期预期订单在100万吨以上。

如此之高的预期,离不开公司产能的加速补给。

从产能释放看,截至2020年12月31日,公司三元前驱体已经建成的产能总量达到13万吨/年。2021年,公司亦快速启动了“荆门+泰兴+福安”一主两副的三元前驱体制造基地建设,截至年底便形成超过年产23万吨三元前驱体总产能,保障公司三元前驱体市场增长的产能需要。

此外,不少投资者进一步抛出提问称,公司三元前驱体产品的核心优势在哪?对此,公司表示,全面聚焦高镍低钴三元前驱体产品的研发和生产,保障毛利率与核心市场地位。

据悉,三元前驱体占据正极材料成本超过60%,是锂电池的“核中之核”。从制程上看,生产三元前驱体主要原料包含硫酸镍、硫酸钴、硫酸锰核氢氧化钠,在电池高能力密度的需求下,高镍化趋势愈发明显。

截至2021年上半年,公司三元前驱体全面由5系、6系产品向8系及8系以上高镍产品转型升级,8系及8系以上高镍产品出货量占比50%以上,9系超高镍(Ni90及以上)产品销售占比40%以上。2022年,公司8系及以上产品出货量预计超65%,其中9系占比超80%;

针对大量镍原料的需求,公司主要通过动力电池回收、自建印尼镍资源工厂、与战略矿业公司签署长单等路径来保障镍资源供应。公司预计镍原料自给率在2022年达到40%以上,2025年达到70%以上,2027年实现100%完全自给。

总结而言,公司2022年将围绕“产能大释放、产品高端化、进入高增长主频道”开展,三元前驱体业务仍是公司未来发展的一大看点。

业绩高增长,“破烂王”腾飞在即?

公开资料显示,格林美诞生于2002年,是做垃圾回收起家的,经过十几年的技术积累,公司逐步突破了基于废旧电池、电子废物、报废汽车等污染资源的循环利用关键技术,实现循环再造镍、钴、铜、钨等稀有金属资源循环再生价值链、废塑料循环再生价值链和新能源全生命周期价值链,成为世界领先的废物循环企业,摇身一变“收破烂”大王。

作为一家独大的破烂大王,格林美慢慢积累起客户群,拥有SAMSUNGSDI、ECOPRO、CATL、LGC、ATL、Umicore、Sandvik、Kennametal、BYD、中国五矿、容百科技、厦门钨业等全球知名客户群体和战略新兴产业优质客户。

业务发展上,自2015年就盯上了新能源汽车环节,除动力电池回收外,还步入三元电池前驱体领域,自此后一发不可收拾。

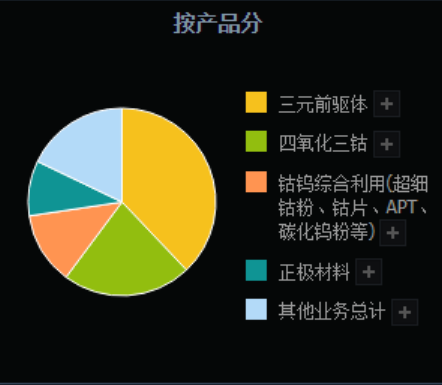

凭借着对钴镍元素的深度理解,格林美迅速成长为行业巨头,2017年至今始终蝉联电池正极前驱体出货量全球第三。同时,三元前驱体业务已经成为公司的第一大主营业务。

截至2021年上半年, 公司三元前驱体产品实现营收30.33亿元,占比总营收的37.92%,贡献毛利率高达25.63%,位居行业前茅。

与此同时,公司动力电池回收与前驱体主业形成协同效益,受益不少。2020年动力电池回收量较2019年翻倍增长,实现了盈利。

当前,动力电池回收市场占有率稳步提高,公司有3家子公司位于国家电池回收建议白清单内,已与340家整车厂和电池厂签订合作协议,并不断扩大合作方。

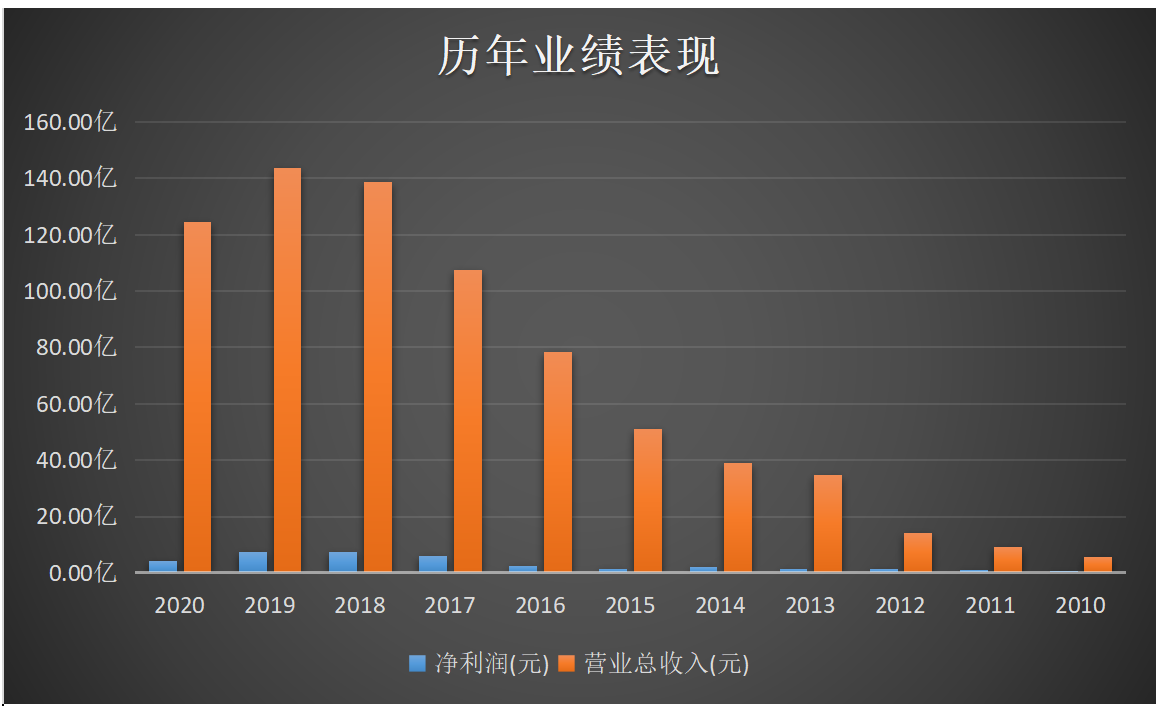

回顾上市以来的经营表现,公司成绩斐然。除2020年受疫情影响,业绩下滑外,其余年份均保持稳步增长态势,尤其是营收规模在2010年至2019年10年间飙增了7.5倍。

2021年度,公司核心业务产能全面释放,销量大幅增长,推动公司销售与业绩大幅增长。报告期内,公司预计实现归属净利润约为8.66亿元至9.9亿元,同比增长110%至140%。

排除2020年基数较低影响外,公司2021年度盈利中位值9.28亿元,亦较2019年7.35亿元有所增长。

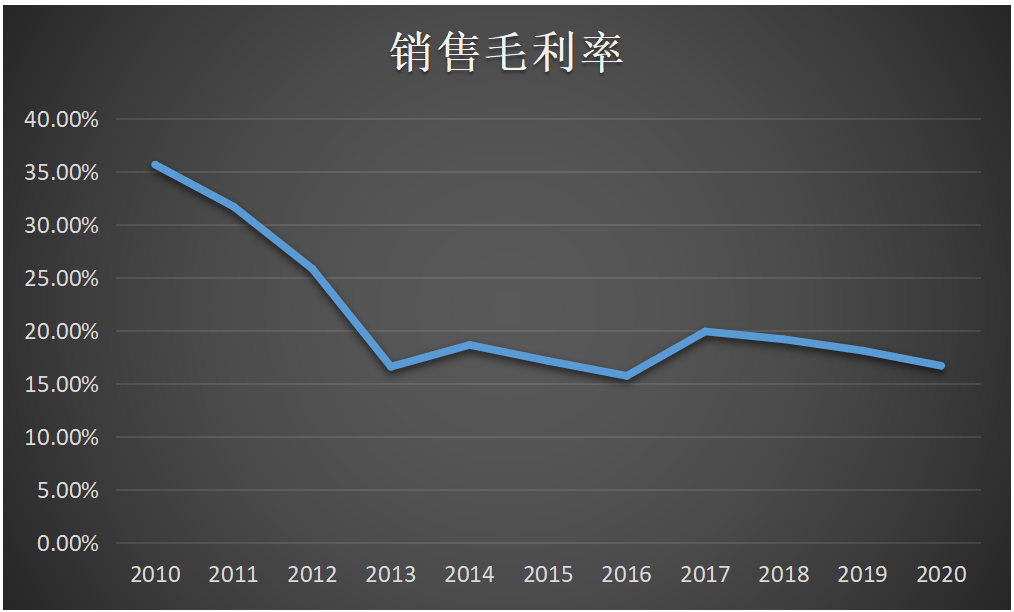

不过,纵览公司整体产品毛利率水平,前期下滑趋势明显,近年来较为稳定。具体而言,上市之初公司销售毛利率达35.65%,2013年开始出现大幅下滑,自此后毛利率水平保持在18%左右。

对此,公司公然表示,公司各项业务的平均毛利率为20.42%,其中,三元前驱体业务的毛利率达到了25.63%。

因此,可以判断,要实现公司毛利率水平的进一步提升,还需格林美在动力电池等多个领域加把劲。公司称,将通过不断提高自动化生产水平、产品技术创新、打通资源通道、绑定全球优质客户、扩大在高端市场的占比等来降低产品成本,提升毛利率。

文:虹小豆

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号