2020年疫情至今,世界经济发生着显著的变化:油价从历史低位反弹至七年高位,欧美国家从无限量化宽松到收紧货币政策,供应链成为制约全球经济正常化的重大阻力,各国对于碳排放的承诺和芯片紧张让新能源汽车又喜又悲……

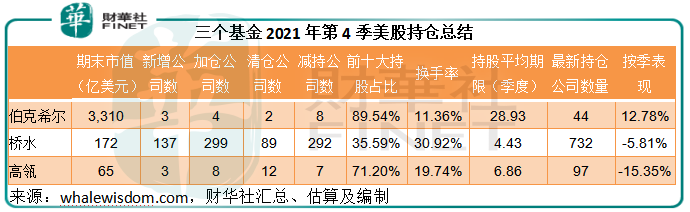

如此大环境下,投资界的风格也在轮换。近日,最为国内投资者所熟悉的三大投资者巴菲特、达利欧和张磊麾下基金伯克希尔(BRK.US)、桥水(Bridgewater Associates)和高瓴(HHLR)先后公布了2021年第4季的美股持仓。

三位投资者都有自己的投资理念和风格,他们买了什么?卖了什么?看好哪些行业?

“巴菲特旗舰”跑赢

果然,姜还是老的辣。

对比于2021年第3季,股神巴菲特旗下伯克希尔于2021年第4季的美股持仓值上升了12.78%,至3310亿美元,其中苹果公司(AAPL.US)仍是其最大持仓;而桥水和高瓴的美股持仓值分别按季下降5.81%和15.35%。

从交易风格来看,伯克希尔认真秉持“买入并持有”策略,换手率只有11%,加仓和减仓的动作都显著少于桥水和高瓴,而且比较集中,前十大持仓占了组合的89.54%,市值超3000亿美元的组合只包含44家公司。

桥水换手率最高,平均持股期只有一年左右,组合里的公司数量也多得惊人,达到700多家,其中中概股为数众多,显示桥水仍看好中国。

高瓴的市值是三者最低,表现也差强人意,集中度颇高,前十大持仓占比达到71.20%,其中百济神州(688235.SH,06160.HK,BGNE.US)为第一大持仓,占了组合的22.91%。

笔者留意到,巴菲特的投资组合不爱动,但他作出的投资决策一般都与市场的可预见前景有很大关联。

此外还有一个有趣的现象:桥水与高瓴在第4季的一些交易操作刚好相反,例如桥水继续增持阿里巴巴(09988.HK),高瓴却选择清仓;高瓴增持小鹏汽车(XPEV.US)和理想(LI.US)、减持蔚来(NIO.US),桥水则增持蔚来,减持小鹏和理想;高瓴减持拼多多(PDD.US)和清仓哔哩哔哩(BILI.US,09626.HK),桥水则继续看好、继续增持。

伯克希尔:坚持就是胜利?

巴菲特的旗舰伯克希尔,所持有的股份当然不仅仅是13F文件中呈报的持股,例如非美股上市的比亚迪(002594.SZ,01211.HK)就没有列在其中,所以以下的分析仅包括三家基金的美股持股,不包括海外市场的持股。

2021年第4季,伯克希尔管理的13F证券市值为3309.53亿美元,前十大持股合共占比89.54%,最大持仓为苹果,持8.87亿股,持股市值为1575.29亿美元。

由于期内苹果股价继续上涨,尽管伯克希尔于期内并没有增持苹果,其所占的比重仍由上季的42.78%进一步上升至47.61%。

2016年第1季建仓的苹果,在伯克希尔账中的平均持仓成本或为每股37.32美元,现价168.88美元已增值352.52%!依然是最大赢家。

再来看伯克希尔的增减持操作,颇值得玩味。

2021年第4季,伯克希尔建仓3只股票,增持4只股票,清仓两只股票,减持8只股票。

建仓的股票包括:

1)Nu Holdings(NU.US):这是一家2013年成立的巴西数字银行,2021年12月09日在纽交所上市,首次公开发行价为9美元。

这家数字银行的目标是要打造全球最大的数字银行平台,主要面向拥有6.52亿人口、4.5万亿美元GDP的拉美市场,而其目前主要经营巴西、墨西哥和哥伦比亚市场,合共占拉美人口和GDP的60%和61%。

截至2021年9月30日,该数字银行在巴西、墨西哥和哥伦比亚拥有客户48.1百万,过去三年的客户数量年复合增长率为110%。

值得注意的是,银行股一向是巴菲特的最爱,但笔者留意到,伯克希尔在最近两个季度都在减持传统的信用卡公司(将在下文提到)。

Nu在2021年12月初上市,发行价为9美元。事实上早在Nu上市之前,伯克希尔已经对其母公司进行了5亿美元的投资,随后,腾讯(00700.HK)、红杉资本等风投公司也持续买入。

由此看来,股神正与时俱进,摒弃已经赚了大钱的传统银行股,转投新一代数字银行股。

2)动视暴雪(ATVI.US):

说起动视暴雪,不由得想起不久之前宣布收购动视暴雪的微软(MSFT.US),建议收购价或为每股95美元,较公布交易前(2022年1月14日)动视暴雪的收市价65.39美元溢价45.28%。

微软的巨额收购引发各方瞩目,成不成却是个问题——反垄断这一关能不能过都成问题。但不要紧,微软的出价已经大大提高了动视暴雪的身价,在交易公布前就持有动视暴雪的股东无论如何都是最大受益者。

伯克希尔在2021年第4季就买入动视暴雪的1.47万股,平均成本价或只有66.53美元,较现价81.50美元折让18.37%,较微软的出价折让30%,怎样都是赚的。

3)F1集团:

F1集团为自由媒体(Liberty Media)集团成员。

自由媒体乃世界六大媒体集团之一,经营和持有众多媒体、通讯和娱乐业务的股权,这些业务主要分为三个部分,分属三大上市集团:SiriusXM集团(包括天狼星XM广播和演唱会运营商Live Nation Entertainment)、Braves Group集团(美国职棒大联盟球队亚特兰大勇士队),以及F1集团(一级方程式赛车、自由媒体收购公司和其他少数股权权益)。每个上市集团又划分为多种股份类别。

巴菲特早在2016年第2季就建仓自由媒体集团旗下SiriusXM集团的LSXMK和LSXMA,上一季(2021年第3季)和这一季(2021年第4季)还加仓了这些股份,所以这次建仓F1集团,或显示巴菲特又向其背后的大老板自由媒体集团投下信心一票。

但值得注意的是,在加仓LSXMA和F1集团的同时,伯克希尔也于2021年第4季清仓了自由媒体通过SiriusXM集团持81%权益的天狼星XM广播。

增持的股票:

除了以上提到的自由媒体旗下LSXMA外,伯克希尔于期内增持了能源公司雪佛龙(CVX.US),主要从事定制家具、古董、装饰等销售和酒店经营的奢侈品零售商RH,以及地板装修材料零售商Floor & Decor(2021年第3季建仓)。

减持的股票:

伯克希尔减持的股票与2021年第3季相若,包括前文提到的信用卡公司VISA和万事达,有线电视公司特许通讯,肿瘤药企艾伯维,保险公司威达信以及制药公司施贵宝。对比估算的成本价与现价可以发现,伯克希尔对这些股份的投资已经累积了一定的收益。

食品零售商克罗格的减持理由或也相似。

值得注意的是,减持的名单中还包括生物科技公司Royalty Pharma,减持449.8万股,但伯克希尔于上一季才建仓,或意味着“长情”的巴菲特对这家公司的看法在短短一个季度内有了改变。

清仓的股份:

清仓的股份为以上提到的自由媒体旗下资产天狼星XM,或与调仓有关,另外还有健康护理股梯瓦制药,从后者的建仓时间来看,已有四年,预计成本远高于现价,或为“断臂”确认亏损已调剂应缴税之举。

笔者留意到,从2011年第2季起,伯克希尔的资讯科技类股份持仓量持续攀升,持有苹果之后,资讯科技类的持仓值更大幅攀升,显然占比接近一半的苹果居功至伟。

另一方面,消费类股份和金融股都是股神的至爱,但从近几季的持仓来看,这些持股占比有所下降,或与苹果市值增加挤占它们的比重有关。另一方面,通胀急剧上涨以及加息预期,或促使股神减持利率敏感、已累积了巨额收益的传统金融股,而逐渐转向新经济企业,例如数字银行(分类为信息科技),以及得益于油价上涨的能源股。

桥水的“中国好感”

在市场都不看好时,达利欧和桥水却对中概股情有独钟。

笔者留意到,桥水最近几个季度持仓的行业分布有较大的变化:2020年第3季以来,消费类股的占比大幅提高,而过去权重最大的金融股(主要为指数型基金)显著收缩。

笔者认为,这可能是基于美国经济复苏、就业增加、薪酬上升带动消费支出上升,从而有利于消费类股的预测。

另一方面,消费升温加上供应链短缺,已经带动通胀率大升,美国最新通胀率已达7.5%,或更坚定了美联储收水的鹰派立场,对利率敏感的金融股惨遭抛弃。

此外,流动性下降将可能对屡创新高的美股构成压力,拖累整体大市表现,例如最近美股三大指数已有调整迹象,这可以理解桥水这几个季度减持指数型基金的原因。

能源、通讯和健康护理股的持股比重也增加,反映2020年下半年以来油价持续攀升带动的能源股行情向好;通讯和健康护理股持仓增加,或反映桥水看好通讯基建以及疫情中的健康护理股。

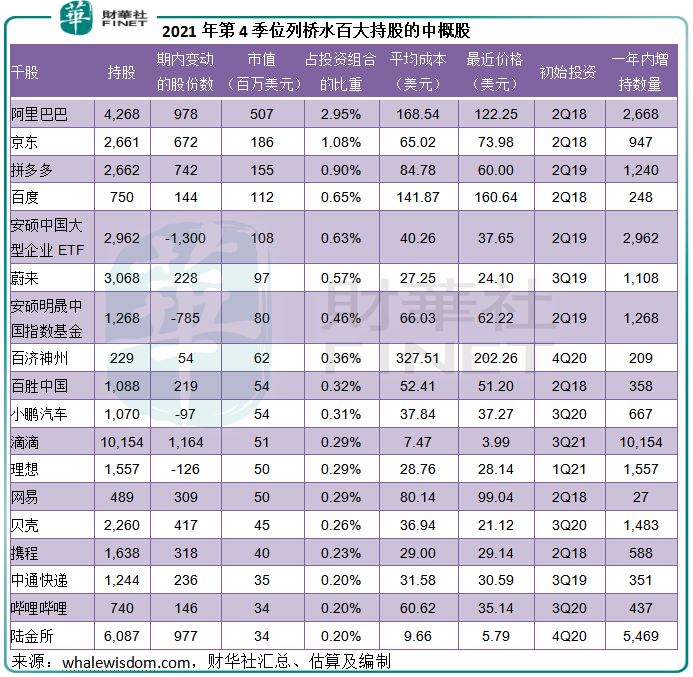

值得留意的是桥水投资组合中的中国元素。

2021年第4季,在桥水投资组合的100大持仓中,中概股就有16只,另外还有两只与中国关联的指数型基金安硕中国大型企业ETF和安硕明晟中国指数基金。这些资产合共占了桥水总投资组合的10.19%,还不计及100大以外的其他中概股持仓。

这些中概股中,持仓最大的是阿里巴巴,占比达到2.95%,是桥水的第八大持仓股,于2021年第4季进一步增持97.8万股,至426.8万股。

笔者留意到,2021年第4季桥水对这些中概股基本以增持为主,仅除了两支ETF以及新势力中的小鹏与理想。期内,桥水对小鹏汽车和理想分别减持9.7万股和12.6万股。但对比于2020年第4季,在这一年中,桥水加仓这些中概股。

笔者留意到,桥水的换手率很高,2020年第4季时,新东方、好未来、唯品会、腾讯音乐等还是桥水的百大持仓,如今已跌出百大。

从表中的数据可见,目前的中概股持仓多为亏损,而桥水依然锲而不舍地增持,显见其对中国经济发展的信心仍然充足。

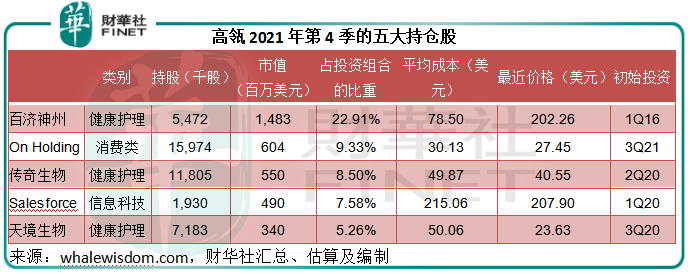

高瓴:从生物科技转向消费和IT?

高瓴比较倾向于投资新兴企业,尤其上市前的独角兽。前五大持仓中,有三只是健康护理股,包括百济神州、传奇生物和天境生物。此外值得留意的是2021年9月15日上市,网球天王费德勒参与投资的运动品牌On Holding,一上市就成为高瓴的第二大持仓股。

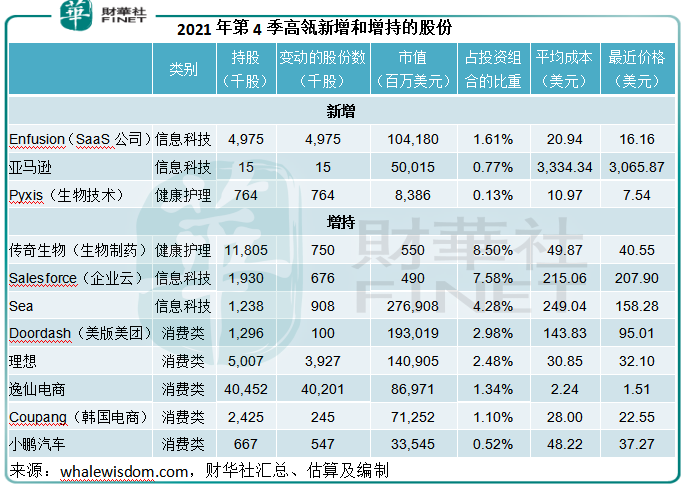

从高瓴的持仓组合可见,健康护理占了很大部分,但笔者留意到,该基金于2021年第4季清仓和减持股份均以生物科技公司为主,见下表。

再来看高瓴建仓和增持的股份,主要以信息科技和消费类为主,见下表。

高瓴似乎正从生物科技领域转向消费和IT,笔者猜测,或是基于生物科技估值已饱和,消费增长前景的考虑。另外,亚马逊等科技公司并没有跟随美股上涨,反而持续受压,云计算市场庞大,亚马逊和Salesforce前景应不俗,这应是高瓴看好的原因。

总结

巴菲特的交易稳而缓,但落子不悔,时机把握得很好。桥水比较多动,但看好中国是不变的主题。高瓴除了生物科技外,还比较偏好“网红股”,例如On,买入的成本都有点高,依靠一些比较早期的投资赚取的收益来弥补亏损。

比较高瓴与偏好中概股的桥水可以发现,它们期内的一些操作是相反的,笔者比较认同桥水一方:以阿里巴巴为例,在释出监管风险之后,其股价下行空间或有限,高瓴这时候清仓似乎晚了些。

不过,三位投资者都是业内大家,他们的交易应自有道理,到底是错还是对,唯有时间来裁定。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号