1月10日,钧达股份放量涨停,收报58.77元/股,逾1.4万手资金牢牢封死涨停板。

值得玩味的是,钧达股份在2021年的股价表现相当不错,年底股价一度创新高,年内累计涨幅高达2.9倍。然而,2022年开年以来,公司股价表现却大不如前,尤其于1月5日至7日期间,直接斩获了2个跌停板,3个交易日累计回调近26%。

对此,公司于1月9日披露股票交易异常波动公告称,公司未发现近期公共传媒报道了可能或已经对公司股票交易价格产生较大影响的未公开重大信息。

今日股价突然“峰回路转”,主要受公司出售效益较低的主业资产,转型聚焦光伏产业发展消息提振。

持续剥离汽车饰件资产

1月9日,钧达股份公告,公司近日与公司实控人控制的杨氏投资签署了《资产出售意向协议》约定,公司拟向杨氏投资出售所持苏州钧达100%股权、海南新苏100%股权,以及钧达股份持有除苏州钧达和海南新苏股权外与汽车饰件业务相关的资产组。

本次交易完成后,公司将剥离经营效益较低的汽车饰件业务资产,通过出售资产回笼资金,进一步集中资源发展光伏电池片业务。

事实上,早于2020年年末,钧达股份就向杨氏投资或其关联方出售重庆森迈、苏州新中达两家子公司100%股权,加上本次2家子公司被剥离,公司先后出售4家子公司股权。

表面上,公司持续“瘦身塑形”,乐此不疲。而这背后是,近几年海外贸易摩擦、经济下行、环保政策变化以及行业竞争加剧等多方面因素综合作用,致使公司主营业务经营业绩持续下行。

作为一家主营汽车塑料内外饰件的公司,钧达股份的业务涵盖汽车仪表板、保险杠、门护板、配集成等。近年来,公司汽车零配件业务占比营收均在95%以上。

即便如此,公司经营业绩却不容乐观,上市第二年(2018年)开始业绩就变脸,且经营业绩每况愈下,扣费净利润于2020年开始首度出现亏损,2021年半年度以来归属净利润持续亏损。

面对汽车业务的惨淡经营,公司开始不断进行整合,力图挖掘新的业绩增长点。

所以,便有了后来公司多次出售子公司资产。当然,除了剥离不良资产外,钧达股份也一直在不断寻求新的发展机遇。

收购捷泰,大步“跨界”光伏产业

2021年2月份,钧达股份向上饶弘业增资1.5亿元,获得12%股权,以其拓展光伏业务。

紧接着,7月份公司再度通过现金支付或协议转让方式受让了捷泰科技51%的股权,总交易金额达14.34亿元。

公开资料显示,捷泰科技是国内最先进的太阳能光伏电池片生产商之一,目前年产能约8.2GW。据PVInfoLink的数据显示,捷泰科技电池片业务前身为展宇新能源,其2019年电池片出货量位列行业前五,与晶科能源、锦州阳光等较多优质客户保持了长期合作关系,在行业中具备较强的综合竞争力。

从中可见,钧达股份通过收购捷泰科技,直接瞄准了当前大热的光伏赛道,从而实现业务转型。

从业务看,公司主营业务从汽车塑料内外饰件进入光伏电池片领域,实现了公司业务的多元化布局。此举,亦是钧达股份进军光伏行业的重要布局。

12月24日,钧达股份发布公告称,捷泰科技与安徽来安汊河经济开发区管理委员会签署协议,约定投建高效太阳能电池片生产基地项目,计划总投资约112亿元建设16GW高效太阳能电池片项目。

也正是这高达112亿元的投资项目,钧达股份的光伏“跨界”之旅正式拉开序幕。

据披露,上述项目预计一期项目达产后,按现有市场价格计算,达产后第一年、第二年产值不低于90亿元,第三年年产值不低于80亿元。第一年至第五年年均产量不低于8GW,年均税收2.5亿元。

然而,如此高的投资回报依旧抵挡不了市场的广泛质疑。一个超百亿的项目能否真正落地实施成了问题的焦点,公告称投资资金来源于公司自有或自筹资金。那么,公司自身实力又如何呢?

成本压力大,业绩受冲击!

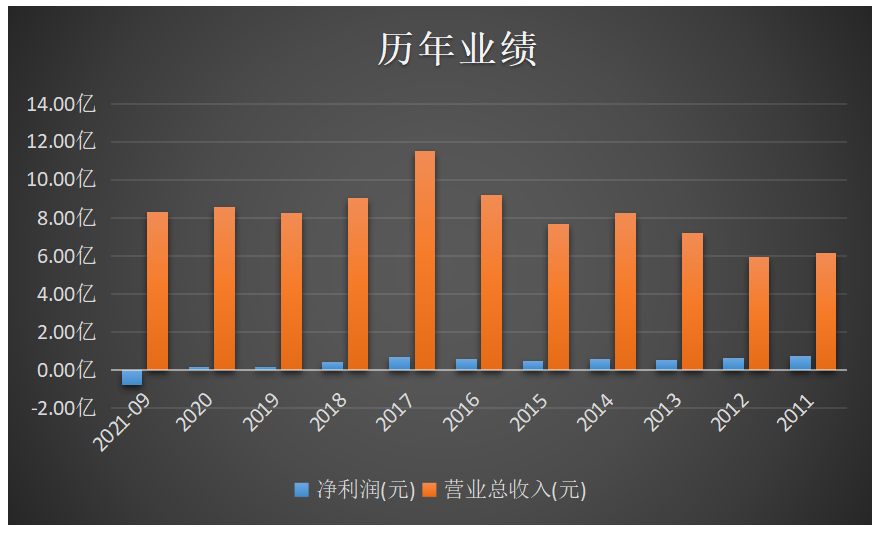

回顾历年业绩,2011年至2017年间,公司业绩变动相对平稳,且营收规模保持一定的增长势头。然而,2018年开始业绩突遭变脸,经营业绩表现亦连年下滑。

财报数据显示,2018年至2020年,公司实现的营业收入分别为9.02亿元、8.27亿元、8.58亿元。同期,公司实现的净利润分别为0.42亿元、0.17亿元、0.14亿元,同比分别下降37.97%、58.82%、21.37%。

2021年以来,我国经济运行继续保持稳定恢复,这对汽车消费的稳定起到良好支撑作用,但由于芯片供应问题对企业生产的影响依然较为突出,原材料价格大幅上涨进一步加大企业成本压力。

对于钧达股份而言,2021年以来因国内疫情好转,公司业务量同比增加。与此同时,公司亦积极拓展新客户、新产品,收入同比增加。但是,公司产品中直接材料成本占比大,主要是聚丙烯、ABS、尼龙等多为石化产品,国际原油价格的波动对公司的成本控制带来一定压力。

据2021年半年报披露,汽车零配件业务营业成本较去年同期增长107.37%,国内营业成本同比增长111.07%,直接压缩了产品毛利率。

2021年前三季度,钧达股份实现营业收入8.29亿元,同比增长46.22%,但净利润、扣非净利润分别为-0.80亿元、-0.82亿元,均为亏损,同比分别下降1233.18%、509.75%。

其中,从大幅下滑的销售毛利率亦可看出端倪。单季度看,2021年第三季度产品销售毛利率仅剩10.18%,而第二季度产品毛利率为23.27%。

后语:

截至2021年三季度末,钧达股份总资产为27.40亿元,而公司目前市值却高达80.69亿元,市场预期比公司本身价值要高得多,这是投资者需要留意的风险。

其次,面对净利持续亏损的困局,公司通过剥离资产业务“瘦身”减负,利用回笼资金聚焦光伏产业是否能在未来取得成效,还值得我们持续关注。

文:虹小豆

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号