港交所(00388.HK)于2021年12月17日收市后发布了SPAC新上市机制,自2022年1月1日起接受SPAC上市申请。这是2018年4月30日起实行上市改革以来的又一重大举措,也是港交所CEO欧冠昇到任后上市规则的第一项重大变革。

先来简单回顾一下2018年4月的上市改革:

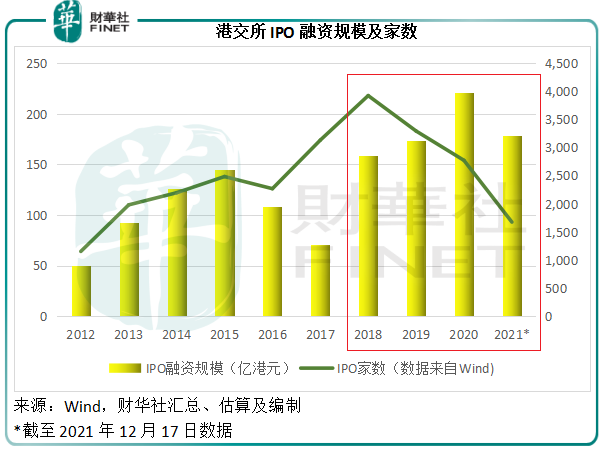

见下图,实行新规以来,港股的IPO上市数量和IPO融资规模均大幅攀升。

这次引入SPAC(特殊目的收购公司)新上市机制,或有望再次掀起新股上市热潮。

什么是SPAC?

SPAC是Special Purpose Acquisition Company的缩写,中文译作“特殊目的收购公司”,也被称为空白支票公司(Blank Check Companies)。

投资机构(或发起人,Sponsors)先设立一个SPAC(空壳公司),保留少量权益,将大部分权益出售给公众来融资,取得的资金会存放在第三方的托管账户。在空窗期,这些资金可用来投资相对安全的生息金融产品,例如短期国债,以便用利息支付税务、运营开支、管理费等一应支出。

也就是说,在这个空壳阶段,SPAC虽然已经上市,但本身并没有经营任何业务,只有现金和投资(主要来自IPO所得)。

SPAC在上市之后会寻找有经营业务的企业进行收购或合并,交易所一般给予36个月的期限,不过现在许多交易案例都在18-24个月内完成。

找到收购或并购标的后,SPAC的管理层会与该标的进行谈判,在获得SPAC的股东批准后执行合并流程。这个时候,如果标的公司需要更多资金,可能会吸引更多机构投资者(这些投资者通常称为PIPE,即投资公开上市公司的私募资金)参与进来,然后完成标的借壳上市。

SPAC上市的好处包括:

SPAC的潜在风险包括:

SPAC的发展

这几年,欧美实行异常宽松的货币政策,外加刺激经济的财政政策,令资金成本极低,带动了资本市场的蓬勃发展,SPAC的上市模式也受到了市场的热烈欢迎。

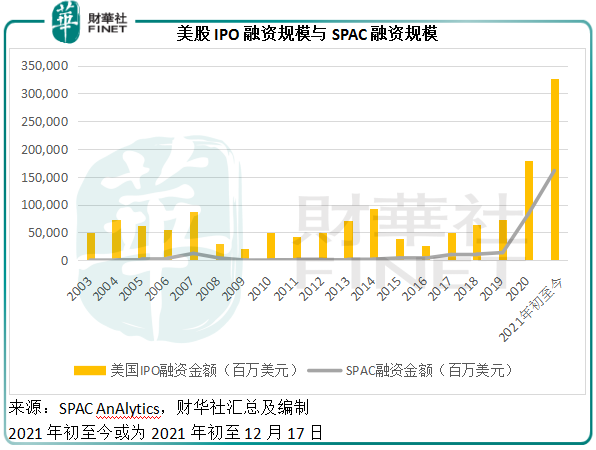

SPAC Analytics的数据显示,2021年到目前为止(2021年12月17日),美国有953宗IPO,其中SPAC的IPO就有606宗,占了64%;美国今年首发筹资资金规模为3272.6亿美元,其中SPAC上市方式的筹资规模为1610.69亿美元,占了49.22%。

从下图可见,美股IPO在去年和今年异常畅旺,SPAC功不可没,占了融资规模的一半。

SPAC Insider的数据则显示,正在寻找收购目标的SPAC平均年化回报率(ARR)为8.7%,平均投资回报率(ROI)为0.6%;已宣布收购的SPAC平均年化回报率(ARR)为292.9%(中位数为2.4%),平均投资回报率(ROI)为7.7%(中位数为2.7%)。

值得注意的是,回报率平均值看似不高,但分化极其严重:正在寻找收购目标的SPAC平均年化回报率(ARR)区间介于-40.1%到5837.9%,已宣布收购的SPAC则介于-18.7%至34,444.1%;正在寻找收购目标的SPAC平均投资回报率(ROI)介于-3.6%至93.3%之间,而已宣布收购的SPAC介于-5.4%至458.7%之间。

这反映SPAC,良莠不齐,起伏极大,投资风险或较高。

香港的SPAC

港交所上市主管提到,SPAC是传统上市申请以外的一个选择,而不是要取代传统的上市程序。

此外,她还提到,SPAC收购标的的估值是直接由被收购方、SPAC发起人及投资者一同洽商所得,而传统的IPO估值一般要经过由银行主导的建簿程序,涉及数以百计的机构及散户。笔者认为,这或让那些欠缺市场估值依据的创新前沿新经济公司,能通过SPAC的专业评估而得到了在市场上融资的机会。

相对于9月事刊登的咨询文件,这次的修订内容主要包括:

香港市场引入SPAC的利与弊

笔者认为,港股市场引入SPAC有利也有弊。

正面影响包括:1)提升港股市场吸引力;2)让更多早期初创企业上市。

负面影响:可能会对现有的上市公司构成估值压力。

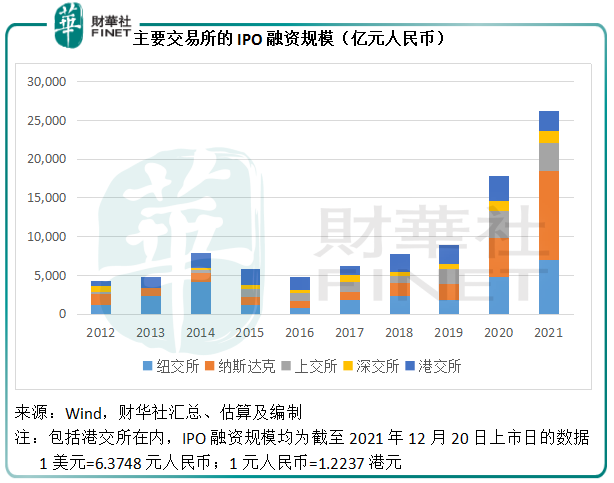

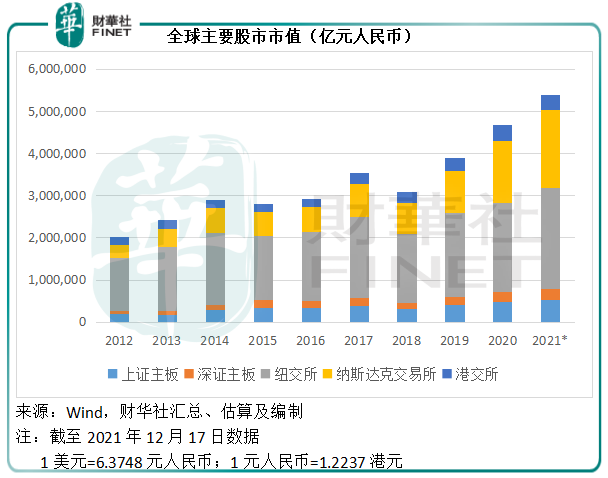

从下图可见,2015年-2019年,港股市场都是全球数一数二的IPO融资市场,IPO融资规模多数时间占据首位,2015年、2016年、2018年以及2019年的IPO融资额均为全球第一,然而2020年之后,随着欧美市场流动性大幅上升,资金成本大幅减少,股市屡创新高,港股市场作为IPO主要融资地的相对吸引力明显下降。

低成本资金、股市大涨,造就了美股SPAC活动的畅旺。港股市场或期望借助SPAC,吸引更多资金和专才进入亚洲市场。

值得注意的是,港股市场背靠内地,有互联互通的资金,也有众多创投公司也供选择,还有便利的金融环境和鼓励粤港澳大湾区发展等众多优惠措施,为资本市场的繁荣稳定发展提供了厚实的基础。

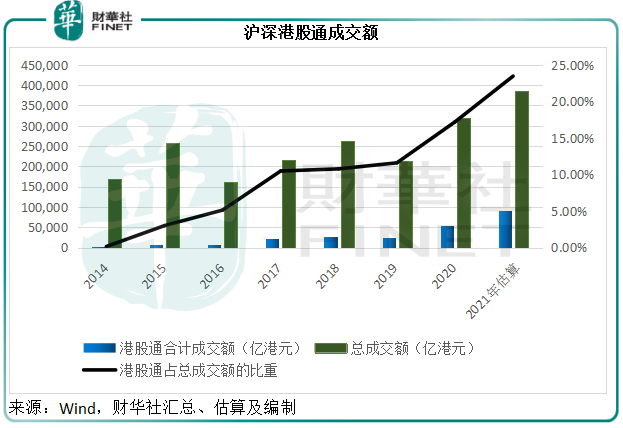

见下图,港股通的总成交金额急剧增长,由沪港通于2016年时的260亿元人民币,大幅增至2021年(年初至12月17日)的9.19万亿元人民币,年复合增长率或高达1.31倍。

港股通成交额的增加,也提升了港股市场的成交活跃度,从下图可见,港股市场成交额持续攀升,港股通的占比也在上升,意味着港股通是推动港股市场成交活跃度的重要力量。

与此同时,SPAC有别于传统上市,或吸引更多初创企业上市,而这些企业可筑巢引凤,反过来吸引更多资金来到港股市场。

清科研究中心的数据显示,2021年前三季中国股权投资案例数同比大增70.5%,达到9391起,投资总金额已超万亿元,同比上升74.9%,至1.054万亿元。见下图,2021年前三季,国内股权投资(包括早期投资机构、VC、PE)已超出2020年全年水平。

同一份报告亦显示,市场投资偏好后移,扩张期和成熟期投资占比较高。清科研究的数据显示,2021年前三季扩张期和成熟期的投资案例数分别达到4547宗和1557宗,远高于种子期和初创期的1282宗和1960宗,投资金额则分别达到5183.58亿元人民币和3411.98亿元人民币,远高于种子期和初创期的632.08亿元人民币和1190.06亿元人民币。

笔者认为,扩张期和成熟期的投资增加,或意味着未来“瓜熟蒂落”的交易,即通过IPO等形式退出的投资,也将增加,而SPAC无疑提供了门槛更低的选择。换言之,活跃的创投活动,为SPAC提供了并购的标的选择。

然而投资者需注意:如果新股交易未能如预期那样吸引资金进入,SPAC的资金资源分流,可能会进一步压抑港股市场的估值。

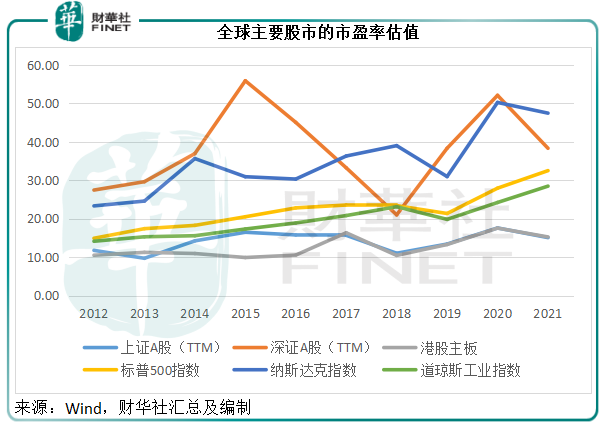

从上图可见,港股主板的市值几乎为全球主要股市中的最低,而市盈率估值更是垫底,反映港股市场已经相对其他市场便宜。

就目前而言,资金依然恋栈美股的节节攀升,对见顶回落的风险视而不见,而美联储的鹰派转向并未让“圣诞节牛市”冷却下来,反而越催越高。所以,至少就短期而言,港股市场在吸引国际资本方面的努力仍未见成果,考虑SPAC和未来更多中概股回流,如果未能因此而吸引资金流入该市场,现有上市公司的估值压力在短期内或难以消除,投资者须警惕相关风险。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号