在本专题前两篇文中,笔者回顾了半导体行业发展从无到有的过程,在此过程中诞生了一系列伟大的人物和公司,以及阐述了现在第三代半导体的发展,详见文章《半导体编年史:传奇的湮灭与诞生》、《后摩尔时代:三代半导体的崛起》。

从本文开始将具体挖掘投资机会。

根据三代半导体材料的不同,有两条产业链的梳理:碳化硅(SiC)产业链、氮化镓(GaN)产业链。碳化硅主要应用在新能源汽车和工控等领域,氮化镓器件主要应用在5G基站等领域。

国君电子在12月12日研报里对于三代半导体的碳化硅进行“首次覆盖,给予增持评级”。对于给予正面评级的理由,研报中表示:

碳化硅材料特性带来器件性能优势,直击新能源行业的发展痛点。碳化硅功率器件的耐高压、耐高温、低损耗、体积小等性能优势可满足新能源行业的发展需求。新能源行业包括电动汽车、光伏、风电、特高压输电、储能等细分领域普遍的发展痛点为开关损耗、导通损耗、热管理、充电速度等,碳化硅功率器件的性能优势直击新能源行业的发展痛点,迎来下游应用需求推动上游供给发展的高速发展阶段。

电动车与碳化硅迎景气度共振,碳化硅渗透率加速提升。国内新能源汽车渗透率2021年5月超过10%,并逐月加速提升。据Yole数据,第三代半导体功率器件(含SiC和GaN)2021年市场占比约6%,其中SiC功率器件市场占比约5%。

预计至2026年,第三代半导体基功率器件(含SiC和GaN)市场占比达19%,其中SiC功率器件市场占比约14%。碳化硅功率器件渗透率与电动车渗透率迎来共振,电动车为碳化硅功率器件最大下游市场,碳化硅功率器件缓解电动车的“里程焦虑”和“充电焦虑”,二者成长迎来共振。

集机构宠爱于一身的三安光电

在碳化硅(SiC)领域,代表公司有不少,今天先进行三安光电(600703.SH)的探讨。三安光电是碳化硅IDM龙头。最近受机构关注度提升,据Wind数据显示,12月以来,三安光电的研报多达18篇,发报告券商除了方正和信达,还有包括银河证券、东莞证券、东吴证券、海通证券、中银证券、申万宏源等知名机构。

为什么刚才要单独提方正和信达呢?这来源于三安光电的一则关联新闻:据券商中国、第一财经等多家媒体的报道(见下图),卖方首席互怼,充分满足了笔者的“吃瓜欲望”。而且事件主角之一,今年夏天还怼过中芯国际。

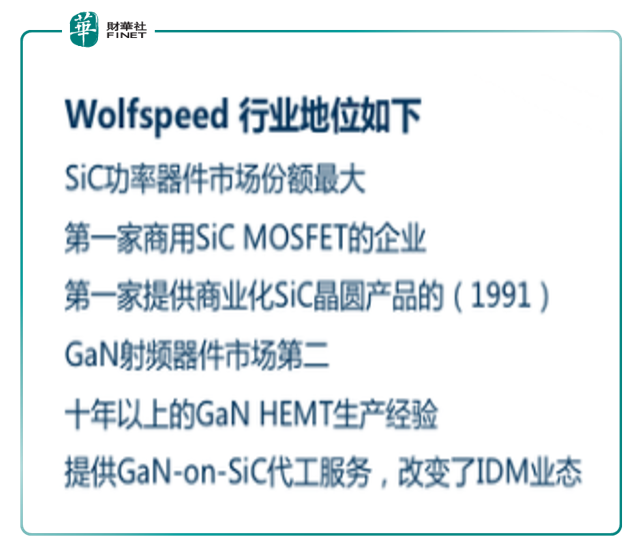

抛开“吃瓜”角度我们从专业上看。比如,方正的研报标题是《三安光电:中国的Wolfspeed正在启航》,笔者查询了Wolfspeed,这是CREE(科锐)在2021年改名的公司。下图为今年1月科锐官微发布的改名通告。

关于科锐,为全球LED外延、晶片、封装、LED照明解决方案、化合物半导体材料、功率器件和射频于一体的著名制造商和行业领先者。

其在半导体行业的地位如下:

科锐LED照明产品的优势体现在氮化镓(GaN)和碳化硅(SiC)等方面独一无二的材料技术与先进的白光技术,拥有1,300多项美国专利、2,900多项国际专利和389项中国专利(以上包括已授权和在审专利)。美国《财富》杂志曾评选出15家将改变世界的公司,CREE紫外线研发技术名列其中。《财富》杂志认为这些公司改变了各自领域的游戏规则,可能将会颠覆现有的产业,并带来新的机遇。

机构把三安光电在国内的行业地位对标Wolfspeed,这个格调定的很高啊!

老牌牛股,强在哪?

机构的关注度不仅仅体现在研报上,而是有真正的仓位支持的。2021年三季报显示,蔡嵩松、傅鹏博旗下产品都位列三安光电前十大流通股东。为何如此多的机构开始关注这只股,甚至不惜互怼?最直接的表现就是股价上涨引来的关注。该公司股价今年内累计上涨超30%。特别是三安光电在近期(12月09日)跳空上涨,当日涨停(10%),给市场以强势突破的感觉,不过却在接下来一周时间持续震荡。

老股民对这只股一定不陌生,该股涉及众多概念,在历史中的表现是可圈可点的,若把时间维度拉长(月K线图),这只股自2008年成功借壳上市以来,这十余年间的股价走势非常流畅,只在2018-2019年这两年间经历过较长时间的回调,其余时间基本符合趋势上涨的主基调。特别是近两年连续上涨,2019-2021(截至12月17日)股价已累计涨2倍(217.48%)。但每一次的上涨,其实市场看重的炒作概念并不相同。

以Choice给出的公司深度资料作为参考,这只股涉及到的主要概念众多:LED、Micro LED、Mini LED、半导体概念、标准普尔、氮化镓、第三代半导体、富时罗素、光学光电子、国产芯片、湖北板块、基金重仓、蓝宝石、宁组合、融资融券、太阳能、碳化硅、证金持股、植物照明。

以笔者的经验对上述涉及的众多概念进行分类:

首先这只股是被机构非常关注的一只股票,涉及到富时罗素、基金、证金等,笔者查询了截至今年三季度,该股(流通股)的机构持股家数,有82家;

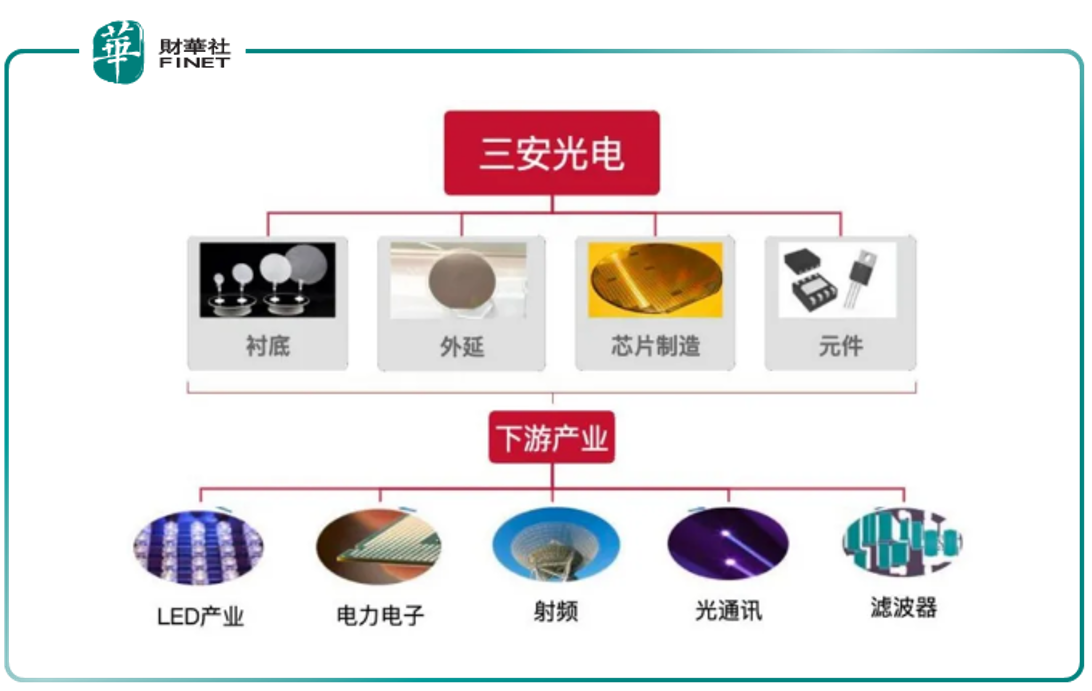

其次三安光电属于科技板块里,做LED、芯片半导体领域的。笔者参看公司简介是这样说的:公司凭借强大的企业实力,继2014年扩大LED外延芯片研发与制造产业化规模、同时投资集成电路产业,建设砷化镓高速半导体与氮化镓高功率半导体项目之后,2018年三安光电在福建泉州南安高新技术产业园区,斥资333亿元投资Ⅲ-Ⅴ族化合物半导体材料、LED外延、芯片、微波集成电路、光通讯、射频滤波器、电力电子、SIC材料及器件、特种封装等产业。2022年项目建成后,三安光电将实现在半导体化合物高端领域的全产业链布局。

上面这段简介很重要,尤其是最后一句:这代表着三安光电将在三代半导体材料领域实现全产业链布局。读到这里,投资者能明白该公司所属的行业地位及意义了吧?

而从上述简介中,我们也能看到三安光电的发家史:以LED起家,逐渐进军到芯片半导体领域。2014年,三安集成成立,三安光电正式进军化合物半导体领域,今年12月08日,三安光电在互动平台上表示,其全资子公司三安集成主要提供前端射频、光技术、电力电子化合物半导体研发生产制造服务,2021年前三季度实现销售收入16.69亿元,业务取得重大突破。产品客户信赖度大幅提升,已接收累计到明年的客户订单,前期新扩充产能已进入量产阶段,随着产能逐步释放,加上产品交付能力的大幅提升,营收规模将会持续扩大。12月09日,三安光电股价跳空涨停,即上文所述。

核心业务:LED起家,全面布局半导体

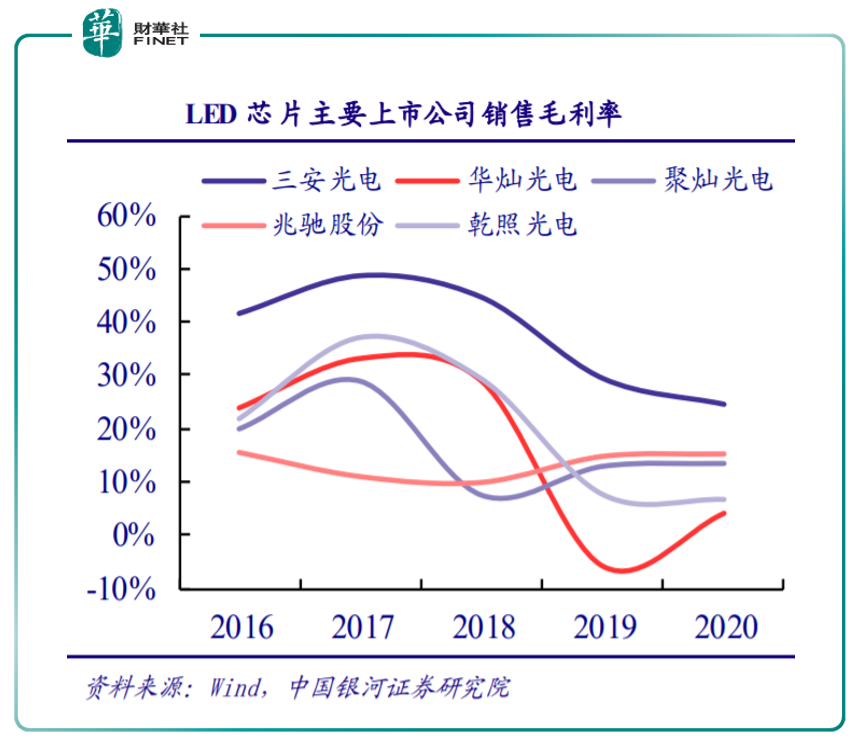

三安光电以LED业务起家,从传统照明领域拓展,逐步布局Mini LED、Micro LED、植物照明、车灯LED、紫外LED、红外LED等领域,是国内最大的LED外延及芯片生产企业。公司具备从LED衬底到芯片的完整布局,产能规模领先,成本优势明显,毛利率长期处于行业最高水平。下图为LED主要上市公司销售毛利率,可以看到三安光电“高高在上”,毛利率水平领先于同行(图中深蓝曲线,最高的那个)。

而在三代半导体领域,2014年,三安光电设立全资子公司三安集成,全面布局化合物半导体业务。在近7年的发展时间中,三安集成积极拓展产品研发,基于GaAs、GaN和SiC技术实力,形成微波射频、电力电子、光通讯三大技术平台,掌握20余种各具特色的产品开发制造能力。

根据公司披露的三安集成报表,2021前三季度,三安集成营业收入16.69亿元,净利润3.96亿元,毛利率36%,净利率24%,经营业绩超预期。三安集成2019-2021年收入连续三年翻倍,前两年毛利率均为负数,2021年跨过拐点实现优秀的毛利率,经营业绩开始释放。随着产品迭代、产线放量,集成板块具有较大业绩潜力。

作为国内SiC领域稀缺标的之一,三安光电从材料、衬底、外延、设计制造到封测实现全面布局。其SiC产品主要为高功率密度SiC功率二极管、MOSFET,被用于电力电子领域。其中,SiC二极管开拓客户182家,送样客户92家,转量产客户35家,超过30种产品已进入批量量产阶段,二极管产品已有2款产品通过车载认证,送样客户4家。

除了三安集成已经具备的4寸片SiC产线外,三安光电的湖南三安项目已于6月23日正式点火,该项目总投资160亿元,分两期建设,主要建设具有自主知识产权的以碳化硅、氮化镓等宽禁带材料为主的第三代半导体全产业链生产与研发基地。湖南三安SiC产线采用6寸片,远期规划产能3万片/月。

此外,三安光电近期发布国内首款滤波器自主键合片四工器。本次首款采用TC-SAW工艺的可量产的小尺寸Band1+Band3四工器,标志着公司在滤波器领域走在业内前沿。公司滤波器在泉州快速爬产,年内产能实现数量级突破,明年收入将规模放量。

不过,就是这样一只被多家机构看好、股价表现在历史上表现优异的个股,近日却被MSCI全球标准指数系列剔除,有何内情?

为何遭MSCI剔除?

据中证网梳理发现,这是上证50、上证180等指数的样本股调整引发的连锁反应。11月12日,上海证券交易所与中证指数有限公司决定调整上证50、上证180、上证380、科创50等指数样本股。该调整已于2021年12月10日收盘后生效。在本次调整中,三安光电被上证50指数、上证180指数剔除。

由于沪股通标的范围包括上证180指数及上证380指数的成分股,被上证180指数剔除的三安光电便调出了沪股通标的范围,这意味着北向资金无法再通过沪股通买入三安光电。在港交所最近更新的沪股通股票名单中,三安光电被标注为“只可卖出”。

MSCI有关人士告诉中证网记者,在港交所公布沪股通调整名单之后,标的只能通过沪股通卖出,不能买入,这不再符合MSCI全球标准指数成分股的要求,因此被指数剔除。根据MSCI相关规定,能通过沪股通、深股通买卖的标的才能进入该指数。

与三安光电有同样遭遇的还有招商轮船、中国软件、华安证券、辽宁成大、太平洋、百联股份、申能股份、春秋航空、通化东宝、王府井、宇通客车、中金黄金12只A股标的。

总的来看,包括三安光电在内的13只A股标的是由于在本次上证50、上证180、上证380、科创50样本股调整中被剔除,从而不再属于沪港通标的,导致北向资金只能卖出,无法再度买入。因不符合MSCI相关规定,最终上述13只标的被MSCI全球标准指数剔除。

机构对该股投资展望

信达证券点评,碳化硅+Mini LED投产,今年第四季度业绩成长可期。三季度公司湖南碳化硅超级工厂及湖北Mini/Micro LED产线投产运行,产能爬坡产生亏损4,833.27万元,并拉动研发费用有所增长。展望四季度,伴随新产线生产经营进入稳定期,碳化硅及Mini/Micro LED两大新兴业务有望持续为公司带来可观边际贡献。

该机构给出的盈利预测与投资评级:伴随新需求涌现及传统业务回暖,公司业绩快速改善,并且随着长沙、泉州产线的扩产,公司化合物半导体业务亦实现放量。预计21/22/23年公司归母净利润分别为20.24/31.69/40.55亿元,对应EPS为0.45/0.71/0.91元,对应PE为72/46/36倍。看好公司在化合物半导体及Mini LED的领先优势,维持对公司的“买入”评级。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号