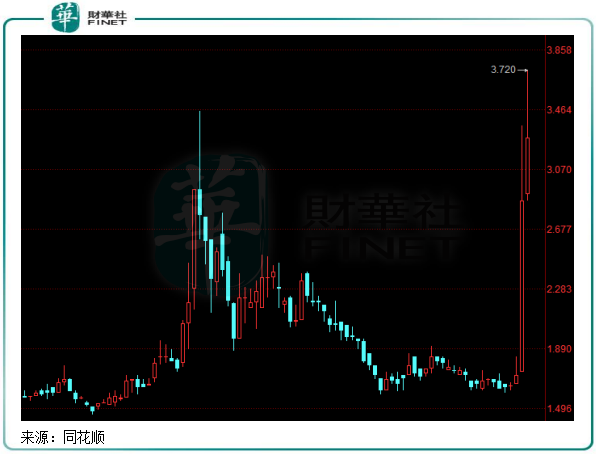

因获得被市场给予“盐湖提锂”概念股的美称,中铝国际(02068.HK,601068.SH)在资本市场上迎来了高光时刻。

12月10月及13日,中铝国际在港股上分别飙升67.25%及18.8%,累计涨幅达98.8%,成功站上近日港股市场上的C位。

同期,中铝国际在A股市场上也涨势凶猛,12月10日早盘强势涨停,13日一字板涨停,封单超过46万手。

实际上,在11月29日,中铝国际就对外爆料称:公司盐湖提锂技术工艺路线先进、自动化程度高、产品质量稳定、成本低,直接下线电池级碳酸锂产品,公司具备领先行业关于该项技术的工程技术服务能力,技术符合国家资源开发利用、生态环境保护、节能管理、安全生产等法律法规要求。

被市场列入“盐湖提锂”概念后,随着近日电池级碳酸锂价格大涨,和中央工作会议支持基建超前发力等外界因素刺激,中铝国际在资本市场上也因此一跃成为盐湖提锂概念板块的新秀,港股市值两日增了近50亿港元。

那么,中铝国际在锂电领域的布局能否真正称得上“新秀”的称号?被热炒的盐湖提锂能否为中铝国际开劈巨大的成长空间?

锂电领域“协助商”?

中铝国际是国内有色金属工程技术领域的龙头企业,其控股股东是中国第一大铝生产商——中铝集团,实控人是国务院国资委。

工程设计和工程承包,是包括中铝国际在内工程设计和承包市场参与者主要的业务模式。所以中铝国际的可比公司众多,包括中国电建(601669.SH)、东华科技(002140.SZ)及中国中冶(601618.SH)等企业。

在年报中,中铝国际称其能为有色金属产业链各个阶段以及其他行业提供完整业务链综合工程解决方案,其中包括工程设计及咨询、工程及施工承包、装备制造及贸易,主要面向有色金属冶炼、加工企业,建筑及其他行业施工发包单位提供服务。

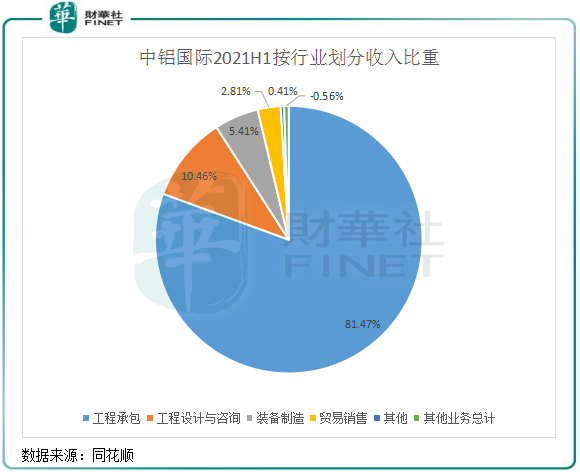

在该行业,技术水平是工程建设项目的核心,体现在工程项目方面的勘察、设计、工程监理、项目管理和工程中承包服务能力上。今年上半年,工程承包和工程设计与咨询业务是中铝国际两大业务,收入比重分别为81.47%及10.46%。

所以从业务模式来看,中铝国际并不是一家搞生产的企业,更多的是为上游有色金属冶炼和加工企业以及建筑企业提供工程项目的施工承包和设计及咨询服务。

对于进入盐湖提锂市场,中铝国际同样也并非生产近年来站上风口的锂电池材料,而是协助生产锂电池材料的企业进行项目投产前的各项前期工作。换言之,锂电材料价格的波动对中铝国际并无直接影响,更多的是受益国内盐湖提锂项目的扩建。

而近日中国证券报的报道也印证了这一观点。根据该报报道,中铝国际内部人士表示:“中铝国际并非生产锂电材料的企业,而是提供技术的企业。比如有个锂矿想去做提锂技术,我们就提供技术涉及服务,包括厂房设计、机器组建等。”“公司具备的盐湖提锂技术,主要为相关项目提供科技含量高的设计以及后续的建设施工服务。”

该内部人士还提到,中铝国际在盐湖提锂方面既有业务也有技术,但是和氧化铝、电解铝技术相比,占比不大。

由此来看,资本市场对中铝国际戴上“盐湖提锂概念股”的帽子,沾上“锂”股价就能起飞,显然有点过度了。

下面我们看一下中铝国际在关于到“锂”行业的业务情况。

涉锂业务逐渐增多

从过去几年发展路线看,中铝国际涉足的锂项目主要集中在工程设计与咨询领域。

为了支持对外项目的工程设计与咨询服务,中铝国际成立了沈阳院、贵阳院、长沙院和中色科技四家设计研究院以从事铝镁等有色金属的设计研究,同时成立长勘院和昆勘院主导勘察设计。

自2017年起,中铝国际开始通过上述四大院开拓锂市场项目。

2017年,长沙院获得国内五大盐湖提锂企业青海锂业的东台吉乃尔盐湖项目,2018年5月及10月,长沙院设计的青海锂业和青海东台吉乃尔两个年产1万吨碳酸锂项目建成投产。

今年上半年,长沙院签署了亚洲最大锂辉石矿山EPC总承包合同,合同金额为5.64亿元,不过仅占了当期公司新签合同总额的约3%。

此外,今年9月,西藏珠峰(600338.SH)和长沙院就有色金属矿山资源综合回收项目,以及深化在盐湖提锂工业化应用领域的合作进行深度交流并达成备忘。

据悉,西藏珠峰计划在掌控的阿根廷安赫莱斯盐湖建设年产5万吨碳酸锂产品的产能。同时,西藏珠峰还将在未来投资不少于10亿美元,在阿根廷另一个盐湖、且名列世界第三大盐湖的阿里扎罗盐湖建设年产510万吨规模碳酸锂产品产能。西藏珠峰还于今年10月称,将对阿里扎罗盐湖进行勘探,据掌握的资料来看,该盐湖储量较为乐观。

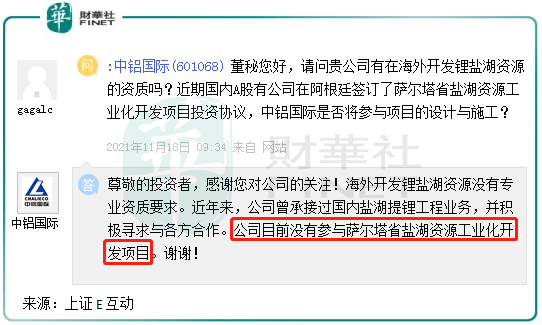

若中铝国际和西藏珠峰在阿根廷两大盐湖项目的勘探和设计及工程承包等方面达成协议,那对中铝国际来说将是一个巨大的订单。但遗憾的是,中铝国际并没能分享这块大蛋糕。

11月18日,也就是西藏珠峰提出将对扎罗盐湖进行勘探后两个月,中铝国际在上证E互动中表示,公司目前没有参与萨尔塔省盐湖资源工业化开发项目。

中铝国际在阿根廷盐湖项目的潜在订单已被其竞争对手抢先一步收入囊中。在11月22日,西藏珠峰与中国电建签署战略合作框架协议,建立战略合作伙伴关系,推动双方在国际市场的合作。双方提到,双方将全面深化国际业务合作,在境外电力、矿业资源项目的开发、建设、运营管理,特别是在阿根廷盐湖项目的建设方面开展广泛深入的合作。

由此不难看出,今年9月西藏珠峰和长沙院有关盐湖提锂的深入交流至今或许已经没有下文了,西藏珠峰最终选择了中国电建。

盐湖提锂项目大单或在后头

USGS数据显示,尽管我国锂矿资源只占了全球6%的份额,但却消耗了全球60%的锂原料。我国对锂资源需求十分旺盛的同时,锂资源也高度依赖进口。

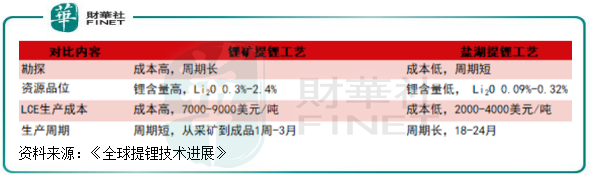

对于锂原料的提取,当前全球范围内主流形式有两种,即锂矿提锂和盐湖提锂。相较于锂矿提锂,盐湖提锂具有成本低、周期短两大优势。

今年锂电材料市场的景气度持续升温,上游盐湖提锂项目建设热度有望为中铝国际带来一定的市场机遇。

乘联会数据显示,11月份新能源乘用车国内零售市场渗透率为20.8%,首次突破20%大关。而这背后,是国产汽车品牌的迅速崛起。国内新能源汽车企业在出海市场和内需市场的双面迸发,也带动了锂电材料市场高歌起舞。

所以对于上游锂资源生产商来说,要满足国内对锂资源的需求,就需要在海内外大量物色锂矿,除了西藏珠峰,宁德时代(300750.SZ)和赣锋锂业(01772.HK)为首的多家企业早已在国内外展开了锂矿争夺战。

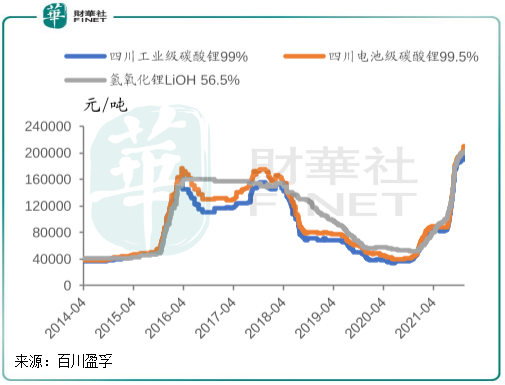

当前,国内碳酸锂供需格局紧张,同时新能源汽车市场对碳酸锂采购不断提升,造成锂价持续攀升。截止到12月07日,国内工业级氢氧化锂企业均价为17.47万元/吨,以三个月为周期同比大幅上涨了21.58%。

锂价持续上涨,加上下游需求旺盛的背景下,多家生产商纷纷加码产能。目前,五矿盐湖、蓝科锂业和藏格锂业等多家生产商都有在规划扩产,根据国盛证券统计,我国目前盐湖提锂规划建设产能达到了11-13万吨。

综上看,自称具备先进盐湖提锂技术工艺路线的中铝国际,未来能否破解青海锂业和青海东台吉乃尔盐湖提锂项目之后的盐湖订单荒,是有不少想象空间的。

而未来能否抓住盐湖提锂市场迅猛增长的契机,也要看中铝国际开拓项目订单的能力以及将技术转变为EPC的综合实力,我们应该为此保持谨慎的态度。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号