12月6日,科创板新股东芯股份(688110.SH)发布了首次公开发行股票并在科创板上市发行结果公告,确定此次的发行价格为30.18元/股,发行数量约为1.11亿股,全部为新股发行,无老股转让。

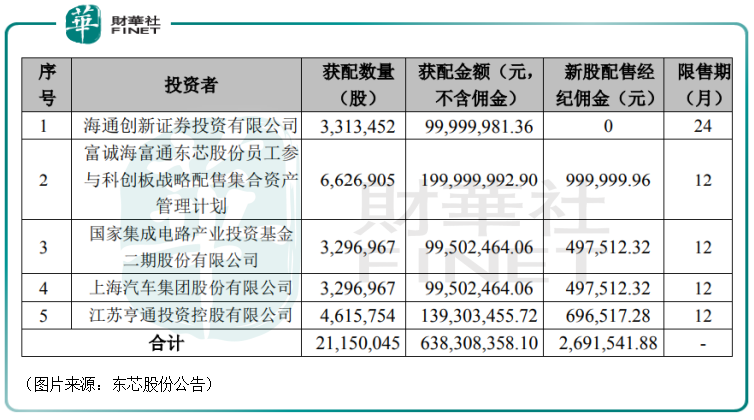

其中,在战略投资者方面,国家集成电路产业投资基金二期股份有限公司(以下简称“大基金二期”)战略获配329.7万股,获配金额约为9950.25万元。

值得一提的是,除了大基金二期外,国家集成电路产业投资基金股份有限公司(简称“大基金一期”)也通过上海聚源聚芯集成电路产业股权投资基金中心(有限合伙)间接持有东芯股份的股权。

众所周知,大基金一期和大基金二期是专门扶持国内科技行业发展的“国家队”,被其看中的基本都是科技行业各细分领域的佼佼者。

东芯股份究竟有什么独到之处能同时得到大基金一期和二期的青睐?

2021年前三季度业绩延续增势

东芯股份成立于2014年11月,公司聚焦中小容量通用型存储芯片的研发、设计和销售。

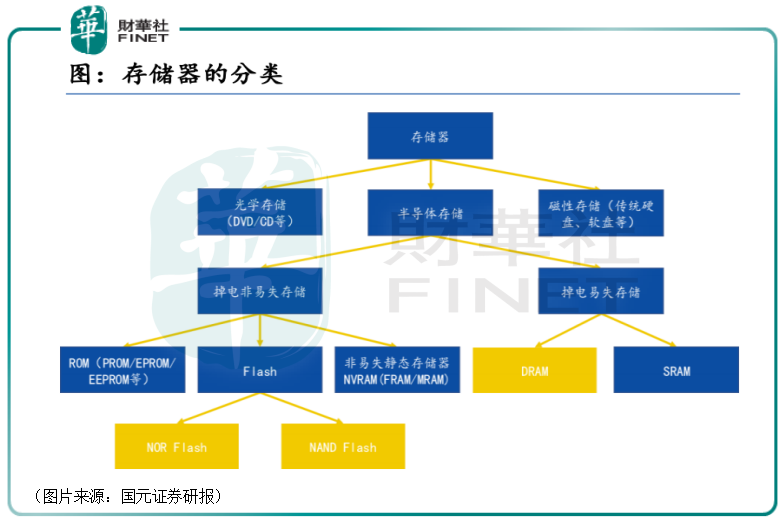

存储芯片通过对存储介质进行电子或电荷的充放电标记不同的存储状态实现数据存储,按照停电后数据是否可继续保存在器件内,可分为掉电易失和掉电非易类型,其中前者以动态随机存取存储器(DRAM)和静态随机存取存储器(SRAM)为主;后者现在的主流是Flash,下面又可分为NAND Flash、NOR Flash。

东芯股份则是国内少数可以同时提供NAND、NOR、DRAM、MCP等存储芯片完整解决方案的公司。具体来说,公司所售产品为主要为NAND产品中的SLCNAND,NOR系列产品主要为消费级的NOR,DRAM产品主要为针对利基型市场的中小容量DRAM。

这些产品广泛应用于5G通信、物联网终端、消费电子、汽车电子类产品等领域,已经在高通、博通、联发科、紫光展锐、中兴微、瑞芯微、北京君正等多家厂商获得认证,同时已进入三星电子、海康威视、歌尔股份、传音控股、惠尔丰等国内外知名客户的供应链体系。

从2021年上半年的数据来看,NAND贡献了51.3%的收入和66.19%的利润,是该公司的核心业务。

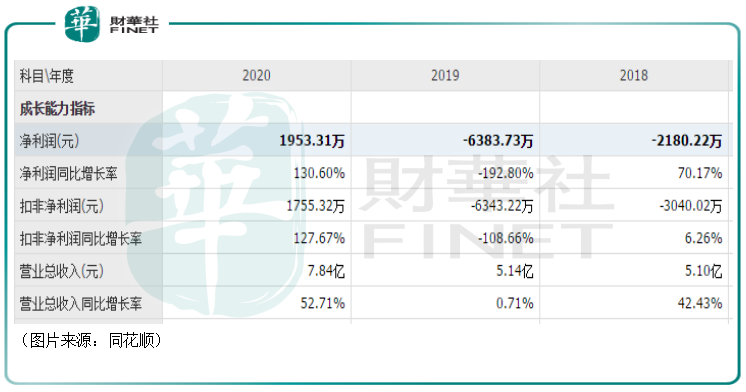

在业绩方面,东芯股份前些年一直是亏损状态,2020年才开始盈利。期内,该公司实现营收7.84亿元,同比增长52.71%,实现归母净利润1953.31万元,同比增长130.6%。

而在2021年前三季度,该公司的业绩再度大幅飙涨,营收同比增长32.75%至7.85亿元,归母净利润同比增长923.57%至1.68亿元。

据悉,东芯股份期内的业绩大增主要有以下原因:1、2021年市场回暖,产品结构持续优化,高附加值产品占比提升,同时规模效应逐步显现,销售毛利率提升;2、随着公司产品线的不断丰富,对完成导入期的客户销售规模逐步扩大,公司闪存芯片销售规模持续提升。

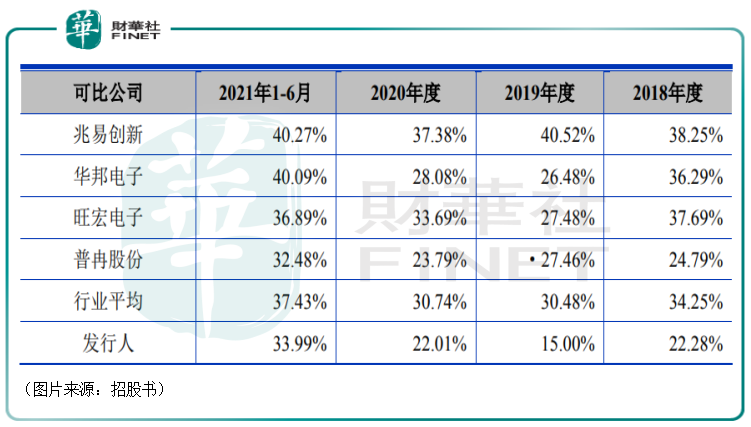

虽然自2020年以来已经实现盈利,但是由于东芯股份成立时日还较短,目前尚处于市场拓展期,而可比公司华邦电子、旺宏电子、兆易创新(603986.SH)成立时间比公司长至少9年以上,在客户群体、产品类型、业务团队、技术水平、工艺制程等方面更具优势,业绩规模和毛利率水平相对较高。

例如,与同为采用Fabless模式的兆易创新相比,其为NOR Flash出货量居全球第三,2020年销售规模达到近45亿元,具备较强的规模效应和产品议价能力,毛利率较高,东芯股份2020年度NOR Flash产品销售额约为1.83亿元,两者规模存在较大差异,毛利率也低于兆易创新。

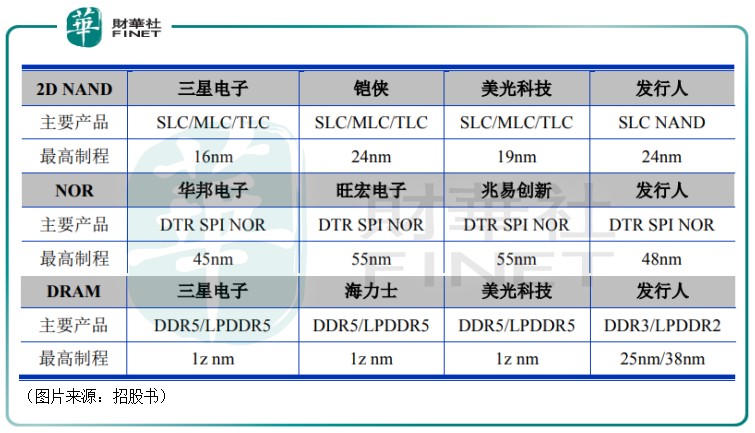

此外,在技术水平方面,东芯股份与国际龙头厂商尚存在较大差距。像在2D NAND领域,三星电子已经达到了16nm,美光科技已达到19nm制程,东芯股份尚是24nm制程。

东芯股份的前景如何?

展望未来,东芯股份是否还能延续2020年以来业绩高增长的趋势?

存储芯片下游的应用领域主要包括5G通信、物联网终端、消费电子、汽车电子等。不难看出,来自这些应用领域的需求还将继续增长,因此存储芯片整体的行业前景依然向好。

但是,和科技行业不少细分领域一样,长期以来国内存储芯片领域的自给率比较低,中高端芯片大多来自于进口,国产替代也是这个领域的大趋势。

而在众多半导体存储器中,市场规模最大的是DRAM和NAND Flash,其余类型的存储芯片的市场规模则要小很多。因此,重点看一下DRAM和NAND Flash的相关情况。

据悉,DRAM是存储器市场规模最大的芯片,2018年DRAM市场规模已超过1000亿美元,2019年由于价格大幅下降以及服务器、手机等下游均出现同比下滑,市场空间出现下降,根据Trend Force数据统计,2019年DRAM市场空间约621亿美元。

而在市场竞争格局方面,DRAM芯片市场主要被三星、SK海力士和美光等少数几个厂商瓜分,尤其是韩国的三星是这个领域绝对的巨无霸。

国内市场是全球最大的DRAM芯片市场,但寡头垄断的格局使得中国企业对DRAM芯片议价能力很低,也使得DRAM芯片成为我国受外部制约最严重的基础产品之一。

在国产替代方面,合肥长鑫的进步非常明显,已经是现阶段技术最先进、规模最大的中国大陆DRAM内存芯片制造商。

NAND Flash的市场规模仅次于DRAM芯片的市场规模。据悉,2019年NAND Flash市场规模达到了490亿美元。据IDC预测,2023年将产生105ZB数据,其中12ZB将会被存储下来。中国闪存市场预计2020年NAND Flash市场规模将会出现大幅增长,达570亿美元。

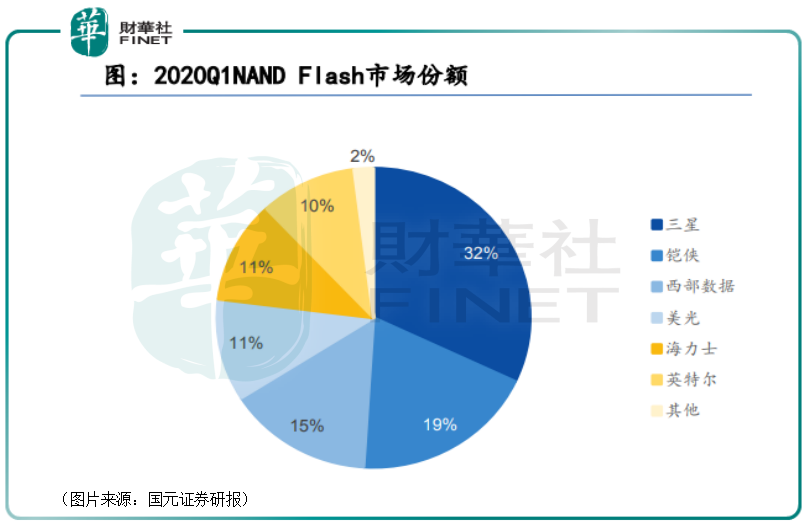

从NAND Flash市场份额来看,这个领域基本被国外公司所垄断,主要的厂家为三星、铠侠、西数、美光等,国产厂商长江存储正在市场与技术上奋起直追。

其余集中类型的存储芯片市场规模比较小,市场内也有一些国内厂商在追赶。

综合来看,得益于下游应用领域的拉动,国内存储芯片行业的需求依然旺盛,而国内的自给率又比较低,国产替代还有很大的空间。

虽然和各家行业龙头相比,东芯股份尚有不足之处,但好在正处于“风口”之上,且公司产品线还覆盖了多种存储芯片,再加上获得了大基金一期和二期的加持,公司的未来也是比较值得期待的。

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号