有的投资者或许对近年的“牛股”横店东磁(002056.SZ)印象深刻,2019年12月至2021年1月(今年股价高点),该股近一年时间涨幅约130%。一家做磁性材料+光伏的公司,1年涨幅翻倍,或许这个成绩和今年某些新能源锂电个股比起来并不亮眼,但1年股价翻倍的战绩可并不差。

如今又有一家类似公司要在科创板上市了,就是云路股份。公司是中国航空发动机集团有限公司下属控股单位。航发集团在国内的地位,笔者相信做过军工板块的都懂。再说回云路股份,该公司的非晶合金材料的市场份额为全球第一,市占率超40%,是非晶合金材料行业的龙头企业。据招股书,公司的非晶合金、纳米晶合金、磁性粉末三大业务板块是变压器(电力)、光伏、新能源、消费电子、家电等重要零部件的上游原材料。

云路股份将在11月16日进行申购,上市后能否续写横店东磁的“奇迹”?我们根据招股书来分析下公司的基本面情况。公司报告期为2018、2019、2020、2021年1-6月。

公司概况

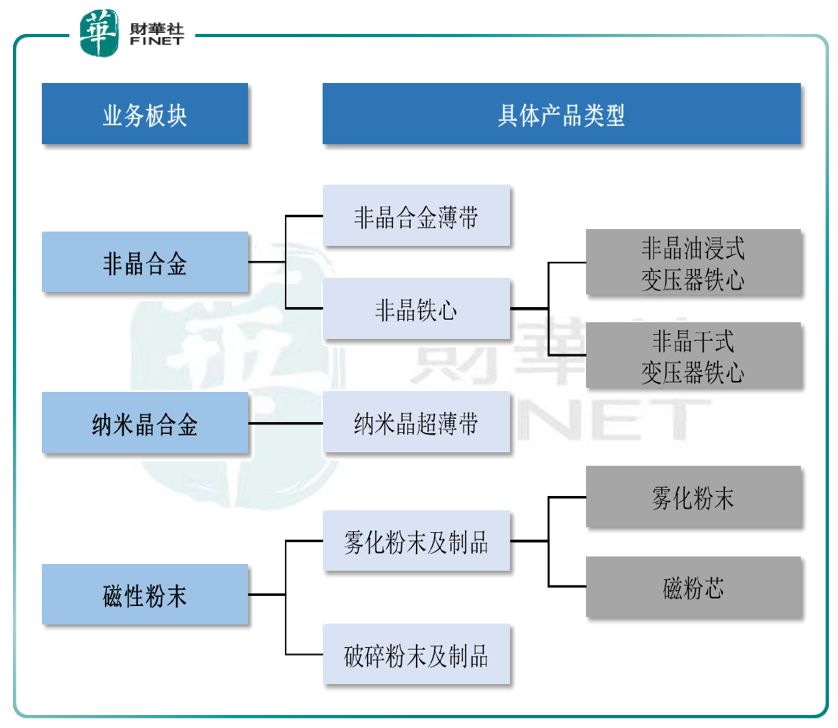

公司自设立以来一直专注于先进磁性金属材料的设计、研发、生产和销售,已形成非晶合金、纳米晶合金、磁性粉末三大材料及其制品系列,包括非晶合金薄带及铁心、纳米晶超薄带、雾化和破碎粉末及磁粉芯等产品。

公司业务板块构成及主要产品分布情况如下:

目前,公司非晶合金薄带的市场份额为全球第一,是非晶合金材料行业的龙头企业,在持续研发新材料产品的同时,向材料制品深加工领域延伸,致力于成为围绕先进磁性金属材料的研发、生产和应用的综合解决方案提供商。

公司与国内外知名电力行业制造商建立了长期稳定的合作关系,成为国家电网、奥克斯、日本东芝、ABB等企业的合作伙伴,产品销往东南亚、南亚、北美等全球各地,服务于全球十余个国家和地区。

公司在长期深耕非晶合金薄带领域的基础上,持续开展磁性材料领域新产品的研发开拓,推出纳米晶超薄带、磁性粉末等新产品,丰富了产品结构,在传统电力下游领域之外开拓新的市场空间;同时,为提高公司磁性材料的应用质量、响应下游终端客户的需求,公司进一步丰富了产品种类,拓展非晶铁心、磁粉芯等产品的生产和销售。

根据BCC Research研究报告,2019年全球软磁材料行业市场空间达到514亿美元,市场空间广阔。目前,亚太地区在全球磁性材料行业中处于中心地位,以TDK、日立金属、日本户田(Toda)等为代表的日本企业处于行业技术领先地位,中国作为磁性材料的重要生产基地,近年来磁性材料行业迅速发展,整体实力不断增强。

随着下游电力电子领域科技水平的不断提升以及绿色低碳发展理念的持续推广,新能源汽车、消费电子、新能源发电等新兴行业逐渐兴起,对于承担电能转换功能的磁性器件的重量、体积、传输效率等方面均提出了更高的标准和要求,传统磁性材料如铁氧体等难以满足新行业的要求,纳米晶超薄带等新一代磁性材料正在逐渐替代并有望在未来进一步拓展市场空间。

2021年1-9月,公司实现归属于母公司股东的净利润8,924.27万元,扣除非经常性损益后归属于母公司股东的净利润8,010.37万元,较去年同期分别增长15.49%和10.82%。

公司初步测算,预计公司2021年实现营业收入在89,000.00万元至96,000.00万元之间,较去年同期增长24.43%至34.21%;预计2021年实现归属于母公司股东的净利润在11,300.00万元至12,500.00万元之间,较去年同期增长17.90%至30.42%;预计2021年实现扣除非经常性损益后归属于母公司股东的净利润在10,000.00万元至11,000.00万元之间,较去年同期增长13.50%至24.85%。公司2021年营业收入、扣除非经常性损益后归属于母公司股东的净利润预计同比增长,主要系公司新产品纳米晶超薄带和雾化粉末及其制品经市场推广后,销量大幅增长带动公司业绩增长。

上市概况

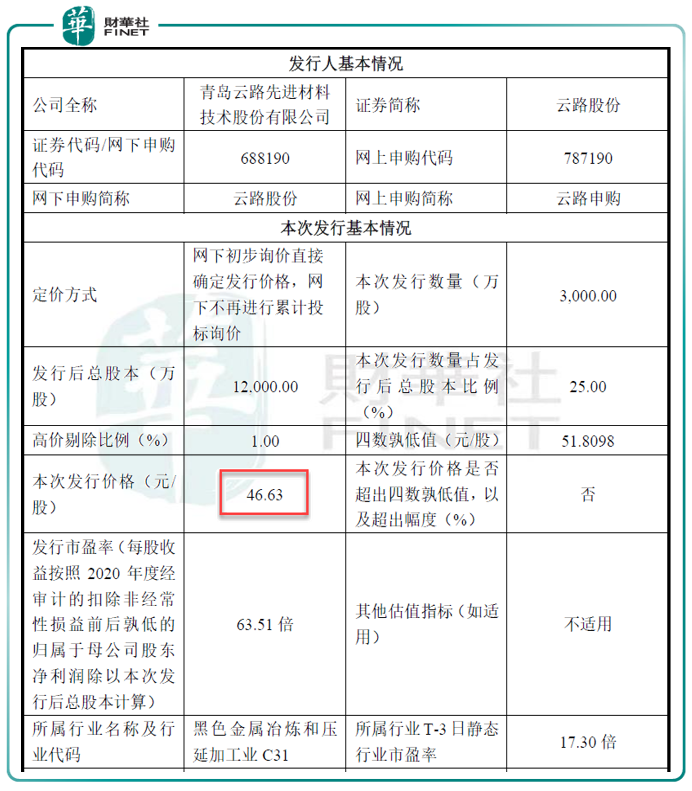

云路股份11月14日披露发行公告:本次公开发行股票数量为3000万股,发行后公司总共股本为1.2亿股。发行价格为46.63元/股;2021年11月16日(周二)进行申购。申购简称为云路申购,申购代码为787190。

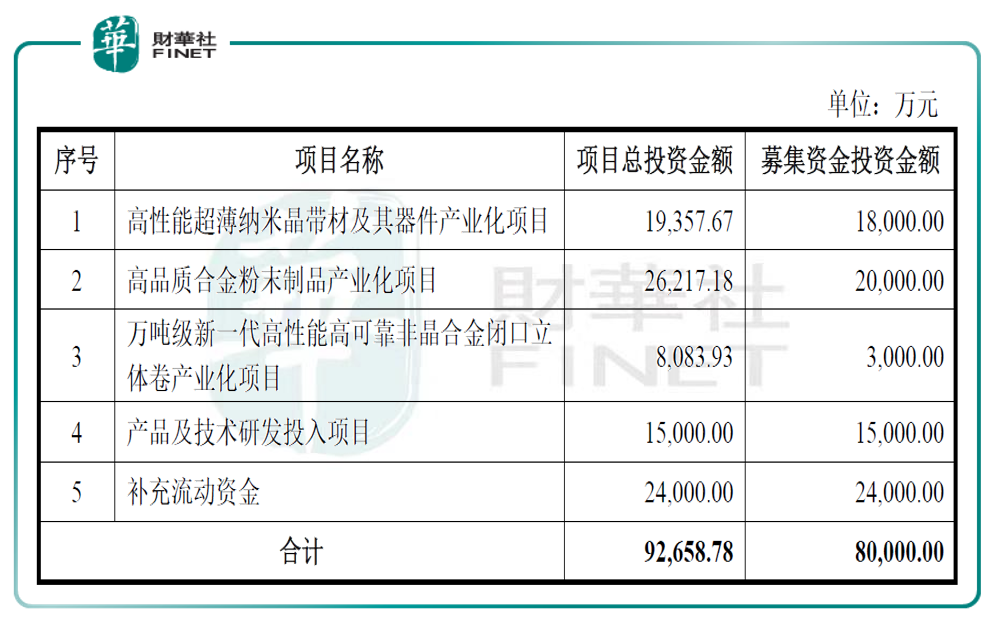

发行人本次募投项目预计使用募集资金金额为80,000.00万元。按本次发行价格46.63元/股和3,000.00万股的新股发行数量计算,若本次发行成功,预计发行人募集资金总额139,890.00万元,扣除约10,731.54万元(不含税)的发行费用后,预计募集资金净额129,158.46万元。

根据证监会《上市公司行业分类指引》(2012年修订),公司所属行业为黑色金属冶炼和压延加工业(C31),截至2021年11月11日(T-3日),中证指数有限公司发布的黑色金属冶炼和压延加工业(C31)最近一个月平均静态市盈率为17.30倍。

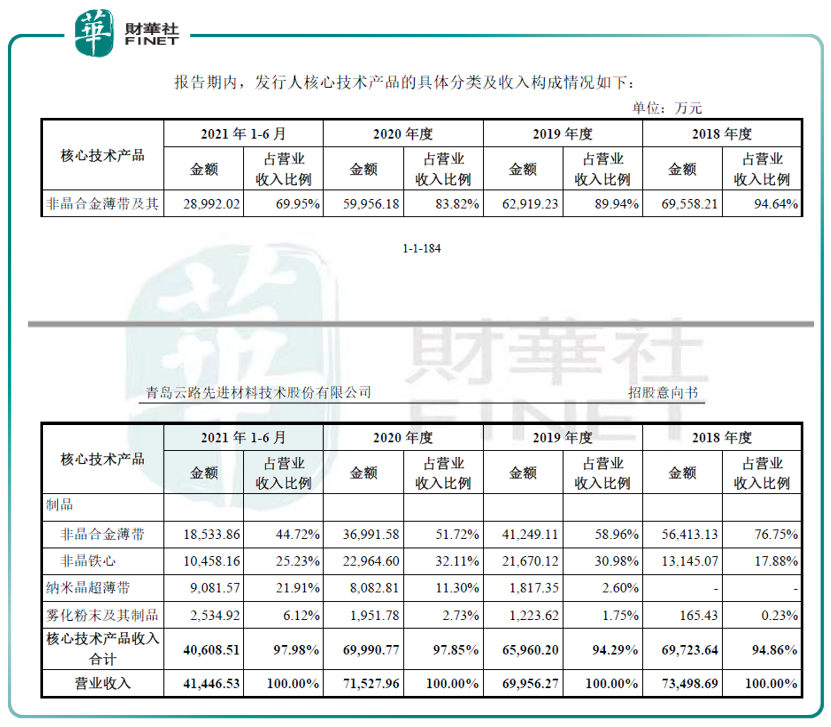

若从财报来看,2021年半年报显示,云路股份的主营业务所属行业为电力变压器行业、电子磁性元器件行业,占营收比例分别为:69.95%、29.91%;公司的主要产品为非晶合金薄带及其制品非晶铁心,主要用于配电领域,是非晶配电变压器的主要用材及核心部件。报告期内,公司非晶合金板块的销售收入占主营业务收入的比重分别为94.65%、89.98%、84.04%和70.05%,占比较高;非晶合金板块的销售收入分别为69,558.21万元、62,919.23万元、59,956.18万元和28,992.02万元,呈现逐年降低的趋势。

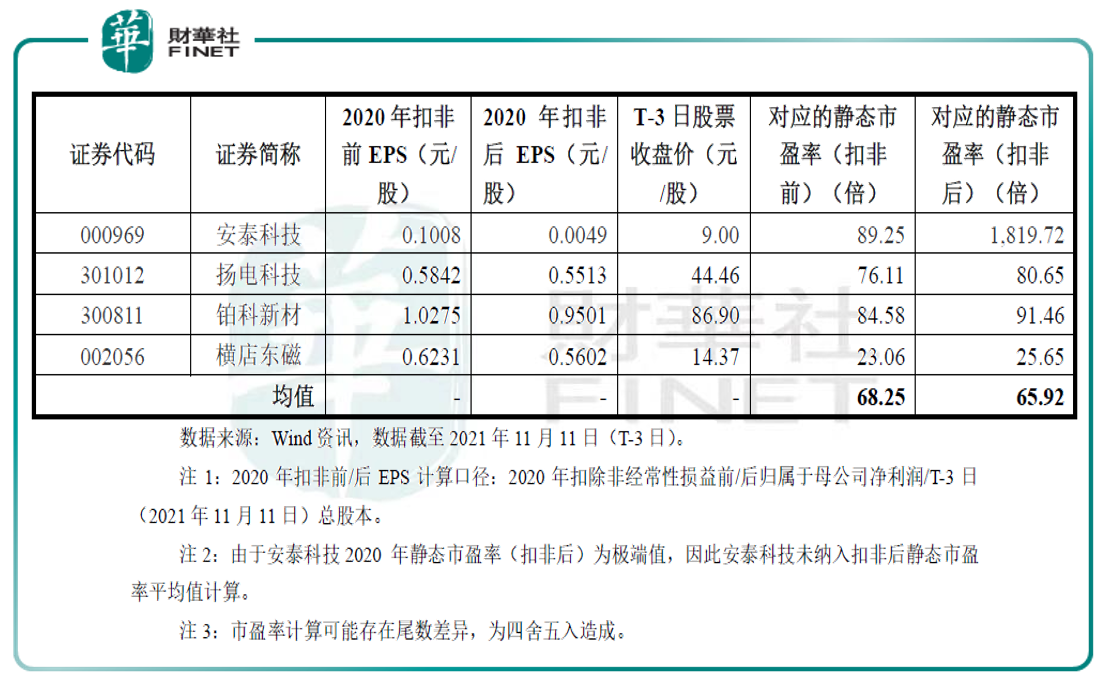

主营业务与发行人相近的可比上市公司市盈率水平具体情况如下:

本次发行价格46.63元/股对应的发行人2020年扣除非经常性损益前后孰低的摊薄后市盈率为63.51倍,高于中证指数有限公司发布的发行人所处行业最近一个月平均静态市盈率,低于同行业可比公司静态市盈率平均水平。

公司本次募集资金拟投资项目围绕主营业务进行,扣除发行费用后的募集资金将投资于以下项目:

同行业对比

据招股书,云路股份把以下公司列为了可比公司:

安泰科技(000969.SZ)、扬电科技(301012.SZ)的业务范畴中包括非晶合金、纳米晶合金业务,铂科新材(300811.SZ)、横店东磁(002056.SZ)为主要从事磁性粉末及制品业务的公司。

同时,公司非晶合金及纳米晶合金产品在市场中的主要竞争对手还包括日立金属。

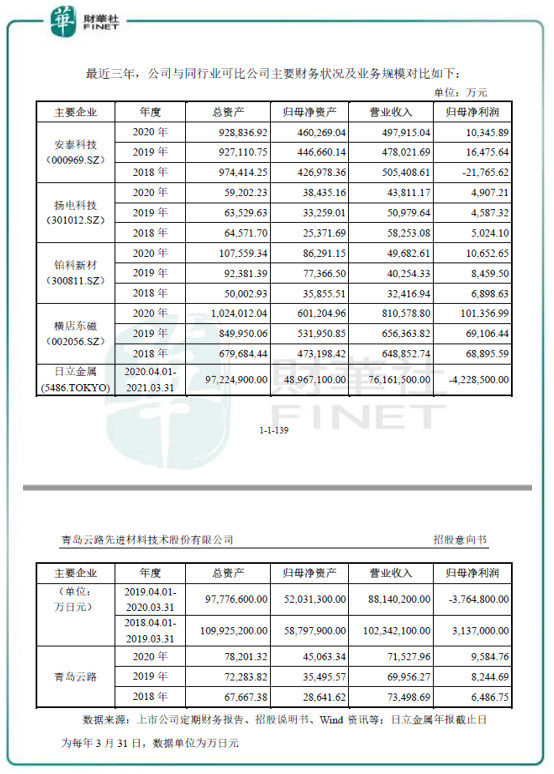

近三年公司与同行业可比公司主要财务状况及业务规模对比如下表:

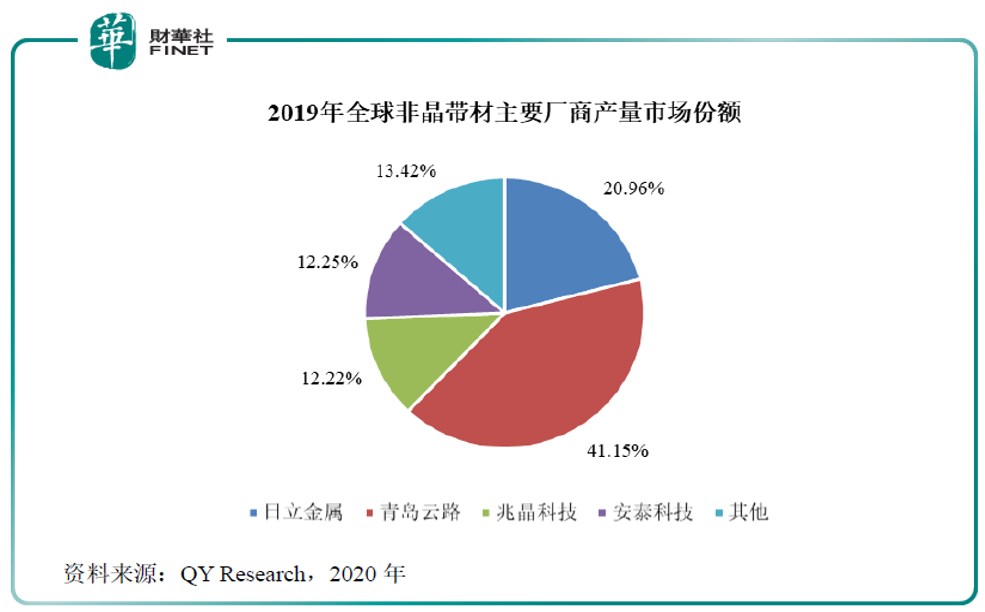

从市场地位来看,在非晶合金和纳米晶合金领域,公司和日立金属、安泰科技是行业内的主要企业。2019年,公司非晶合金薄带的产量全球排名第一,市场占有率为41.15%(见下图,公司市占率有绝对优势);在纳米晶材料方面,由于公司纳米晶超薄带产品2019年年中才正式投产,2019年市场占有率较低;随着纳米晶超薄带业务的不断拓展,公司在纳米晶市场有望进一步提升市场占有率。

2019年,日立金属非晶合金薄带产量居世界第二,纳米晶材料产量居全球首位,市场占有率分别达到20.96%、49.71%。2019年,安泰科技的非晶合金和纳米晶材料市场占有率分别为12.25%、9.01%。

研发情况

公司已成功掌握非晶合金薄带工业化生产的关键技术,自主设计了高自动化、高生产效率的非晶合金薄带万吨级生产线,非晶合金薄带具有良好的质量一致性和产品稳定性;同时,公司通过材料成分的不断改进,非晶合金薄带的材料性能得到进一步优化和提升。

公司研发的纳米晶超薄带,能够满足手机无线充电等产品对于关键部件材料尺寸的需求;公司已突破厚度14μm纳米晶带材的批量生产技术,已具备12-14μm厚度的样品生产能力,同时正在研发10-12μm的纳米晶超级薄带样品,将有助于解决我国在关键材料技术上的“卡脖子”难题。

公司现拥有一支以国家万人计划、科技部创业创新领军人才、山东省泰山产业领军人才、公司董事长和总经理李晓雨为首的高素质研发团队。截至2021年6月30日,公司研发人员达到84人,占比达到18.67%,研究方向包括材料成分设计、核心装备设计、工艺改进和应用研究等多方面,为公司持续创新和研发提供后备力量。

截至招股意向书签署之日,公司共拥有156项专利,其中发明专利96项。

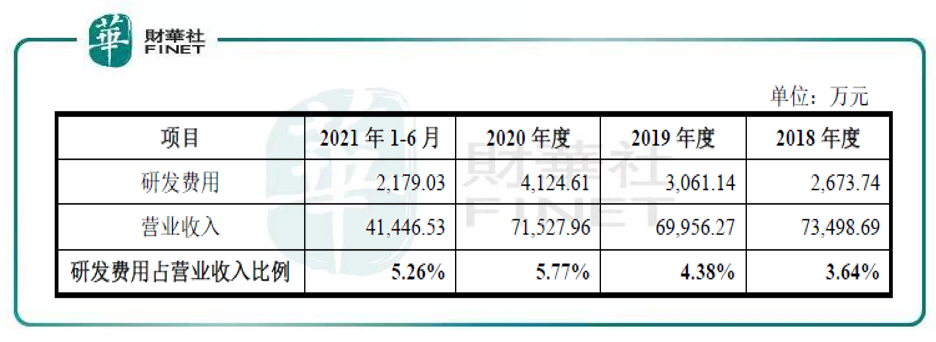

报告期内,公司研发费用分别为2,673.74万元、3,061.14万元、4,124.61万元和2,179.03万元,占营业收入的比例分别为3.64%、4.38%、5.77%和5.26%。具体如下表:

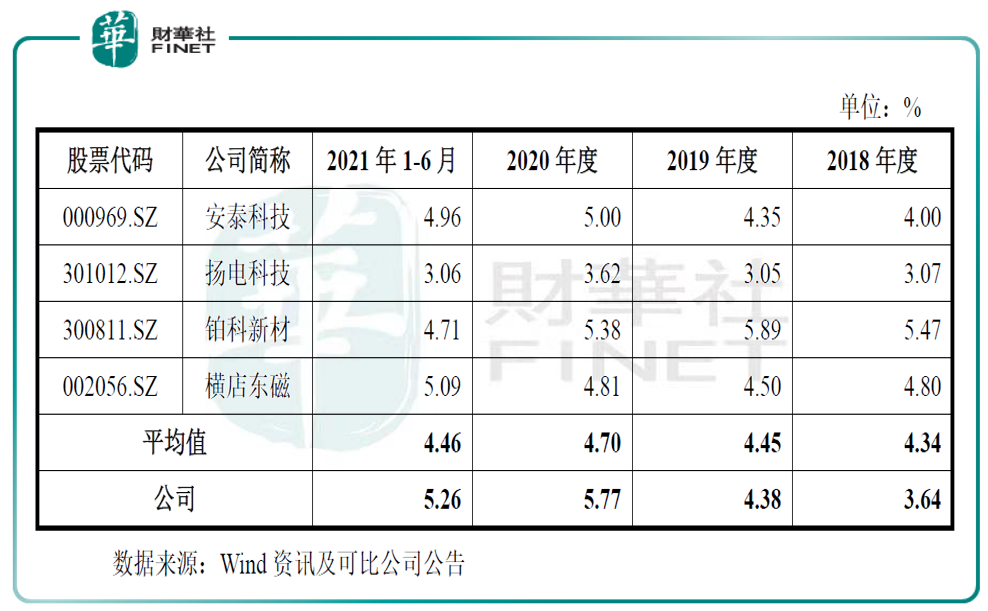

与同行比较,报告期内,公司研发费用占营业收入的比例与同行业公司的对比情况如下:

报告期内,公司研发费用占营业收入的比例呈上升趋势(见上图最后一行),主要是由于公司高度重视研发工作,在新产品、新技术、新工艺等方面持续较高投入。2018年、2019年,公司研发投入占营业收入的比例与同行业平均水平基本接近,2020年、2021年1-6月公司研发费用占比增长较多,主要是由于公司在高性能非晶合金薄带、纳米晶超薄带、高端水雾化粉末等研发方向上的投入较高,以保持公司产品的市场竞争力和技术水平领先地位。

报告期内,公司依靠核心技术开展生产经营所产生的收入结构未发生重大变化,非晶产品销售收入占公司营业收入的比重保持在65%以上。报告期内,发行人核心技术产品的具体分类及收入构成情况如下表:

风险提示

1、原材料价格波动的风险

据招股书,公司生产经营所需的主要原材料为工业纯铁、硼铁、铌铁等金属材料,报告期内,公司直接材料成本占主营业务成本的比重均超过70%,占比较高,原材料价格的波动对公司盈利能力影响较大。

今年以来大宗商品的价格波动剧烈。笔者查询CRB大宗商品指数发现,自2020年5月(近三年低点)至2021年10月,CRB指数整体涨幅近翻倍(约102%),今年以来呈持续上涨趋势。原材料的持续涨价对公司业绩影响较大。

2、境外销售业务相关风险

报告期内,公司主营业务收入中境外收入分别为20,573.67万元、26,034.38万元、27,409.01万元和15,545.60万元,占主营业务收入的比例分别为27.99%、37.23%、38.42%和37.56%,占比总体呈增加的趋势。公司表示,未来,如果境外客户所在国家和地区的电力领域投资放缓,相关国家和地区的法律法规、产业政策、政经环境发生重大变化,将可能影响公司产品的出口销售,进而对公司盈利能力产生不利影响。

3、应收账款发生坏账的风险

报告期各期末,公司应收账款的账面价值分别为16,968.82万元、16,926.85万元、20,522.57万元和22,276.68万元,占总资产的比例分别为25.08%、23.42%、26.24%和27.14%,公司应收账款账面价值较高且占总资产的比重相对较高。随着业务规模的提升,公司应收账款金额可能随之增加,应收账款和客户信用政策的管理难度也将增大,如果未来公司采取的收款措施不力或者客户财务经营状况发生不利变化,公司应收账款发生坏账的风险将加大。

小结

云路股份是中国航空发动机集团有限公司下属控股单位,拟在科创板上市,11月16日开启申购。公司所属新材料领域,涉及的相关概念有:磁性材料、配电、变压器、电力、光伏、新能源、消费电子、家电等领域。

从市场地位来看,在非晶合金和纳米晶合金领域,公司和日立金属、安泰科技是行业内的主要企业。2019年,公司非晶合金薄带的产量全球排名第一,市场占有率为41.15%。具有绝对优势。

从发行市盈率来看,高于行业,低于可比公司。

从研发情况来看,报告期内,公司研发费用占营业收入的比例呈上升趋势,今年上半年,研发费用占营业收入比例高于行业均值。

从风险情况看,盈利水平受原材料价格波动影响较大,境外销售占主营业务比例较大,应收账款的账面价值占总资产比例较高。

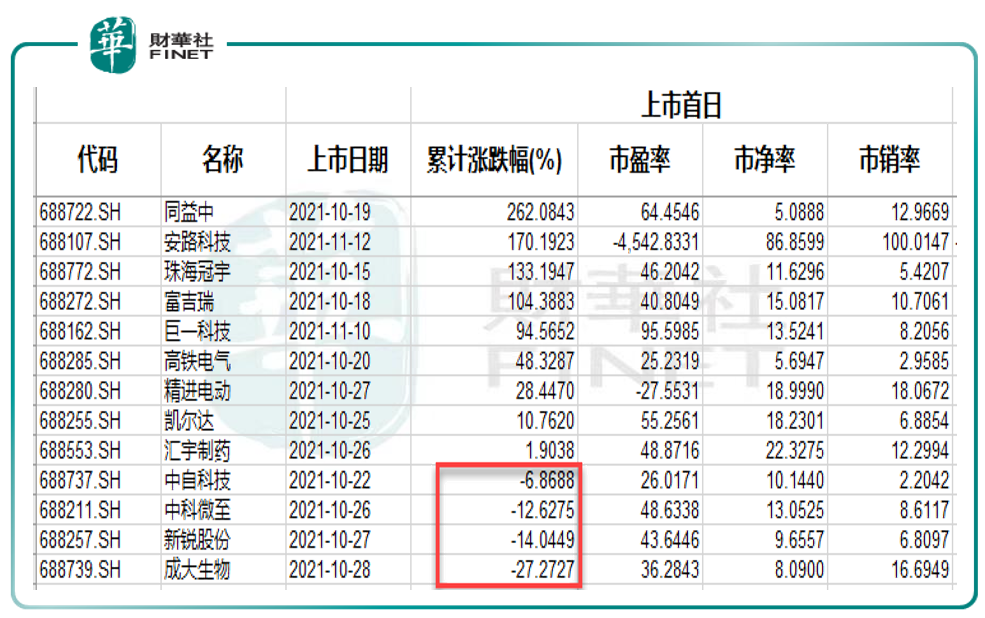

对于近来投资者担心的新股上市首日破发情况,笔者统计了近一个月(10月15日至11月15日)科创板股票上市首日表现,供投资者参考。下表按上市首日涨跌幅降序排列,总体来看,近一个月以来大部分科创板新股首日上市表现还是可以的:13只新股只有4只股票首日涨幅小于0。按统计结果来看,笔者认为投资者不必对近期破发情况过于恐慌,“打新”还是要分析好基本面情况再申购。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号