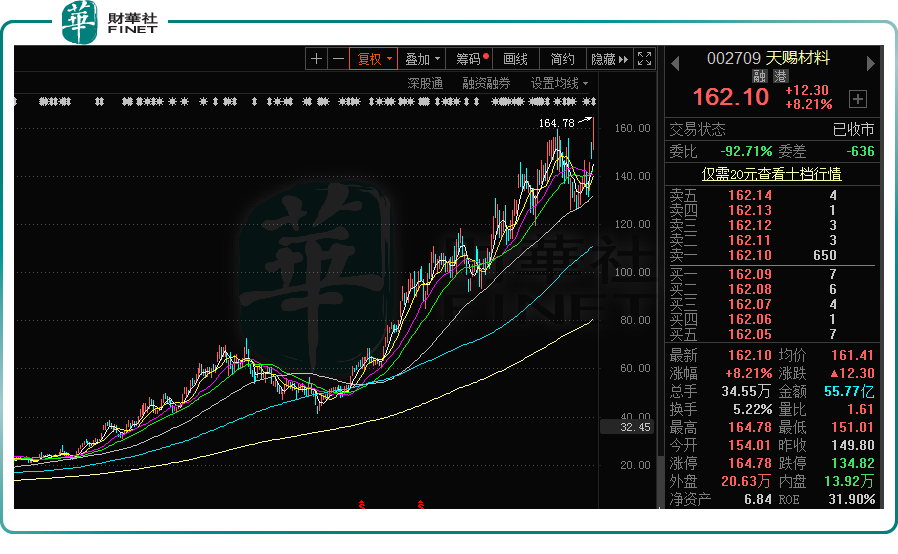

10月27日,电解液龙头天赐材料(002709.SZ)收盘价162.1元,大涨8.21%,盘中一度涨停,股价创历史新高。

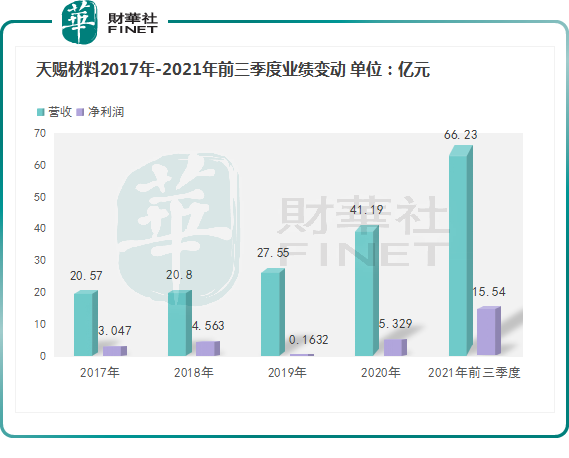

消息面上,10月26日,天赐材料公布了前三季度业绩报告,今年前三季度实现营业收入66.23亿元,同比增长145.70%;净利润为15.54亿元,同比增长199.72%。其中,第三季度实现净利润7.71亿元,同比增长273%,单季度已达到上半年的水准。

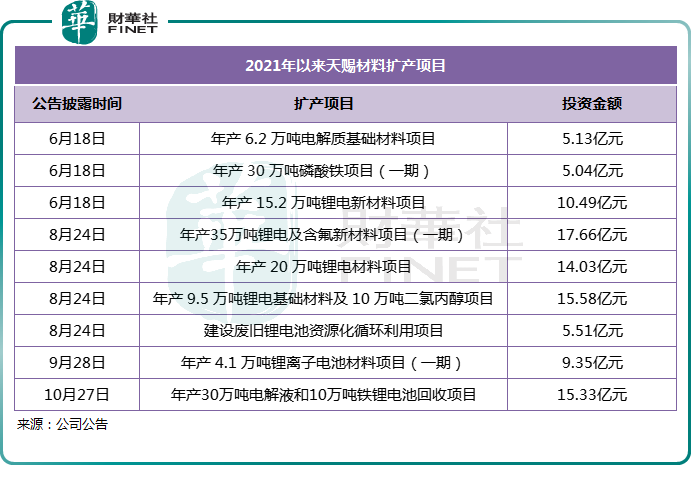

同日,天赐材料还宣告拟建设“年产30万吨电解液和10万吨铁锂电池回收项目”,投资金额为15.3亿元。

值得注意的是,天赐材料最新市值已达1548亿元,今年以来累计涨幅166%;如果从2020年初算起,天赐材料涨幅已超过12倍,涨幅可谓惊人。

01一体化产业链布局优势凸显 业绩爆发

财报显示,近几年,天赐材料的业绩一路攀升。从2017年到2020年,营收从20.57亿元增长至41.19亿元,几乎翻倍;净利润从3.01亿元增长至5.33亿元。今年前三季度,天赐材料营收达66.23亿元,净利润达15.54亿元。

天赐材料的市场占有率也从2017年15.7%提升至2020年26.8%,与第二名市占率的差距从0.1%拉大到12.2%。

在几年的时间内,天赐材料能取得如此靓丽的成绩,主要受到三大因素的驱动。

首先是受益于新能源行业的高景气度。

随着“双碳”发展目标的提出,电动汽车行业进入高速放量期。下游需求爆发,而锂电上游各种材料供应不足,导致价格飞涨,尤其电解液的原材料六氟磷酸锂,今年以来涨幅惊人。数据显示,六氟磷酸锂价格已从年初10.25万元/吨的价格上涨至当前52.5万元/吨,价格涨幅超412%。

10月26日,国务院印发了《2030年前碳达峰行动方案》。方案提出,要大力推广新能源汽车,到2030年,当年新增新能源、清洁能源动力的交通工具比例达到40%左右。可以预见,未来锂电池的市场需求仍在持续扩大。

二是天赐材料产业链纵向一体化优势凸显,电解液一哥地位稳固。

回顾天赐材料的发展史,天赐材料起家于精细化工日化领域,2005年开始切入电解液领域,2011年实现自产六氟磷酸锂。2015以后天赐材料开始在电解液产业链垂直一体化的路上越走越远,包括布局锂盐溶质与各项添加剂、EMC、DMC电解液溶剂等。同时,天赐材料还横向进军正极业务,布局了上游的锂辉石、氢氟酸、碳酸锂,并掌握磷酸铁锂正极产能。

产业链纵向一体化布局最大的好处就是既能控制上游成本,又能保证下游供应。单在六氟磷酸锂的生产成本上,天赐材料就可以与同行拉开约40%的差距,这是天赐材料极大的竞争优势。

三是合作客户覆盖国内外主流锂电厂商。

在客户方面,天赐材料与宁德时代、比亚迪、LG能源等国外知名客户均有合作关系,同时与AESC、Northvolt、Dyson、SDI、 BMW、Panasonic等均进入了密切合作阶段。

今年,天赐材料还从LG能源和宁德时代两大动力电池龙头企业手中拿下了大订单。

7月22日,天赐材料发布公告称,2021年下半年-2023年底,LG新能源向九江天赐采购预计总数量为5.5万吨的电解液产品。

5月27日,天赐材料宣布自协议生效之日起至2022年6月30日,向宁德时代供应预计六氟磷酸锂使用量为1.5万吨,据分析师估算,这份一年期框架协议或价值超67亿元。

02拥抱下游高景气 加快扩张步伐

为抓住市场机遇,提升企业的盈利能力,以天赐材料为代表的各大锂电池原材料厂商正紧锣密鼓加快布局相关业务。

10月26日,天赐材料发布公告称,公司拟通过设立全资子公司投建“年产30万吨电解液和10万吨铁锂电池回收项目”,项目建设周期18个月。预计项目达产后可实现年均营收86.91亿元,年均净利5.42亿元。

事实上,今年以来,天赐材料已进行了多次大手笔扩产布局。

最近的一次在9月28日,天赐材料披露,公司拟投资建设“年产4.1万吨锂离子电池材料项目(一期)”,项目总投资为9.35亿元。

在此之前,8月24日,天赐材料发布了四项扩产公告,包括年产35万吨锂电及含氟新材料项目(一期)、年产20万吨锂电材料项目、年产9.5万吨锂电基础材料及10万吨二氯丙醇项目;及拟通过设立全资子公司建设“废旧锂电池资源化循环利用项目”。

6月18日,天赐材料发布三项扩产公告,将投资逾20亿元扩张产能,包括年产6.2万吨电解质基础材料项目、年产30万吨磷酸铁项目(一期),以及年产15.2万吨锂电新材料项目。

当前,天赐材料电解液已建成产能15万吨,在国内电解液市场产能占比约30%,居市场第一;六氟磷酸锂产能为1.2万吨,自供比例约80%。预计到2021年底,天赐材料将会拥有20万吨的电解液与3.5万吨的六氟磷酸锂产能。

结语

对于天赐材料股价未来的走势,多数券商表示看好。

东莞证券认为,天赐材料电解液市场份额保持领先,与宁德时代、LG化学等战略客户签订长期供货协议,产能持续扩张中,业绩有望保持快速增长。预计公司2021-2023年EPS分别为2.21元、3.60元、5.20元,对应PE分别为66倍、41倍、28倍,维持推荐评级。

截止2021年10月27日,6个月内共有23家机构对天赐材料的2021年度业绩做出预测,预测2021年净利润均值为21.79亿元,较去年同比增长308.95%。其中,15家机构“买入”,3家机构“推荐”,1家机构“增持”,1家机构“强烈推荐”,1家机构“跑赢行业”,1家机构“强推”,1家机构“审慎增持”。目标价格最高预测210.00元,最低预测104.80元,平均为162.91元。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号