没有故事的啤酒股,正力图在消费赛道挖掘故事,高端化、年轻化、多元化,甚至跨界进入白酒市场,是它们想讲的故事,这个故事动不动听?从今年以来的股价走势来看,似乎未尽人意。

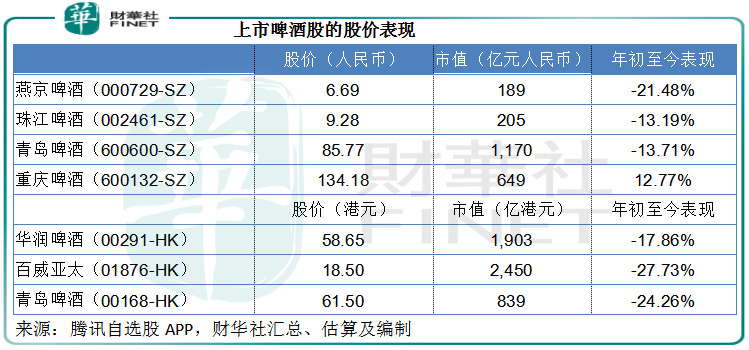

见下表,今年以来,A股和H股上市的啤酒股几乎全线下跌,唯有重庆啤酒(600132.SH)因为大股东嘉士伯注入啤酒资产而微有盈余。

既然如此,后市该怎么看?

产能过剩,行业内卷是硬伤

消费关乎衣食住行,是每天的必需品,所以随着经济增长和收入提高,消费应该拥有不断扩大的市场。

啤酒是高频次消费,按道理这个市场应该会有不俗的发展空间。

然而,比较上市的啤酒企业五年前业绩与当前业绩可以发现,它们的收入规模变化不大。

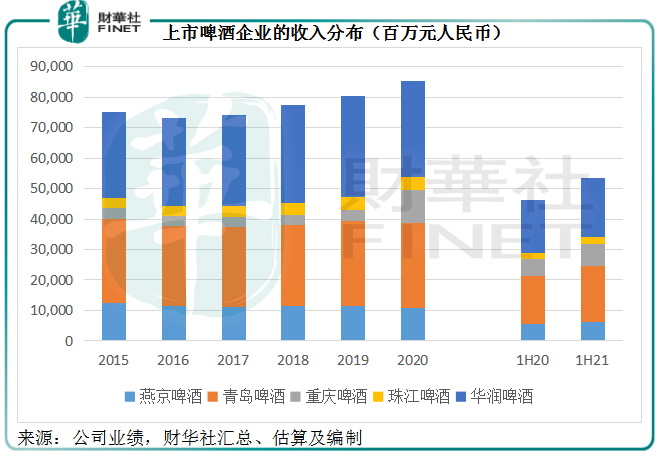

笔者综合了燕京啤酒(000729.SZ)、重庆啤酒、珠江啤酒(002461.SZ)、青岛啤酒(600600.SH, 00168.HK)和华润啤酒(00291.HK)的2016年至2020年收入,发现这五年它们的合计收入年复合增幅只有3.14%。

见下图,从2015年至2020年,它们的收入高度并没有多大的变化,2020年整体有所提高,主要因为重庆啤酒合并了大股东在国内的业务。

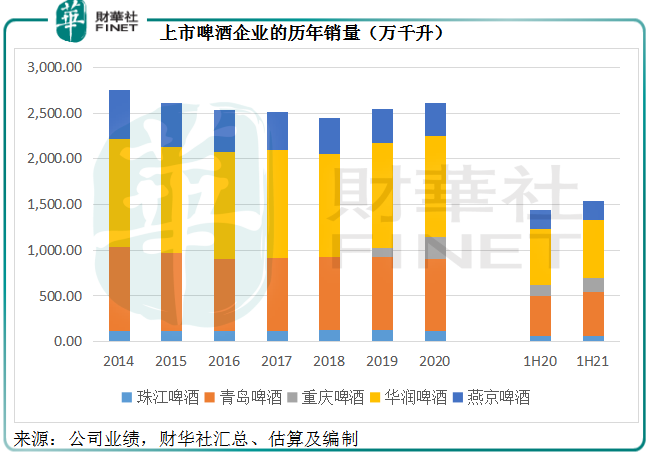

上市啤酒企业这五年的销量表现基本维持不变,见下图。

统计局的数据显示,2016年啤酒产量为4506万千升,而2020年产量为3411万千升,五年间下降了24.3%,这其中固然有疫情影响餐饮业消费而导致啤酒消费量减少的因素,但消费模式转变也是主因——替代品增加,市场对啤酒的需求未必那么“刚”。

另一方面,中商产业研究院数据显示,2016年啤酒进口量为64.64万千升,2020年为58.42万千升,五年间下降9.62%,低于产量降幅,可见进口量大致上保持稳定。

在啤酒需求容量未见扩大,新来者继续进入市场,进口量大致维持的情况下,产能过剩成为啤酒商共同面对的大问题。以燕京啤酒为例,其设计产能为900万千升,实际产能为620万千升,而2020年的产量只有353.18万千升,意味着这家老牌啤酒企业的实际产能使用率只有57%。

如何在有限的市场中争夺最大的市场份额,成为了上市啤酒企业每天需要考虑的问题,它们使尽浑身解数开发新品、绞尽脑汁推出涵盖高中低三档消费指标的产品组合、邀请各种流量明星进行市场营销,正是为了巩固自己的市场地位。

这些上市啤酒企业努力得出的成果如何?我们且来看看它们的股本回报率(ROE),即股东每一资本投入可获得的年回报。

ROE比较

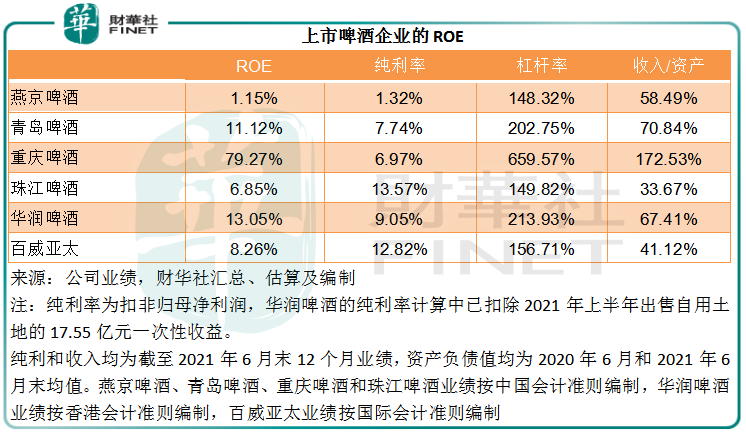

笔者使用上市啤酒企业截至2021年6月末止12个月的收入及盈利水平,以及2020年6月末和2021年6月末的资产负债平均值进行计算,得出重庆啤酒的ROE最高,达到79.27%。

从杜邦公式可知,重庆啤酒的高回报主要因为高杠杆率,其资产与股东应占权益之比高达6.6倍,意味着股东每一单位的投入能撬动起6.6倍资产,也意味着每一元的资产中,债务就占了89%,股东需要承担潜在的债务风险。

从纯利率来看,重庆啤酒的表现并不算特别出色,珠江啤酒、华润啤酒、百威亚太甚至青岛啤酒均远胜。

那么就盈利能力而言,上市啤酒企业的表现如何?

盈利能力

从以上分析的大形势可以看到,各上市啤酒企业均各出奇谋获取消费者的欢心,这包括产品策略、产品组合的优化以及推广。

笔者发现有三个财务指标对上市啤酒企业的业绩影响甚大:

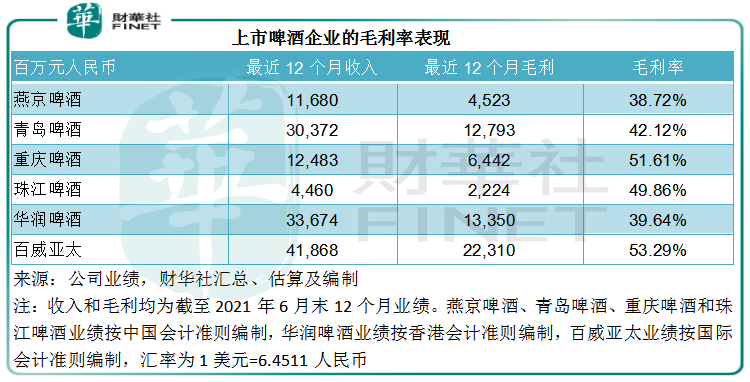

第一个是毛利率。

啤酒企业的主要成本包括啤酒花、大麦、包装材料等。这些原料的价格变动对于所有啤酒企业的影响基本上一致,举例来说,大麦价格上涨,对各啤酒企业均会构成影响。

要区分开各啤酒企业毛利率水平(横向比较),关键不是看这些材料的价格表现——当然,这些原材料价格变动,会影响到啤酒企业相对于以往的表现(纵向比较),但在此处我们着眼的是同行比较,暂时忽略此对同行造成一致影响的因素。

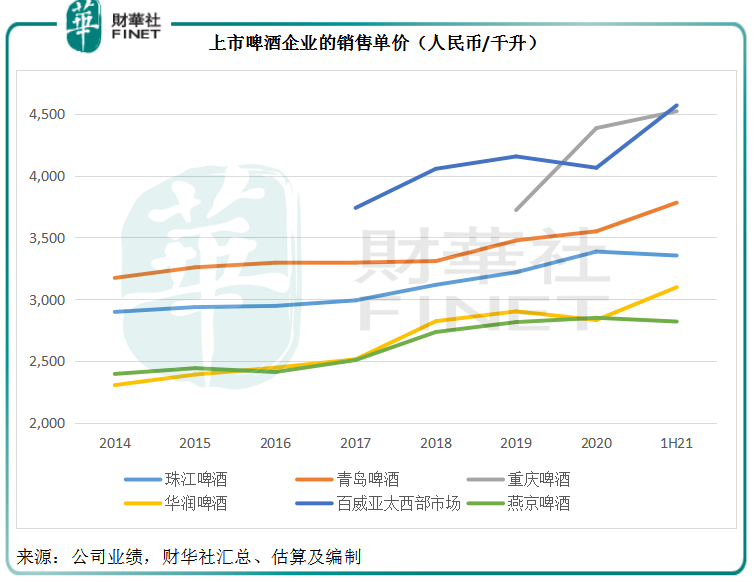

啤酒企业的毛利率如何突围而出?笔者认为主要依靠产品组合的优化:高端产品一般利润率较高,通过搭配低中高端产品,形成适合自己、对消费者有竞争力的产品组合,保持稳固的毛利率水平。

从下表可见,推出较多高端产品的百威亚太,以及在嘉士伯注入内地资产后高端产品组合得以充实的重庆啤酒,毛利率最高。而销售均价较低的华润啤酒和燕京啤酒毛利率最低。

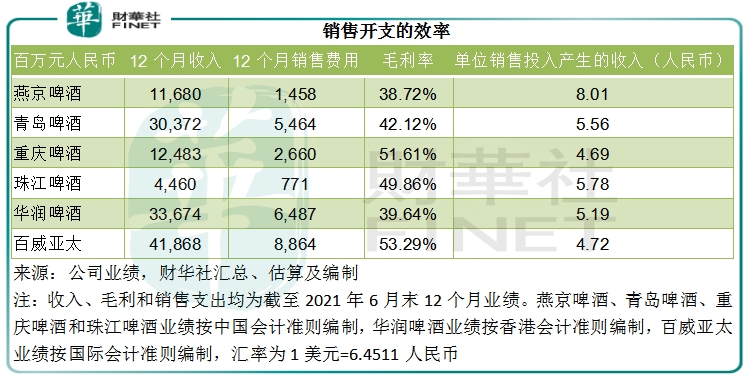

第二个是营销支出的效率。

在竞争激烈的啤酒消费赛道,市场推广和营销是至关重要的投入。在啤酒专题的其他文章中,笔者已多次提到各啤酒企业主要依靠经销网络进行销售,啤酒企业在销售环节的投入主要有品牌策略的建立和推广,再将其余的交由经销商进行。

所以营销支出是啤酒企业非常重要的投入。笔者留意到,越是高端化的品牌,所需要的推广和营销投入就越高,反之亦然,对于价格较低的低端产品,低价本来就是优势,所以无需对推广作出较大投入。

见下表,毛利率越低,每一单位销售支出投入产生的收入就越高,以燕京啤酒为例,毛利率只有38.72%,为所列上市啤酒企业中的最低,但每一单位销售支出产生的收入却最高,达到8.01元人民币。

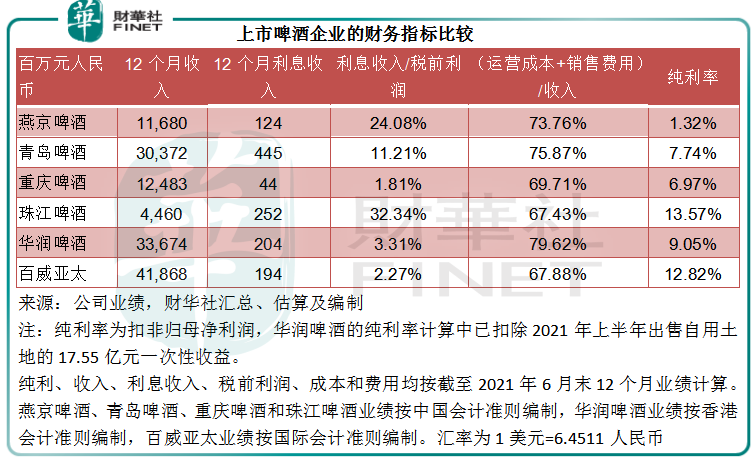

为方便大家了解到上市啤酒企业为产品组合优化及品牌营销投入的大致情况,笔者将反映毛利率表现的运营成本与销售支出合并在一起。

见下表,尽管华润啤酒的产品偏低端——毛利率较低,而且产品平均售价也偏低,但它并不吝于广告、推广投入,运营成本与销售支出合共占收入的比例高达79.62%,这可能与华润啤酒近年决战高端的战略有关,该公司最近推出多款高端产品,而加大对营销活动的投入,务求在高端领域后来居上。

运营成本与销售支出合共占比最低的要数百威亚太和珠江啤酒,这也是它们纯利率最高的原因。百威亚太一向高端化,所以毛利率最高,高毛利率在一定程度上缓和了高营销支出的影响。

珠江啤酒的两项成本占比与百威亚太相若,但纯利率更高。值得注意的是,珠江啤酒的销售市场主要面向华南地区,与百威亚太广阔的销售市场没法比,为何它能享有如此高的利润率?这与下边要提到的第三个指标有关。

第三个值得留意的财务指标——利息收入。

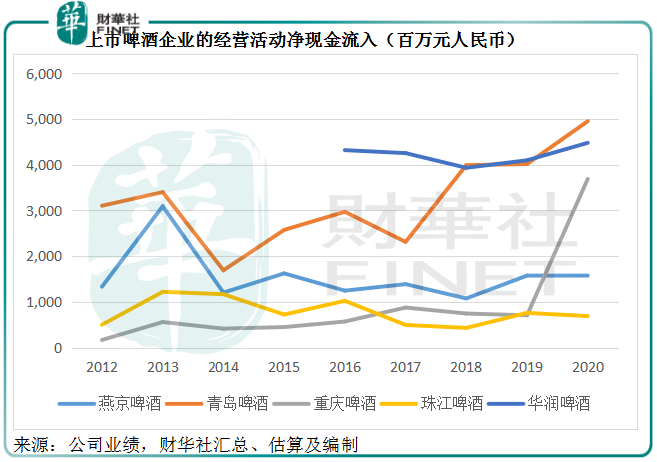

上市啤酒企业身处消费赛道,多年来与经销商和供应商的磨合,为其提供了有利的营商环境,基本上能保持经营活动净现金流入,见下图。

长此以往,累积了一定的现金储备。

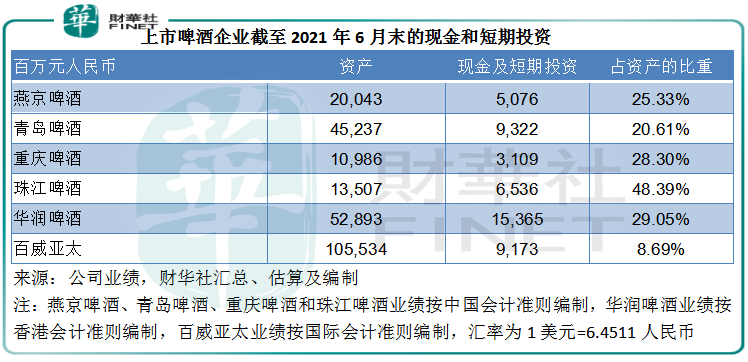

见下表,珠江啤酒持有的现金及短期投资占总资产比例最高,达到48.39%,所以它的利息收入也较高。从上表可见,该公司最近12个月的利息收入占税前利润的比重高达32.34%。这部分收入除了支付税项外不会产生别的运营成本,因此也带起了珠江啤酒的整体盈利表现。

总结

综上所述,在啤酒消费供应过剩、需求被各种替代消费品分流的市场环境中,上市啤酒企业利用产品组合优化、品牌推广、财务投资,争夺市场份额和提升自身的盈利能力,所以它们的营生也并不轻松——这从其收入增幅难形成长期向上趋势,纯利率基本不超过15%可见一斑。

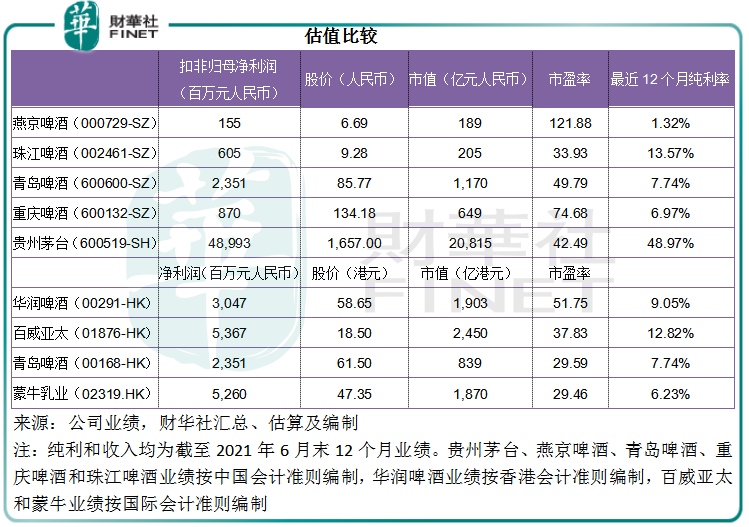

就市盈率估值而言,A股市场给予啤酒股的估值不低,燕京啤酒高达122倍,重庆啤酒高达75倍,远高于其他消费赛道的龙头,例如截至2021年6月末12个月纯利率高达49%的贵州茅台(600519.SH),按现价1657元人民币计算,贵茅的市盈率只有42.5倍。

港股方面,啤酒股的市盈率估值或算中肯,最低的青岛啤酒为29.59倍,稍微高于蒙牛(02319.HK)的29.46倍(按现价47.35港元及截至2021年6月末12个月净利润计算)。蒙牛最近12个月纯利率为6.23%,低于青岛啤酒的7.74%、华润啤酒的9.05%和百威亚太的12.82%。

由此可见,虽然A股市场忽略啤酒股已久,所给予的估值信心却并不低。随着各上市啤酒企业重视高端化市场的拓展,其毛利率有望进一步提高,但营销支出恐怕也会加码,两相抵消未必能促成更优的纯利率,相对于高端白酒的估值,啤酒股当前恐怕欠缺魅力。

毛婷

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号