9月2日-3日,A股市场风格切换,近一段时间稳步上涨的风电板块走上市场舞台,掀起了涨停潮。

同花顺风电指数在9月2日大涨6.06%,引领A股市场板块涨幅,涨停个股达28只;9月3日该指数再度上涨逾3%而破顶,有13股涨停。

风电主机龙头金风科技(002202.SZ,02208.HK)涨势凌厉,A股两个交易日均强势涨停,离创历史新高已近在咫尺,市值重回700亿元上方。

港股市场方面,金风科技也是两连涨,两日累计飙升逾20%。而在8月份,小摩三度减持金风科技,累计减持近2000万股。

风电板块两日暴涨,与市场景气度回升有很大关系。近日,风电大省宁夏发布《关于开展宁夏老旧风电场“以大代小”更新试点的通知》,目标到2025年实现老旧风电场更新规模200万千瓦以上、增容规模200万千瓦以上。

宁夏的这次试点,是继国家能源局在《关于2021年风电、光伏发电开发建设有关事项的通知(征求意见稿)》中提出“启动老旧风电项目技改升级”之后的第一份地方性试点文件,意味着我国将风电技改中“以大代小”的规划落实到了政策层面,对未来其他地方“以大代小”政策落地开了头。

风电“以大代小”,指的是老旧风电场更新时应选择单机容量大(原则3.0兆瓦及以上)、技术先进的行业主流机型替代原有小容量风电机组,以实现老旧风电场土地、风能资源利用最大化。

金风科技是国内风电产业链中游风电整机领域的龙头,市场对金风科技3S(3兆瓦)及以上系列机组产品有所期待。

大型风电机组的优势

“碳中和、碳达峰”长远目标为我国风电行业描绘了未来发展蓝图,明确了风电和光伏发电量占比持续提升的路线。

除了给予补贴、市场运作规范以及消纳等相关政策外,风电行业要实现健康且高质量的增长,风能资源利用最大化是必不可少的一条途径。

实现风能资源利用最大化,就是风电市场要朝着降本增效的方向走。那如何能降本增效?

大型风机可极大提高单机组功率水平,是顺应行业降本增效趋势的重要手段之一,宁夏“以大代小”试点就是以大型风机作为改革的重要目标。

大型风机较中小功率风机有众多优势,其中突出的地方在于发电功率得到大幅提升。以金风科技5S系列机组为例,该机组运行额定功率不低于5.2MW,显著高于2S机组3MW的额定功率。换言之,在同一个场地同一个期间,5S风电机组的发电功率较2S机组高出约73%。在性能、适应性和安全性上,5S风电机组也明显优于2S机组。

此外,大型风机不仅降低风机自身的生产成本,还能摊薄塔筒等风机以外的投资成本,有利于风电行业减少成本支出,企业有更多现金流进一步开拓市场。

实际上,大型风机在未来不仅只能用于老旧风电项目改造升级,在新投标的项目中也越来越“吃香”。近年来,单机容量4MW及以上机组逐步成为东北及西南地区风机招标的主力机型。

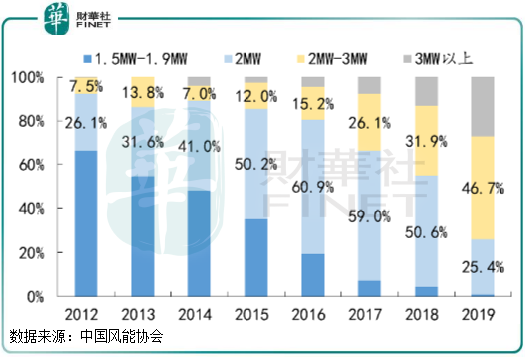

中国风能协会数据显示,我国近年来不同功率风电新增装机机组容量中,1.5MW-2MW容量机组占比逐年大幅下滑,而2MW-3MW及3MW以上容量机组占比快速提升。其中,3MW容量机组占比在2019年超过25%,占比逐年提升。

不难看出,大型功率风机的优势是带动我国风电行业装机量快速上升的重要推动力,对于中游的风电整机生产商来说是难得的机遇。

作为大型功率风机领域的重要参与者,金风科技的业绩与大型功率风机关联性越来越高。

半年报增利不增收,大型风机成盈利关键

受益于市场老旧机组改造等项目对大型风机的需求提升,金风科技近年来加大了对大型风机的研发和生产力度。

根据官网,金风科技的风机产品系列已发展到6S/8S,其技术规格为GW175-8.0MW的6S风电机组额定功率达到了8MW,接轨欧洲主流8MW级别额定功率。

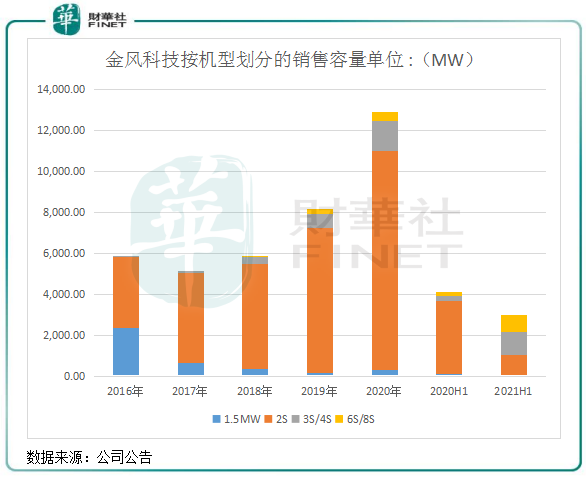

从半年报看,金风科技3S及以上机型销量占比超过了往年占据主导地位的2S机型销量占比。

今年上半年,金风科技3S/4S和6S/8S机型销售容量分别为1151.9MW和794.9MW,分别同比暴增316.8%及379.4%,占收入比重超过50%。期内,3S/4S和6S/8S机型累计收入为92.4亿元,同比增长399.5%。

但因金风科技1.5MW及2S机型销售容量分别同比大幅下滑98%及71.5%,导致金风科技总销售容量下降了27.66%至2965.9MW。

销售容量大幅下滑也拖累了金风科技营收的增长,报告期内,金风科技实现营收179.04亿元,同比下降7.83%;净利润18.49亿元,同比增长45%,创出2007年上市后的新高。

增收不增利,是由于金风科技3S/4S和6S/8S机型销售容量大幅增加而增强了公司盈利水平。该两个机型的毛利率在上半年分别为25.94%及18.8%,分别同比提升9.14个百分点及3.06个百分点,从而带动公司整体毛利率提升8.21个百分点至20.34%。

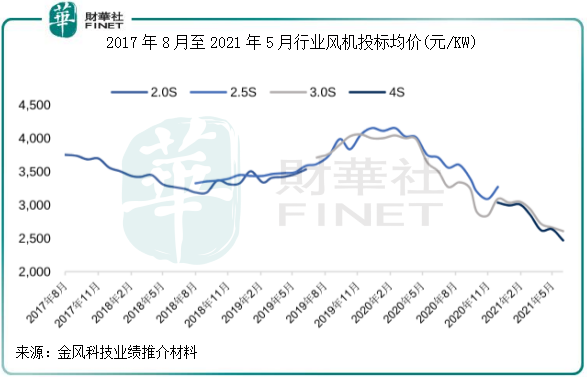

而值得注意的是,受部分非一线整机商为抢占市场空间而率先降价以及大型风机快速扩容影响,今年上半年行业风电整机均价出现较大程度下滑。

金风科技推介材料显示,今年5月,国内风电行业4S风机投标均价下降至2500元/KW以下,创下多年来新低。

那么,为何金风科技在行业风机投标价大幅下滑的不利背景下还能实现利润的大幅增长?

从金风科技今年上半年中标订单来看,其并未参与到价格战里,而是保证以3S以上的机型订单质量。以今年6月初金风科技中标的三峡新能源清远阳山石羊楼风电场招标情况看,金风科技投标单价为3400元/kW,明显高于明阳智能(601615.SH)和东方电气(600875.SH)分别为3280元/kW和3280元/kW的单价。

所以在中标率减少导致出现销售量和营收下滑的情况下,金风科技能实现利润的增长。此外,公司高毛利率的自有电场运营报告期内营收飙升32.34%,毛利率增加1.23个百分点至72.4%,从而增厚了金风科技的利润水平。

近日,金风科技董秘在回复投资者对公司订单增速水平跟不上行业的疑虑时回复道:公司会积极参与招标投标,有信心持续提升订单规模。

但不参与行业价格战对金风科技来说有利也有弊,弊处在于损失了不少订单。比如在6月中国华能云南天马山风电场1.39GW的风机采购项目中,尽管金风科技在业内的竞标能力较强,但因投标价略高而痛失大额订单。

这种为了利润而没采取低价投标的策略,或会继续影响到金风科技未来的订单增长和营收增速。今年上半年,金风科技外部待执行订单总量为12953.22MW,同比下滑22.8%,15038MW的在手订单显著低于同期明阳智能16020MW的订单量。

尽管金风科技近日称今年在积极参与项目招标,随着行业招标需求的增长,公司将持续获得新订单。但金风科技这种低价投标策略,预计在下半年将继续影响订单量增速。

随着行业大型机组加快普及以及行业投标竞争日趋激烈,下半年行业风机投标均价或许会持续下行,对所有风电整机厂商来说都是一项不小的挑战。哪家企业的技术更先进,成本更低,才能平衡好订单量和利润。从上半年3S及以上机型毛利率增长的情况来看,金风科技还是有一定的成本优势。

综上看,金风科技大型风机将在应对行业投标价格下降、原料成本上行的情况下,能继续支撑起其利润的增长。未来,金风科技需继续加大投标能力,才能将营收提升上去。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号