8月17日,知名消费股千禾味业(603027.SH)发布了2021年半年报告,其业绩在期内出现了大幅下滑。

受此消息的影响,8月18日,该股惨吃一字跌停板,截止收盘,股价收于22.23元/股,卖一的位置仍有9万多手卖单在排队,全天成交了1.56亿元,最新总市值为177.57亿元。

至此,在半年左右的时间内,千禾味业的股价从最高点42.73元/股一路滑落到现在的22.23元/股,期间累计下跌了近50%。

千禾味业成立于1996年,并在2016年成功登陆A股市场,公司专业从事高品质酱油、食醋、料酒等调味品的研发、生产和销售。

虽然产品种类不少,但是酱油始终是公司最为核心的产品。2020年,酱油贡献了6成以上的营收和接近8成的利润。

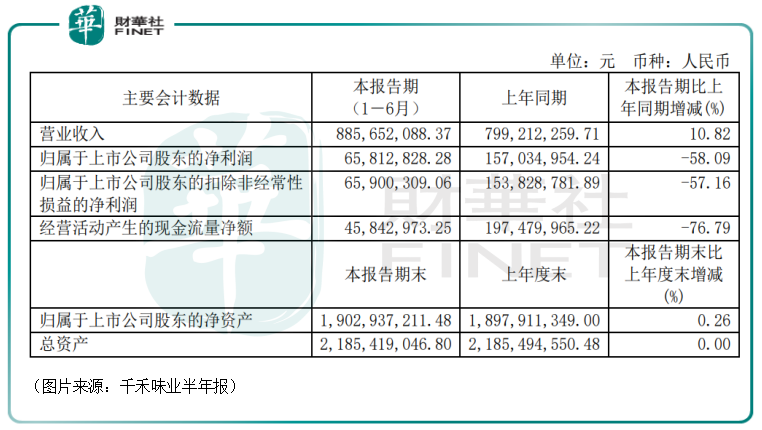

8月17日的的半年报显示,该公司在2021年上半年实现营收8.86亿元,同比增长10.82%,对比2019年上半年同比增长49.08%;实现归母净利润6581.28万元,同比下降58.09%,对比2019年上半年同比下降24.62%。

其中,2021年二季度,公司实现营收4.08亿元,同比下降7.24%,实现归母净利润2593万元,同比下降70.08%。

从上述数据不难发现,千禾味业今年上半年的业绩是典型的“增收不增利”,而且二季度的业绩的表现比之一季度要更差一些。

据悉,该公司上半年净利润的大幅下滑主要是因为收入端与成本端均面临压力,同时千禾味业还加大了广告投放力度导致费用增加较多。

数据显示,2021年上半年的销售费用率为26.47%,二季度为27.39%,均是同比增加的状态。之所以会这样,一方面是由于2020年疫情期间需求旺盛,费用投放较少导致基数低;另一方面则是2021年公司广告宣传费用增长较多,包括9800万元赞助《新相亲大会》。

在毛利率方面,今年上半年,千禾味业的毛利率为42.21%,同比出现较大幅度的下降。这一方面是因为会计准则变更导致运费计入营业成本;另一方面是大豆与包材成本上涨所致。如果剔除运输与包装费用影响,2021年上半年的毛利率为48.49%,同比微降。

在净利率方面,千禾味业上半年的净利率为7.43%,下滑程度更甚于毛利率,主要是成本及销售费用率双重形成挤压导致利润下滑的结果。

从各项数据来看,该公司惨吃跌停板或许也不能算是冤枉,毕竟今年上半年的业绩确实比较惨淡。

目前,A股市场中以酱油为核心业务的除了千禾味业外,还有海天味业、中炬高新和加加食品。

在千禾味业之外,其余三家公司均未披露2021年上半年的业绩,但是从今年一季度的业绩来看,除了龙头海天味业外,炬高新和加加食品一季度的业绩也出现了下滑。

与此同时,和千禾味业一样,海天味业、中炬高新和加加食品的股价也在2021年遭遇了不同幅度的下跌。

值得一提的是,易方达基金张坤此前还因买了中炬高新被不少基民质疑。

而由于这4家公司的核心产品均是酱油,因此它们彼此之间也存在着较为激烈的竞争关系,千禾味业在业内的地位如何?

首先来大致看看这四家酱油公司在经营风格上的不同。

在市场定位方面,千禾味业在中国超高端酱油市场中保持较高的市场占有率,2015年至2020年占有率维持在30%左右,不过目前消费者对于超高端产品价格的接受程度不算太高。

而加加食品、中炬高新和海天味业则快速发展中低端产品种类,以高SKU(库存量单位)占领中低端酱油市场。

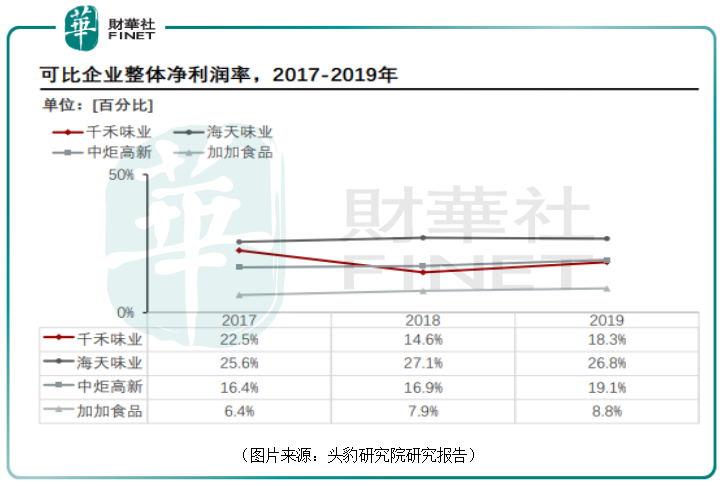

由于定位、规模等因素的影响,各家酱油企业的盈利能力也有高低之分。最近几年,在毛利率方面,千禾味业整体的毛利率与海天味业相当,远高于中炬高新和加加食品。净利率方面,海天味业大幅跑赢同行,千禾味业和中炬高新差不多,加加食品较低。

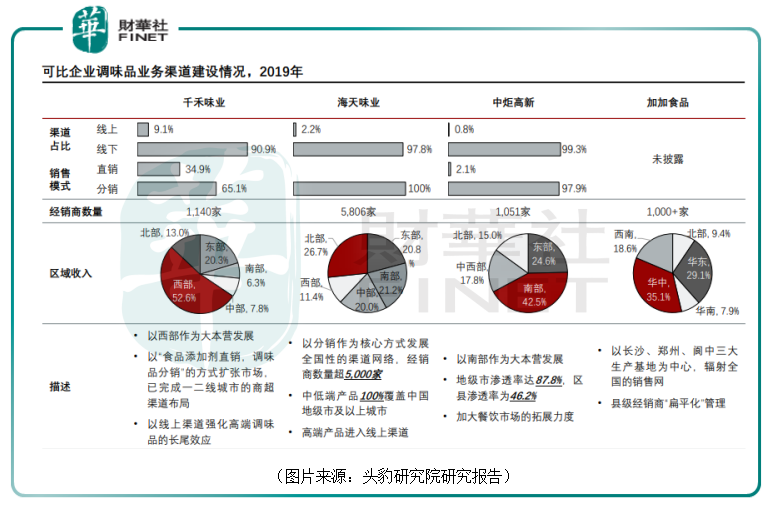

对于调味品行业来说,渠道的铺设对于行业中的企业至关重要。其中,海天味业和中炬高新主要通过经销商铺货,能快速进入空白市场和完成渠道下沉。而千和味业则以线上渠道为主,加加食品未披露。

截至2020年,仅海天味业完成全国高密度覆盖,千禾味业和中炬高新的业务重点仍集中于总部地区,但是后者的全国化发展进程要略快于前者。

成本方面,豆粕及大豆为酱油生产的主要原材料,大豆价格高于豆粕价格。所以以豆粕为原材料的千禾味业生产每吨酱油的原材料成本最低,而以大豆为主要原材料的海天味业和中炬高新直接材料成本占比较高。

不过,由于千禾味业恒温发酵的生产模式,相较于日晒自然发酵的海天味业,其制造费用和人工成本是比较高的。

而经过多年发展之后,四家酱油公司的营收、净利润规模也已经拉开了较大的差距。2020年的业绩数据显示,海天味业已经是遥遥领先,中炬高新自成第二档,千禾味业和加加食品相较于前两者已经落后了不少,位居最后。

2020年中国单一调味品行业市场规模为3141.8亿元。中国单一调味品行业中,酱油行业市场规模最大,2020年占比为26.8%。预计2020年至2025年,酱油行业市场规模年复合增长率为6.3%,高于整体单一调味品年复合增长率。

但是由于人均酱油消费量已处于较高水平,未来预计增量空间比较有限。

与此同时,近些年的酱油行业凸显了两个新的发展趋势。

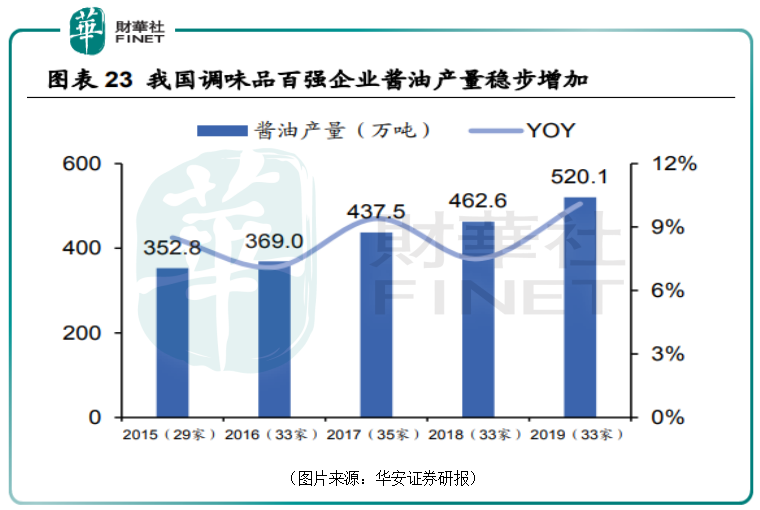

一是中大型酱油企业年产量占全国规模以上酱油企业总产量比例逐年上升,行业集中度在提升。

例如,调味品协会统计的行业大中型企业合计产量却从2015年的352.8万吨增加至2019年的520.1万吨,供应口径集中度不断提升。2019年占比提升至76%,其中,海天2019年酱油产量224.4万吨,占全国酱油总产量的33%。

行业集中度的提升对酱油龙头有利,其中最受益的当属海天味业,而千禾味业放眼整个酱油领域虽然不敌海天味业和中炬高新,但其实相较于其余小型酱油公司仍可算是一个小龙头,因此也将受益于行业集中度的提升。

二是消费者对酱油品质和功能提出更高要求,对价格变化的敏感性不高。

近年来,以海天味业与中炬高新为代表的行业龙头企业纷纷布局强调“零添加”“原汁”“头道”等健康化升级产品,以抢占中高端市场份额。

而本就偏向于中国超高端酱油市场中的千禾味业相较而言具有一定优势。专注于“零添加”的差异化定位,未来该公司在健康消费升级趋势下作为先发品牌有望持续受益。

不过,近期A股市场的消费股仍然不受待见,后续或许仍需注意股价继续下行的风险。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号