“小度酒,大滋味”,燕京U8或让燕京啤酒(000729.SZ)品尝到“年轻化”、“高端化”的“大滋味”。

2021年第1季,挤上7-8元高端价格带的燕京U8,单品销量同比增长560%,请来蔡徐坤做代言,同时也请来最近人气急升的张哲瀚代言高性价比的雪鹿啤酒。

在营销活动挑选代言人方面,燕京啤酒可谓相当了解年轻人,而其新推产品的品宣和定位也十分符合“Z世代”的品味,可见该公司在“年轻化”方面下足了功夫。

成立于1980年的燕京啤酒其实已年过四旬,与“Z时代”生于“国际化”时代不同,燕京啤酒与八零后一样,诞生的时候正值改革开放,在探索中逐步成长,多少带有那个年代刻苦的印记:

八十年代,由小型啤酒厂向中型啤酒厂转换;八九十年代之交,由中型啤酒厂向大型啤酒厂转换;九十年代中,由大型啤酒厂向大型啤酒集团转换;世纪之交,由北京市地方性集团向全国跨地区大集团转换,完成了股份改造,并在深交所上市;21世纪至今,收购上交所上市的惠泉啤酒(600573.SH)。

从其发展路径可以看出,燕京啤酒完全是由低做起的典范。

当然,与老品牌哈尔滨啤酒、青岛啤酒(600600.SH, 00168.HK)等相比,燕京啤酒还嫩着,刚好与成为“Z世代”家长的八零后共同成长,所以燕京啤酒“年轻化”起来,与“Z时代”似乎更为投缘。

值得注意的是,自2014年以来,燕京啤酒的发展一直落后于同行——销量持续下跌,平均售价处于低位水平,毛利率和纯利率均为上市同行中的最低。“年轻化”战略,能否让燕京啤酒恢复活力?

2021年第1季,燕京啤酒实现啤酒销量82.43万千升,同比增长36.61%;营收同比增长38.49%,至27.76亿元;扣非归母净亏损同比下降49.18%,至1.2亿元。

咋一看,季度业绩不错:销量、收入同比均有增长,而且净亏损也缩减了一半。需要注意的是,这得归功于上年同期疫情导致的低基数。

对比于疫情前的表现,其最新季度的业绩并不漂亮。季度收入仅相当于2019年第1季收入的80%左右,而且2019年第1季该公司录得扣非归母净利润5058万元,非最新一季达1亿多的亏损。

最新一季的业绩非特例,燕京啤酒这些年的业绩表现一直很一般。

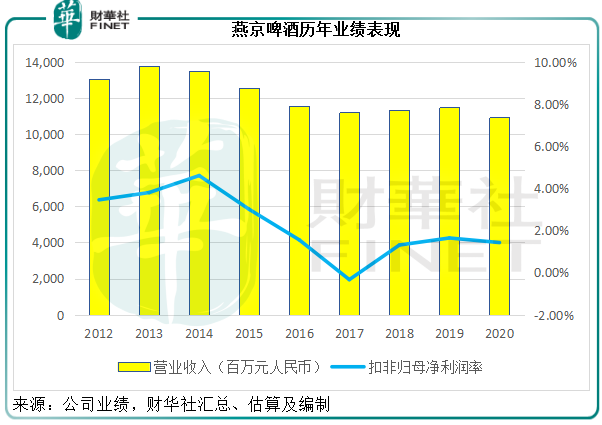

从下图可见,自2014年以来,燕京啤酒的收入规模并没有太大的起色,而盈利能力却连年下跌,2018年至2020年的最近三年,扣非归母净利润率徘徊于1.3%到1.6%的低位水平,相比之下,上市同行青岛啤酒、华润啤酒(00291.HK)、珠江啤酒(002461.SZ)近三年的纯利率均在3%以上,2020年的纯利率均在6%以上。

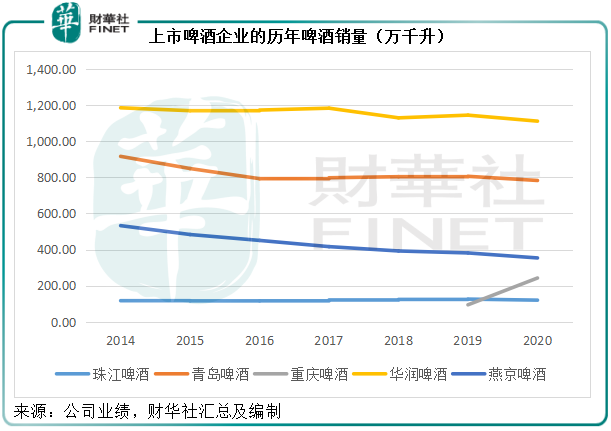

从下图可见,燕京啤酒的销量属于最下方梯度,仅优胜于地方啤酒企业珠江啤酒和重庆啤酒。

但需要注意的是,重组之后的重庆啤酒(600132.SH)连同获注入的嘉士伯中国啤酒品牌正奋起直追,超越燕京啤酒是分分钟的事。至于珠江啤酒,因过去仅专注华南地区市场,销售市场有很大的地方性倾向,最近该公司已开始拓展其他地区市场,加上其啤酒品类毛利偏高,利润不在话下。

此外,从图中的曲线可以看出,燕京啤酒的深蓝色线从左至右呈向下倾斜之态,反映这几年的销量一路下降,而其他几条曲线基本是持平,意味着燕京啤酒的市场份额在慢慢流失。

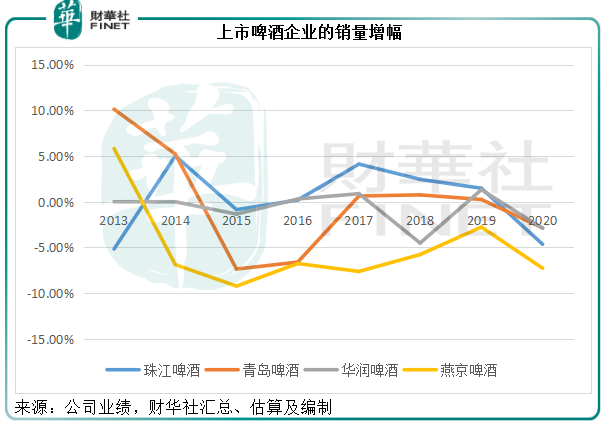

见下图,代表燕京啤酒销量增速的黄线处于最下端,且为负数。

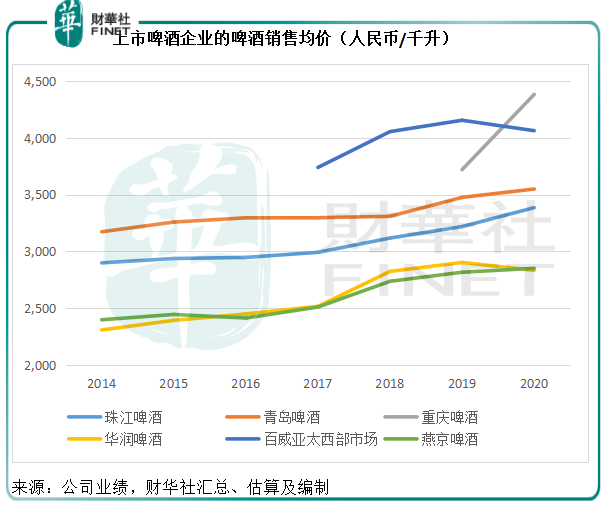

与此同时,燕京啤酒的啤酒销售均价也处于低端水平,见下图,与华润啤酒几乎在同一平面,但华润啤酒的低价起码托起了全国最高销量,而燕京啤酒的低价却并没有带来相应的销量增长。

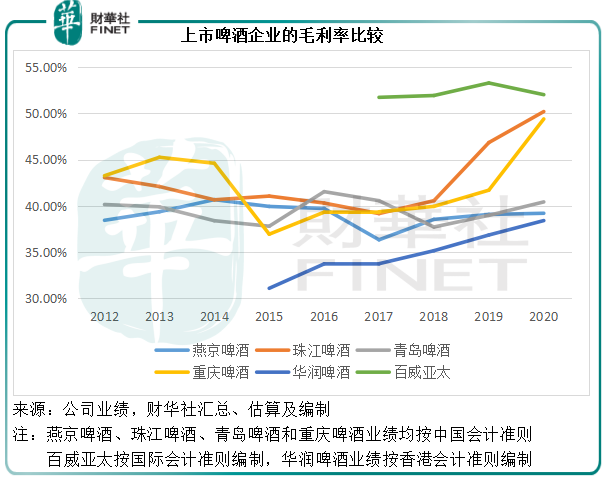

由于售价较低,燕京啤酒的毛利率也偏低。其啤酒业务的2020年毛利率为40.18%,相较青岛啤酒为40.61%,重庆啤酒为50.61%,珠江啤酒为49.19%。见下图,燕京啤酒的毛利率曲线(浅蓝色)几乎垫底,仅稍高于华润啤酒,但后者正在发力,这几年已有明显改善。反观燕京啤酒,几乎无太大起色。

综上所述,销量表现停滞不前,产品相对竞争力欠佳,应是燕京啤酒这些年业绩表现跑输的主要原因。

对于可替代消费品而言,要维持魅力,主要靠营销以及产品组合配置战略。

国内的啤酒消费力强健,市场潜力巨大,但是国内外啤酒品牌对这个庞大的消费市场虎视眈眈,已使出浑身解数争抢市场。在产能已经严重过剩的啤酒市场,要获取消费者的欢心,恐怕得靠有效的营销方式。

燕京啤酒的另一个弱项就在营销,但这又是它的一个潜力所在。

在啤酒这样竞争激烈的消费市场,营销支出是各啤酒品牌提高销量的法宝,这是除了包装、啤酒原料之外最为重要的支出。

2020年,燕京啤酒的销售费用按年下降6.25%,至13.83亿元,占营业收入的12.65%。相比之下,珠江啤酒、青岛啤酒、重庆啤酒、华润啤酒,甚至百威亚太的2020年销售费用占收入比分别为17.49%、17.96%、21.06%、19.47%和31.07%,远高于燕京啤酒。

这或许解释了燕京啤酒销售表现欠佳的一个原因,但与此同时,这也意味着燕京啤酒在营销方面有继续拓展的空间。

2021年第1季的业绩尽管对比2019年欠佳,但在一些方面却反映出燕京啤酒有所进步。

与其他上市啤酒企业一样,燕京啤酒也在发力高端化,而且毛利率已有改善迹象。2021年第1季,其毛利率提高到34.13%,高于2020年第1季的29.98%和2019年第1季的32.48%。

此外,其营销支出也有所增加,今年第1季的销售费用同比增长34.97%,较2019年第1季增加15.54%,至3.82亿元,占收入的比重提高至13.75%。

正如开篇所述,燕京啤酒在产品组合方面,似乎已有更为深重的考虑,一方面有燕京U8的高端产品,另一方面也有面向“年轻”市场的高性价比雪鹿产品线,面向不同的市场。

若此策略奏效,其较低的毛利率提高将释放不俗的利润;另一方面,较低的营销支出意味着该公司仍可在营销方面下功夫,若能实现销量的提升,再加上品类组合优化带来的利润释放,其潜力或更佳。

毛婷

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号