中东有石油,中国有稀土,还有庞大的新能源市场。

在我国能源转型的大浪潮下,稀土永磁被寄予厚望,永磁材料是新能源和节能环保发展不可或缺的一环。特别是钕铁硼永磁材料,该材料是目前综合素质最为优异永磁体,被称作当代“永磁之王”,以其优异的性能广泛用于新能源汽车和风电等行业。

全球领先的高性能稀土永磁材料商金力永磁(300748.SZ),近两个月以来被资金热炒,股价翻了近一倍,仿佛回到了2019年5月“妖气”迸发的时刻。

为了扩张产能和拓展产业链布局,金力永磁希望能“A+H”两地上市。近日,港交所披露易网站企业招股书列表中,金力永磁招股书赫然在列。若能成功在港交所上市,金力永磁将成为首家两地上市的稀土永磁企业。

永磁体是由一种被磁化并产生自身持久磁场材料製成的物体,而稀土永磁体是一种由稀土元素镧系合金製成的永磁体。

钕铁硼永磁材料是第三代稀土永磁体,具有体积小、重量轻和磁性强的特点,成为迄今为止性能价格比最佳的磁体,所以也是当今应用最为广泛的一种稀土永磁材料。高性能钕铁硼永磁体具有较高的磁性能指标,高剩磁及高矫顽力提升电机的电能转化效率,因而能够提升大幅电机性能,主要应用于风力发电机、新能源汽车等节能环保产品。

我国是稀土大国,2020年,全球稀土储量约为1.16亿吨,中国的稀土储量约为4400万吨,约占全球总储量的37.9%;同年全球稀土产量达24.33万吨,中国稀土产量约占全球的57.5%。

作为稀土大国,我国在稀土上游开采和冶炼、中游的加工均拥有全球最成熟的技术和最完善的产业链,因此我国也是稀土永磁最大消耗国与出口国。

随着我国提出碳中和的长远目标,新能源汽车、风电机和节能变频空调的需求加速扩大,高性能钕铁硼永磁材料的产销量也呈快马加鞭的趋势。2015年-2020年,我国高性能钕铁硼永磁材料的消耗量由约1.94万吨增加至约4.05万吨,复合年增长率约为15.8%,高于同期全球13.7%的复合年增速。

在未来碳中和政策驱动下,预计2020年-2025年我国高性能钕铁硼永磁材料的消耗量继续延续高速增长,复合年增速约为16.6%。

金力永磁处于稀土永磁材料市场的中游,向北方稀土和南方稀土等采矿商采购稀土材料后,通过对原材料进行真空熔炼、空气破碎、氧流磨、取向压型和高温烧结等十余个複杂的步骤后,生产处各类钕铁硼永磁材料,并向金风科技(02208.HK)、特斯拉、比亚迪(01211.HK)、美的集团(000333.SZ)等相关领域头部企业提供产品。

金力永磁已发展成为我国稀土永磁材料中游产业市场的龙头企业,按产量计算,金力永磁高性能稀土永磁材料2020年占比市场份额约为14.5%,位居全球第一。其中,使用晶界渗透技术生产4111吨高性能稀土永磁材料,于晶界渗透市场排名世界第一,约占21.3%的市场份额。

金力永磁成立于2008年,次年开始研发及生产用于风力发电机的高性能钕铁硼永磁材料。2010年,金力永磁成为金风科技供应商,风电产品开始成为其最主要的营收来源。

为拓展业务,金力永磁在2011年开始涉足节能变频空调领域;2012年,又进入汽车市场,成为博世的供应商。

为此,金力永磁形成了三大业务:风电、新能源汽车及空调。2018年以来,该三大业务收入比重均超过80%。

值得注意的是,金力永磁2020年来的营收增长担当是来自于节能变频空调业务。而新能源汽车和风电业务的收入增长并不稳定。其中,新能源汽车业务2019年营收甚至出现30.8%的大幅下滑;2020年风电业务营收增速则大幅下降至2.8%,2021年一季度增速也仅为个位数。

2021年一季度,公司空调业务营收3.57亿元,占比接近5成,超过其他两大业务的营收总和。

根据计算,2018年-2020年,金力永磁新能源汽车及风电业务营收增速分别为2.45%及127.6%;同期国内新能源汽车销量和风电装机量增速分别为8.5%及53.3%。很明显,公司新能源汽车业务增长并不理想,风电业务也并不能维持稳定增长。

因此不得不提出疑问:这几年来稀土永磁市场下游的新能源汽车和风电市场需求旺盛,为何金力永磁却要依靠空调业务挑起增长大梁?如果能更好的把握住新能源转型的契机,那金力永磁近两年来的增长或许更漂亮。

或许,金力永磁上述两大业务增长不稳定,与其客户集中度过高有很大关系。2018年-2020年,金力永磁五大客户的销售额分别占比公司营收68.1%、73.4%和67.6%。且前五大客户亦不稳定,2019年比亚迪进入了金力永磁五大客户之列,但2020年后者五大客户中则没有一家新能源汽车企业。

客户过度集中且大客户不稳定,会影响到一家公司营收增长的稳定性。以金力永磁风电业务为例,金风科技多年来一直是金力永磁最大客户,但金风科技2020年在手订单16.1GW,同比下降20.7%。来自金风科技订单的下滑,导致金力永磁来自前者的收入比重由2019年的37.3%下降至2020年的26.2%。

招股书显示,金力永磁与前五大客户已维持3至10年的业务关系,公司也称无法保证将能够在合同期届满后保留客户、续签现有的合同或获得新合同。

所以,尽管我国新能源汽车市场和风力发电机市场参与者众多,钕铁硼永磁材料市场前景可期,但金力永磁要实现各项业务的协调发展,除了维护好与老客户的关系外,开拓更多的客户资源成为当务之急。

金力永磁竞争对手正海磁材(300224.SZ)的客户结构较前者广泛,正海磁材位列大众汽车、丰田汽车、日产汽车、通用汽车、福特汽车、现代汽车等多家汽车主机厂的一级供应商,其新能源车业务收入比重由2015年的2%提升至2020年的27%,带动了其营收的稳定增长。

因稀土行业的特性,该市场一直受政府严格监管,其中上游是监管最为严厉的环节。因此,我国获得开采稀土的企业数量并不多。

在这种情况下,金力永磁的供应商集中度也较高。2021年一季度,金力永磁向五大供应商采购额度占同期总采购额的75.1%。若上游供应商的产能限制、市场供应紧缺、价格上涨等,对金力永磁来说亦是一项不小的挑战。

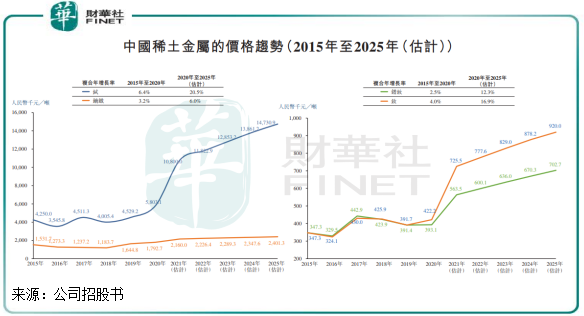

不过,在行业发展东风下,产能供应出现问题的几率并不大,这在金力永磁过去几年的销售量可以看出来。2018年至2021年一季度,金力永磁分别销售约4096.9吨、6132.9吨、8544.5吨及2451.7吨高性能钕铁硼永磁材料成品。但成本端难免受冲击,2019年以来因市场需求旺盛,我国稀土金属价格快速上升,公司供应商集中导致对上游议价能力不强,致使其原材料成本水涨船高。

2018年-2020年及2021年一季度,金力永磁销售成本中稀土的成本分别为7.06亿元、9.34亿元、13.2亿元和4.38亿元,分别占总销售成本的70.8%、72.6%、75.7%及77.0%,比重呈加速上升趋势。

过去三年,金力永磁的稀土成本增速达87%,高于同期公司78.5%的营收增速。这说明,金力永磁未能完全将上游原料的涨价转嫁给下游客户,造成的结果就是公司净利率下滑。2018-2020年,金力永磁的营业收入分别为12.82亿元、16.30亿元和22.89亿元,净利润分别为1.46亿元、1.57亿元及2.45亿元。在2020年,公司净利率为10.11%,较2018年下降1.25个百分点。

金力永磁包头项目年产8000吨“高性能稀土永磁材料基地项目”已开工建设,公司还计划将上市募集资金主要用于建设产能3000吨的宁波产地。按照规划,金力永磁到2022年实现年高性能钕铁硼永磁材料毛坯产能2.3万吨,到2025年实现高性能钕铁硼永磁材料毛坯4万吨。随着业务规模的持续扩大,将有利于提升公司对上游的议价能力。

作者:遥远

东方财富网/274137

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号