医疗服务业有句俗语是这样说的:“金眼、银牙、铜骨头”。

这句话的意思是说眼科、口腔、骨科三个行业很有“钱景”。事实上,作为“金眼”的代表,爱尔眼科(300015.SZ)多年来的业绩表现确实不俗,同时该股还是A股市场颇有名气的长牛股。

通策医疗(600763.SH)则是“银牙”领域的龙头股之一。该公司以及公司所代表的口腔赛道同样深受投资者的关注。

通策医疗总部位于杭州,自2006年重组至今,历经十多年的发展,其业务涵盖口腔、辅助生殖、眼科等领域,其中核心业务是口腔服务,公司也是国内连锁口腔医疗龙头。截止今年上半年,口腔医疗服务营业面积达到17万平米,开设牙椅2101台,口腔医疗门诊量134.37万人次。

8月9日,该公司公布了最新的2021年半年报。

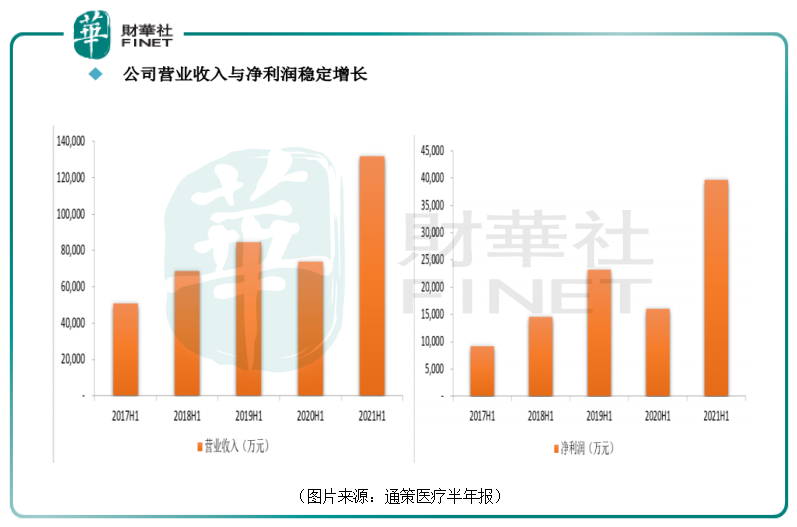

半年报显示,通策医疗在期内实现营业收入约13.18亿元,同比增长74.81%;期内的归母净利润约为3.51亿元,同比增长141.16%;同期扣非净利润为3.42亿元,同比增长148.64%。

对比最近5年同期的数据不难发现,该公司今年上半年的营收和净利润都获得了大幅增长。

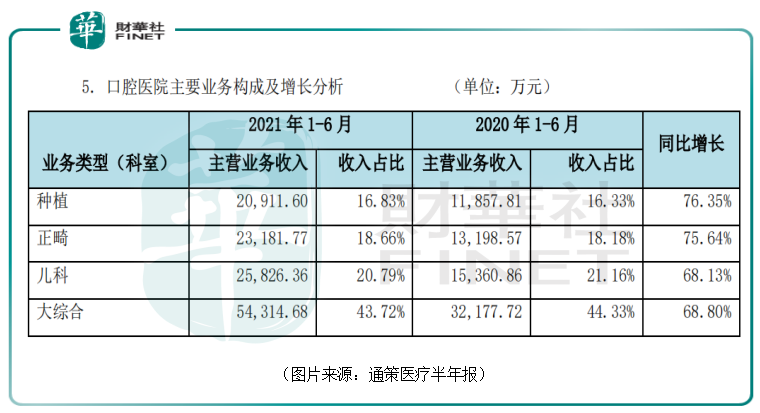

进一步细分,种植、正畸、儿科及综合口腔项目是通策医疗的主要口腔服务业务。今年上半年,该公司这四个科室的业务相较于去年同期都在增长。而其中的种植和正畸是典型的高价值项目,有口腔行业的两座金矿之称。

业绩的增长也体现在了通策医疗的毛利率和净利率水平上。数据显示,该公司最近三年同期的毛利率分别为41.82%、45.6%、40.31%,今年上半年这个指标是46.75%;最近三年同期的净利率分别为21.26%、27.39%、21.67%,2021年上半年的净利率则是30.11%。

与此同时,通策医疗的三费支出则维持在一个较低水平,其中的管理费用率从2020年上半年的12.94%下降到了今年上半年的9.08%。由此可见,公司在降成本这个方面做得还不错。

值得一提的是,这份业绩大增的半年报未能换来股价的大幅上涨。8月10日,通策医疗低开0.52%,盘中一度大跌6.14%,此后在大盘的带动下,其股价逐渐回升,至收盘时仅上涨1.02%。8月11日,该公司的股价更是大跌6.2%。

不过,从整体来看,近期通策医疗的股价正处于回调期,有此表现还算正常。

而就长期而言,身为“银牙”领域的龙头股,通策医疗的股价走势其实非常强劲,2020年至今已累计上涨了2.1倍。

虽然通策医疗是行业龙头,但其实该公司的业务主要集中于产业链的下游环节,而在整条口腔产业链上还有许多公司也值得关注。

上游:国产替代成为主旋律

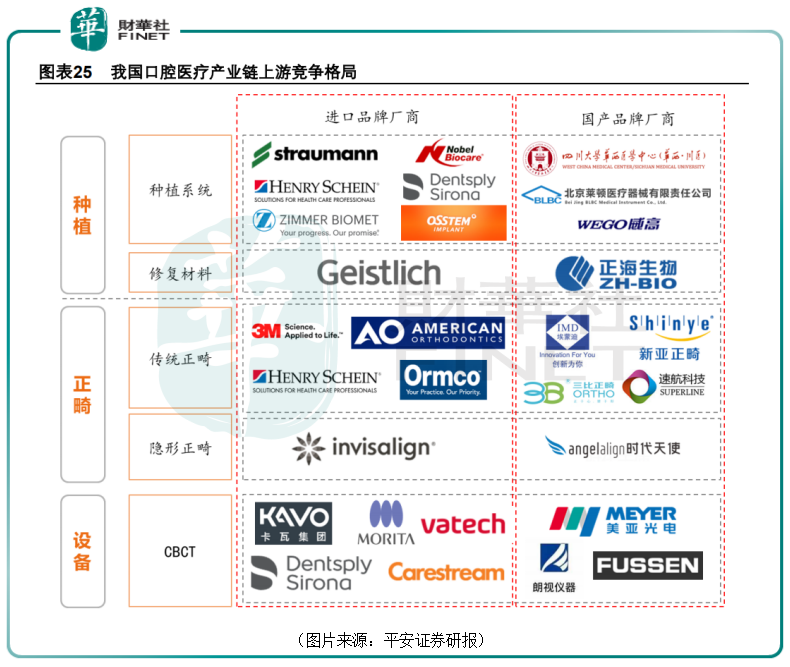

口腔行业的上游主要是耗材和设备生产商,可细分为种植、正畸、设备三大领域。

总的来看,低值耗材和设备的现状是单品空间有限,厂家众多,基本以价格竞争为主,整个的竞争格局并不是很好,而高值耗材和设备主要集中在种植及正畸领域,目前存在的问题则是该领域由进口品牌主导。

具体而言,种植领域主要可以分为种植系统和修复材料。

其中,种植系统厂家主要有欧美的Straumann、Nobel、Dentsply Sirona以及韩国品牌Osstem等,国内品牌主要发力中低端市场,仅有华西医学中心CDIC和北京莱顿的BLB系统等能达到国际一流水平,但市占率较低。

修复材料领域主要包括口腔修复膜和骨修复材料。前者的竞争格局较好,平安证券研报数据显示,是瑞士品牌盖氏的市占率达70%,国内的正海生物(300653.SZ)的市占率为10%,是种植领域率先取得突破的国产品牌。后者的种类非常多,包括传统合金材料、羟基磷灰石、骨水泥、水凝胶等,具备活性的可再生骨修复材料正成为趋势。这一块的品牌相对较多,进口代表品牌是瑞士盖氏,国内主要有正海生物、北京意华健等公司。

正畸领域则主要分为传统托槽正畸和正在兴起的隐形正畸。传统正畸方面同样由进口品牌主导,包括3M、美奥、Ormco、Henry Schein等。而隐形正畸目前由艾利科技旗下隐适美品牌以较高市占率称霸江湖,国内品牌中仅时代天使(06699.HK)取得一定的市场份额。

设备领域主要是口腔CBCT(锥形束CT)。与传统CT相比,该设备具有扫描时间短、空间分辨率高和放射性低等优势。2012年以前,这个领域也为国外品牌占领,但近些年以美亚光电(002690.SZ)为首的国产品牌逐渐掌握了核心技术并实现量产。

中游:新型DSO模式的崛起

从美国发展来看,近年来牙科支持组织(DSO)开始兴起和发展,成为产业链中游不可忽视的力量。牙科支持组织(DSO)与牙科诊所签订合同,提供关键业务管理和支持,包括非临床操作,不仅仅局限在传统经销商只负责设备耗材的推销和运输。具体来看,DSO为牙科诊所提供的帮助主要有:帮助诊所遵守政府规定,为诊所提供先进技术,管理保险事宜,为牙医建立专业化社区等等。

目前,中游环节在国内口腔医疗产业链的占比较低,仍以传统的各级经销商为主,还没有专业的DSO企业。不过,随着国内口腔医疗快速发展,以及诊所专业化程度提升,DSO企业也有望逐渐出现。

下游:跑马圈地正当时

口腔产业链下游主要分为4类服务机构,分别是口腔专科医院、综合医院口腔科、连锁口腔医院、个体口腔诊所,其中口腔医院和诊所的连锁化是近年来的发展趋势。

通策医疗就是下游环节的龙头,公司采用“区域总院+分院”模式,经过多年的开拓,目前已经有30余家口腔医院。

不过,即便通策医疗是龙头,其业务也依然存在着明显的地域性。2021年上半年,浙江省内的业务贡献了超过90%的营收和近93%的利润。

龙头尚且如此,其余下游企业的情况也基本都是这样。

从总体上看,口腔产业链下游的企业经过多年的扩张之后,至今还处于区域向全国过渡的阶段,没有出现全国性的巨无霸式口腔连锁。不过,口腔医疗服务领域的集中度还是在上升的。

因此,对于产业链下游的企业来说,现在依然是跑马圈地,大肆扩张的好时机。

细究起来,之所以会出现这种情况,其中一个原因或许是口腔产业链下游属于重资产领域。所以,产业链下游企业获得的融资规模可能会是决定最后战局的关键因素。

平安证券研报的数据显示,口腔行业产业链下游的企业众多,除通策医疗外,还有小白兔、同步齿科、拜恩口腔、拜博集团等。

受益于经济的发展和居民消费升级,人们对口腔健康的关注度持续提升,甚至部分人对口腔的关注点已经从注重健康,开始向美观过渡。口腔健康逐步开始具备了消费品的属性。

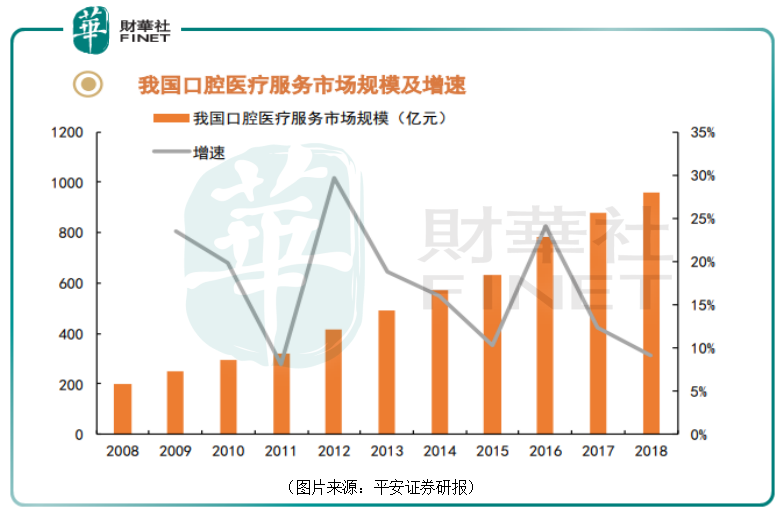

平安证券研报数据显示,2018年,我国口腔医疗服务市场达960亿元,同比增速为9.09%。2013年至2018年的5年间,其复合年均增长率达到了14.3%,而同期医药制造业的复合年均增长率为3.1%。

期间,口腔医疗服务未受到医药制造业增速下滑的影响,免疫医药行业一系列政策的冲击,未来继续增长的确定性比较强。

另外,2018年,我国口腔专科医院总收入为239亿元,占全国口腔医疗服务市场比例为25%。2018年专科医院增速达22%,远超我国整体口腔医疗服务市场增速。下游的口腔专科医院有望成为行业发展的重点。

除了下游口腔专科医院外,上游的种植牙与正畸具有单价高、渗透率低的特点,未来也有望成为口腔医疗领域的核心增长点。而种植牙与正畸领域的重点则是高值耗材和设备的国产替代上。

值得注意的是,正因为口腔赛道“钱景”继续向好,在2021年上半年的一级市场,也有大把的钱被撒向了这个行业。

据动脉网统计的数据,今年上半年,口腔行业一级市场一共发生33起融资事件,融资总额超过了50亿元人民币,创下了新高(2018年全年融资总额为39.13亿元,排第二)。其中,1亿美金以上的大额融资共有3起,6家企业在半年内获得两次及以上融资。

这些撒钱的大佬中不乏红杉中国、华兴资本、经纬中国等知名投资机构。

此外,互联网巨头字节跳动也在积极布局口腔赛道。据悉,在该公司近期挂牌运行的“小荷门诊”的业务中,口腔科洁牙等项目是重要的组成部分。此外,该公司还在2021年两次投资了口腔护理品牌参半。

就目前的情况来看,口腔赛道在2021年的一级市场可谓是火得一塌糊涂,而二级市场的口腔赛道概念股大多在一顿暴涨之后出现回调,后续或许需要注意股价下行的风险。

作者:云知风起

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号