汇丰(00005.HK)最近公布了截至2021年6月30日的2021年上半年业绩,有外资机构认为业绩表现超出了预期,但显然市场并不这么认为,在公布业绩之后股价下跌。

有媒体采访香港市民,问及还会不会买汇丰的股票,有的回答会,有的则避之不及,主要还是2020年汇丰应英国监管要求暂停派息的举措伤透了股民的心。

在腾讯(00700.HK)和阿里巴巴(09988.HK)尚在孕育阶段之时,股价上百元(也就是俗称的“红底”)的汇丰是香港股市的风向标,是众多香港散户和机构投资者组合中的标配——好比如今A股中的贵州茅台(600519.SH)——皆因股价稳健,派息丰厚又准时。

然而,随着香港股票市场的深化发展,越来越多优质中资企业选择赴港上市,港股市场不再由本地地产股和金融股主导,而变得更加多元化。

腾讯、美团(03690.HK),以及二次上市的百度(09888.HK)、阿里巴巴、网易(09999.HK)等大型互联网公司逐渐在全球新经济领域和资本市场掌握话语权,它们在港股市场的地位也不断提高,并改变了恒生指数过去以本地地产股和金融股为主的格局。

汇丰保守的经营方式似乎跟不上新时代的进步,而其美国业务在金融危机中遭受巨额损失更雪上加霜,汇丰的股价急转直下。

2020年疫情,英国监管当局要求在该国注册的重要系统性银行(包括汇丰)暂停派息,以确保资本充足以应对潜在风险。此事引发了香港投资者的不满,汇丰的股票再遭抛售,一度跌破30港元。

一年过去,疫情后的经济复苏如约而至,英国央行也开始调整货币政策。在英国监管当局收回不允许派息的要求之前,汇丰已率先在公布2020年业绩时恢复派息,股价也随之回升至40港元以上。

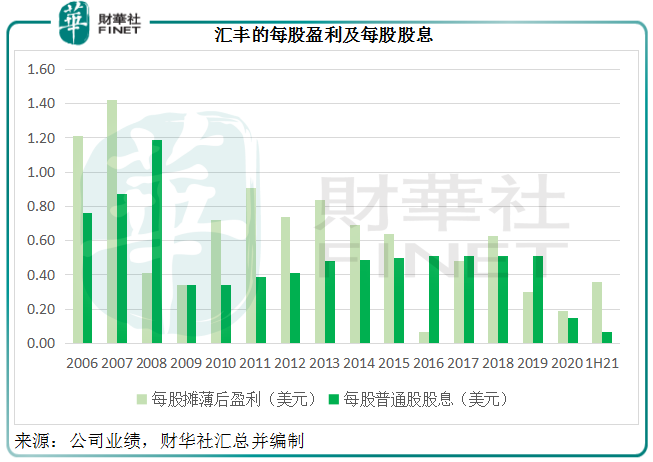

在刚刚公布的2021年上半年业绩中,汇丰宣派现金中期股息每股0.07美元,仅相当于半年每股基本盈利0.36美元的19%。

在此之前,汇丰可是每个季度都派息,而且在最近五年的全年股息水平都保持在0.51美元的稳定水平,甚至高于当年的每股基本收益。

见下图,深绿色柱所代表的股息在过去几年基本上均高于浅色柱所代表的每股摊薄后盈利,但从2020年起,股息水平已显著缩水。

难怪汇丰的股价总是起不来:一是因为在低利率环境中,传统银行服务的盈利能力偏低,汇丰的增长前景堪忧;二是因为其最具吸引力的派息活动哑然而止,散户投资者再没有动机去买一只没有现金回赠、也看不到前景的股票。

这次汇丰恢复派息,又能否带来复兴希望?

要恢复到以往每年0.51美元的派息水平——按现价42.90港元计算相当于股息收益率9.24%——显得不太现实。

汇丰已非过去的汇丰。

从汇丰2021年的上半年业绩已经看到它的力不从心。

先来看最基本的业务——利息业务。

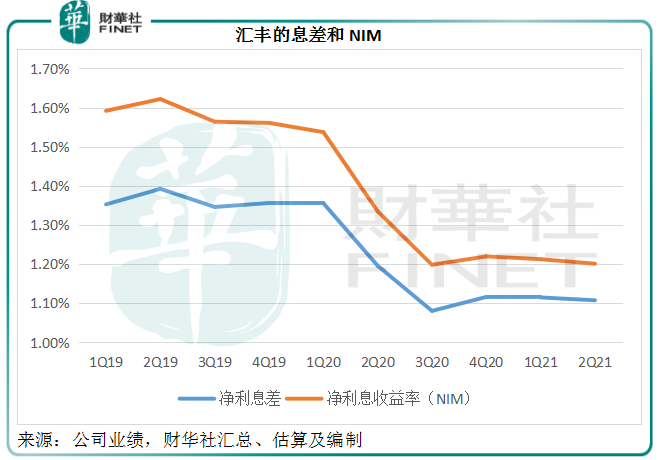

2021年上半年,净利息收益同比下降9.72%,至130.98亿美元,相当于营业收益总额的39.12%,净利息收益率(NIM)同比下降22个基点,至1.21%。

净利息收益下降主要因为全球低息环境下,传统银行业的利息业务息差进一步收缩,汇丰于期内的净利息差(即资产收益减去资金成本的差值)降低了16个基点,至1.11%,抵消了期内平均生息资产总额同比增长7.57%的正面影响。

受净利息收入增长带动,其上半年列账总收入按年下降4.46%,至255.51亿美元。

不过,列账归母净利润却按年增长2.68倍,至72.76亿美元;扣除货币换算、客户赔偿计划、出售收购资产、公允值变动、重组等等非经常性支出之后的经调整税前利润亦按年增长1.11倍,至119.5亿美元。

收入下降,利润却大增,是否意味着汇丰的盈利能力显著改善?是,也不是。

这次汇丰上半年利润大幅增长,应归功于预期信贷损失的拨回。

汇丰在2020年期间曾作出巨额减值准备,此外还有巨额的重组开支和新加坡一家企业的贷款大额准备(或与2020年上半年油价大跌有关)。

到2021年上半年,汇丰不再产生巨额的商誉减值、重组支出和大额准备,反而因为前期的大手笔拨备而有了回拨的余地,期内回拨7.19亿美元,相较上年同期拨备68.58亿美元,所以能够显著提升期内的盈利水平——其利润增长并非完全因为持续性业务的重大改善,而是会计处理上的调整。

值得注意的是,笔者留意到,过往表现欠佳的美国业务和英国业务,也因为回拨而实现扭亏为盈,并产生数十亿收益,显著提升了这两个地区市场的盈利水平。

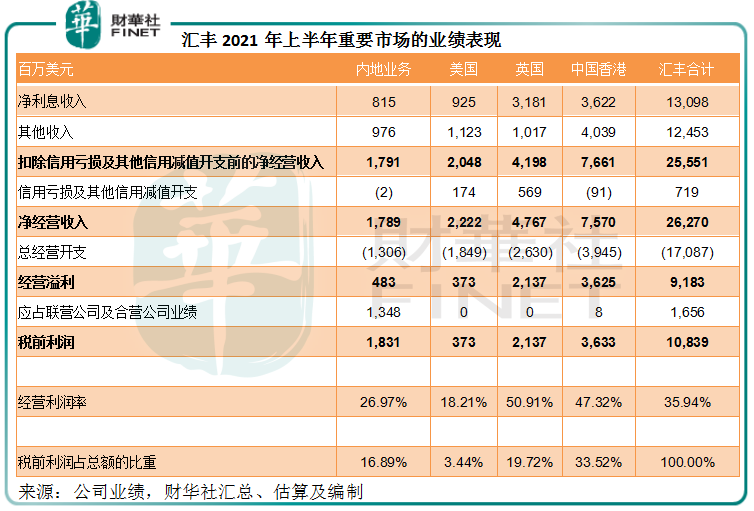

但从业绩数据来看,美国业务表现依然欠佳,总收入同比下降17.82%,至20.48亿元,但因为回拨,该地区分部录得税前利润3.73亿美元。

英国业务似有改善,上半年收入同比增长8.06%,至41.98亿美元,加上5.69亿元的回拨,税前利润达到21.37亿美元。

受疫情和经济倒退影响,汇丰的关键市场中国香港半年收入显著下降15.58%,至76.61亿美元,税前利润同比下降28.65%,至36.33亿美元。

内地业务增长迅猛。2021年上半年,汇丰的内地业务收入同比增长13.64%,至17.91亿美元,税前利润大幅增长22.31%,至18.31亿美元,其中包括交通银行(601328.SH, 03328.HK)在内的联营公司贡献了收益13.48亿美元。

由此可见,汇丰最重要的市场依然是中国香港,收入占比最大,且盈利能力最高,上半年的经营利润率高达47.32%。未来若该市经济复苏,或可提振汇丰业绩。

美国表现依然疲弱,而英国似有复苏迹象,但最近疫情反弹或令经济的不确定性增大,所以这两个地区市场的前景仍不甚明朗。

内地业务将成为汇丰很重要的增长引擎,这也是汇丰未来的重要市场布局。

对于未来,汇丰的想法很多,概括来说就是开源节流。

在节流方面,除了派息方面有所抑制之外,汇丰还将鼓励员工采用灵活弹性工作,减少办公空间,目标是在2021年底前削减全球办公室面积逾360万平方尺(或20%)。并继续裁员,今年上半年将削减3500全职雇员,以精简架构。

开源方面,则重新调整发展策略,聚焦于优势业务,而删减表现欠佳的部门。

从以上的表格可以看出,内地和香港将是汇丰最具发展潜力的市场,而粤港澳大湾区的发展纲领为国际金融机构提供的政策优惠也十分吸引,粤港澳大湾区自然是汇丰力争的重要市场。

在中期报告中,汇丰表示将进一步扩展中国内地的数码财富管理业务“汇丰聆峰”,增聘逾350名财富管理人员,并计划将业务加快扩展至北京、上海、广州、深圳和杭州,也会拓展香港的数码财富管理银行业务,简而言之,就是拓展内地业务,尤其粤港澳大湾区和京沪等一线城市的财富管理业务。

此外,汇丰还会扩大马来西亚和新加坡等地的数码财富管理银行业务。

在欧美市场方面,汇丰已订立协议,出售美国的大众市场零售银行业务,并就出售法国的零售银行业务签订谅解备忘录,但另一方面,却重组了欧美的财富管理业务。

以此来看,财富管理,尤其亚太区的财富管理,将是汇丰未来的发展重点,这与花旗等众多外资机构的战略一致。

最近花旗亦开始聚焦发展国内的理财管理业务,有外媒报道花旗今年在香港和新加坡增聘过百名财富专业人士,目标是在2025年将客户资产管理规模扩大1500亿美元。

但群雄逐鹿,难料谁将胜出。

从更现实的问题来看,经济复苏,全球利率走势或回升,应有利于汇丰的传统业务。另一方面,目前各大跨国金融机构已在布局内地的财富管理市场,汇丰的赢面并不大,所以在新拓展业务方面,汇丰将面临激战。

汇丰香港总部的奢华曾备受诟病,其遍布全球的办公地点都位于租金昂贵的地区,这些措施或有利于降低其经营开支。

削减成本之举,加上该公司预期信贷损失准备将低于中期目标,其成本有望降低,应有利于中短期的盈利表现,所以其短期前景应尚可。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号