美国时间7月29日,《华尔街日报》忽然传出近来内忧外患的滴滴(DIDI.US)要被私有化的消息。

报道援引知情者透露,滴滴为平息国内监管部门和补偿投资者,正考虑私有化。目前公司整合银行、监管部门和部分关键投资者讨论如何解决“任性”上市发生的一系列问题。而解决问题的第一步,就是发出要约将刚上市不久的滴滴私有化。

准确来说,“刚上市”的滴滴上市刚满一个月。6月30日滴滴“低调”上市,首日股价高开低走收报14.14美元,略涨1%,无限接近发行价14 美元。滴滴在这次匆忙的IPO中融资44亿美元,是阿里巴巴之后融资规模最大的中概股。

滴滴这个体量的融资规模和它上市的悄无声息放在一起,显得有些诡异。

果不其然,进入7月份之后,滴滴六月飞霜,七月流火。因为数据安全问题,滴滴出行在7月4日被下架整改。五天之后,滴滴全系列25款APP集体下架。然后是七部委进驻调查。匆匆上市的滴滴,被翻了个底朝天。

截至 8月2日收盘,滴滴股价跌至10.38美元,较发行价被斩去26%。中国网约车大哥滴滴竟然也遭遇了上市即巅峰的尴尬。准确来说,滴滴的股价巅峰出现在它上市之后的第一个小时。然后,就没有然后了。

外媒称,滴滴在本月中旬已在考虑私有化。公司可以部分或大部分IPO募集资金为私有化提供资金。该私有化价格将会是接近或略高于其上市发行价14美元。

7月29日盘前,滴滴股价一度飙涨近50%。但公司马上发微博表示滴滴私有化传闻为不实消息,目前其正积极配合网络安全审查。之后公司涨幅迅速收窄至当日收盘时的11%。

其后两个交易日,滴滴股价虽连续回升,但涨幅仍然有限。

如果真的私有化退市,滴滴将极大刷新美股退市时间纪录。而这个纪录的保持者,正是去年闹得整个市场沸沸扬扬的另一个中概公司瑞幸咖啡。瑞幸2019年5月7日在纳斯达克上市,创下了从成立到IPO仅用 17个月的上市时间最短纪录,第二年5月15日即因为财务造假收到纳斯达克的退市通知,前后时间不过一年,再创下最快退市的纪录。

与瑞幸相比,已传出私有化的滴滴退市动作是快得更多了。如果滴滴又猝不及防退市,它的上市时间可能还不到两个月。相比之下,瑞幸已经是长青企业。或许是瑞幸的财务造假事件的影响,国内监管部门对互联网公司的上市审查更严格。

蝴蝶煽动翅膀的威力,是多么强大。网约车龙头滴滴,应该怎么也不会想到去年瑞幸造假,受害的竟然是它自己。

被各种负面新闻困扰的滴滴,还有投资价值吗?

滴滴的投资价值可以从两个角度看。

首先,滴滴会不会以接近或略高于发行价的水平被私有化。

这视乎两个因素,第一滴滴管理层是否愿意私有化,第二滴滴是否有足够资金私有化。如果没有,公司股东是否愿意是否愿意出手相助。

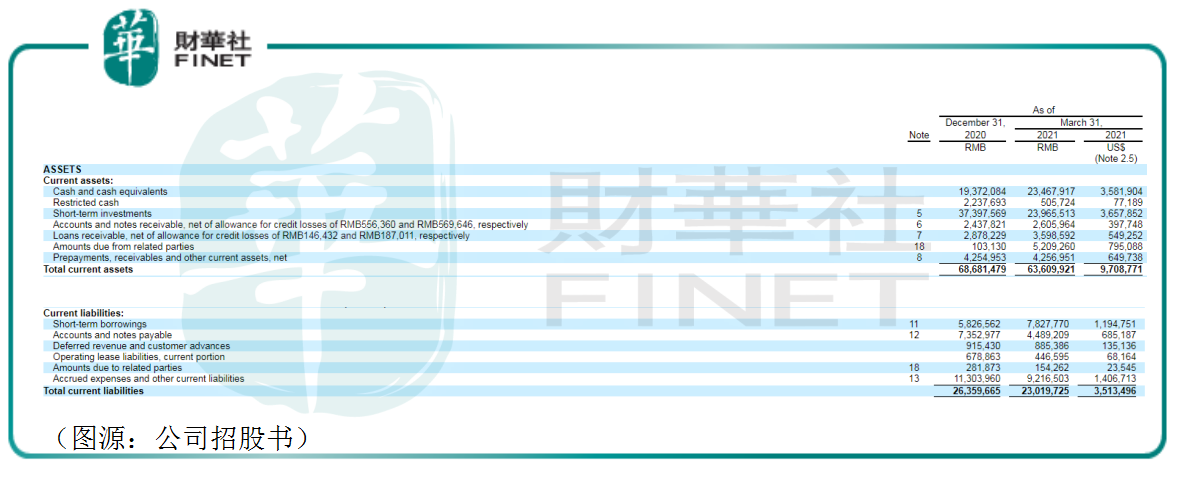

第二点,根据公司招股书所示,截至今年3月31日,滴滴现金及现金等价物有235亿元,受限现金5.1亿元,流动资产合计636亿元。负债端,公司流动负债合计230亿元,其中短期借款78.3亿元,应付账款及票据44.9亿元,累计费用及其他流动负债92.2亿元。三者合计约215.4亿元。

不考虑短期投资套现等动作的话,滴滴的现金及现金等价物勉强能覆盖流动负债。

6月30日上市时,滴滴共发行了3.168亿股ADS,高于计划的2.88亿,按发行价14美元计算,共融资44.35亿美元。扣减承销费用及佣金等费用之后,IPO募集资金净额约为43.3亿美元。

按照公司计划,其中30%投资于共享出行、智能电动车及自动驾驶技术;30%用于开拓中国以外的国际市场;20%用于推出新产品及丰富产品组合;剩余用于补充流动资金及潜在战略投资及收购功能。

目前距离滴滴IPO已有一个月,如果滴滴如外媒所言,要用IPO募资所得款项完成私有化,公司还剩下多少可用资金是一个大问题。

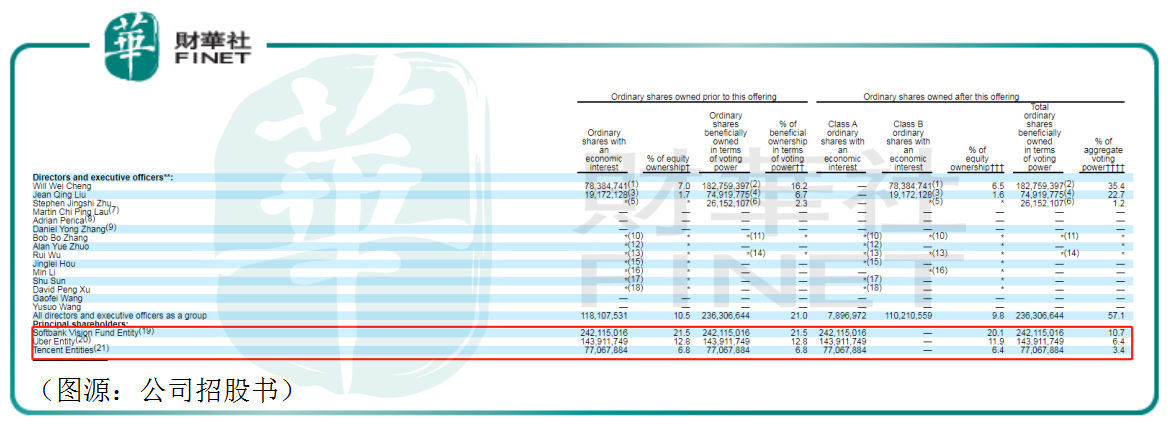

在资金有限的情况下,滴滴可能又需要借助大股东的“外力”。滴滴三大公司分别是软银、Uber和腾讯集团,上市后持股比例分别为20.1%、11.9%及6.4%。根据外媒披露,滴滴最大的股东软银“未必”会为滴滴私有化提供资金。

CNBC表示,软银计划通过高盛沽出自己在Uber4500万持股,售价介乎44.15至46.14美元,套现20.76亿美元,弥补在滴滴的投资损失。在今年二月份的业绩会上,孙正义表示自己在Uber的投资赚了近5000亿日元。在出售Uber补血之后,短期内软银可能并不愿意看到对赌退市。

毕竟,当初软银对Uber的投资也是经历一番先苦后甜,才终见彩虹。

私有化可能较小,我们再来看滴滴当前基本面对应的投资价值。

作为中国网约车的龙头,滴滴业务范围覆盖全球17个国家近4000个城市,截至今年第一季末止十二个月,滴滴年度活跃用户为4.93亿人,活跃司机为1500万,核心平台GTV(总交易量)2440亿元,每日达成4100万宗订单。

在国内,根据CNNIC2016年发布的《专车市场发展研究专题报告》显示,滴滴专车在国内专车行业市占率为87.2%。

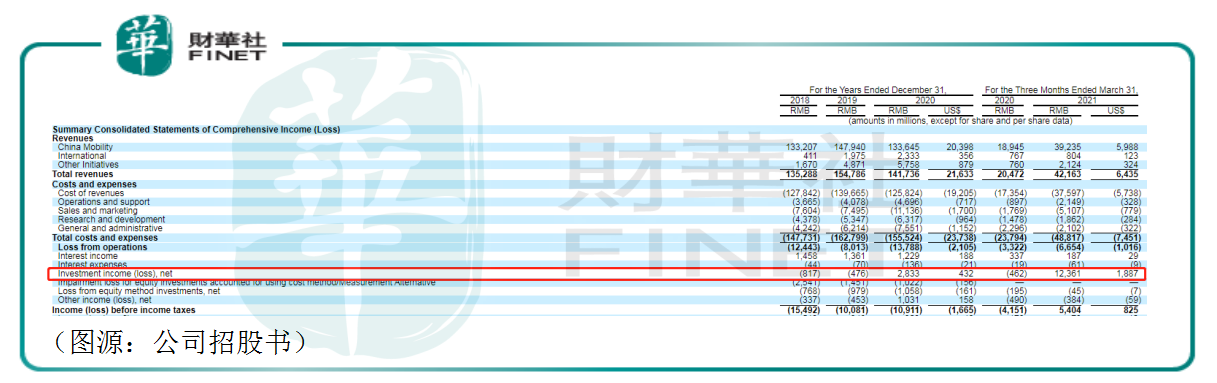

然而,量已经做到极致的滴滴依然还是不盈利。今年第一季,滴滴经营亏损66.54亿元,公司中国出行、国际及其他方案收入分别是392亿元、8亿元及21.24亿元,总收入422亿元。同时,滴滴收入成本为376亿元,扣减成本后公司毛利率只有11%。

滴滴的收入成本包括中国出行分部司机收入及激励、单车及电单车折旧及减值、服务有关保险支出、支付处理费用、贷宽及其他服务器相关成本等。

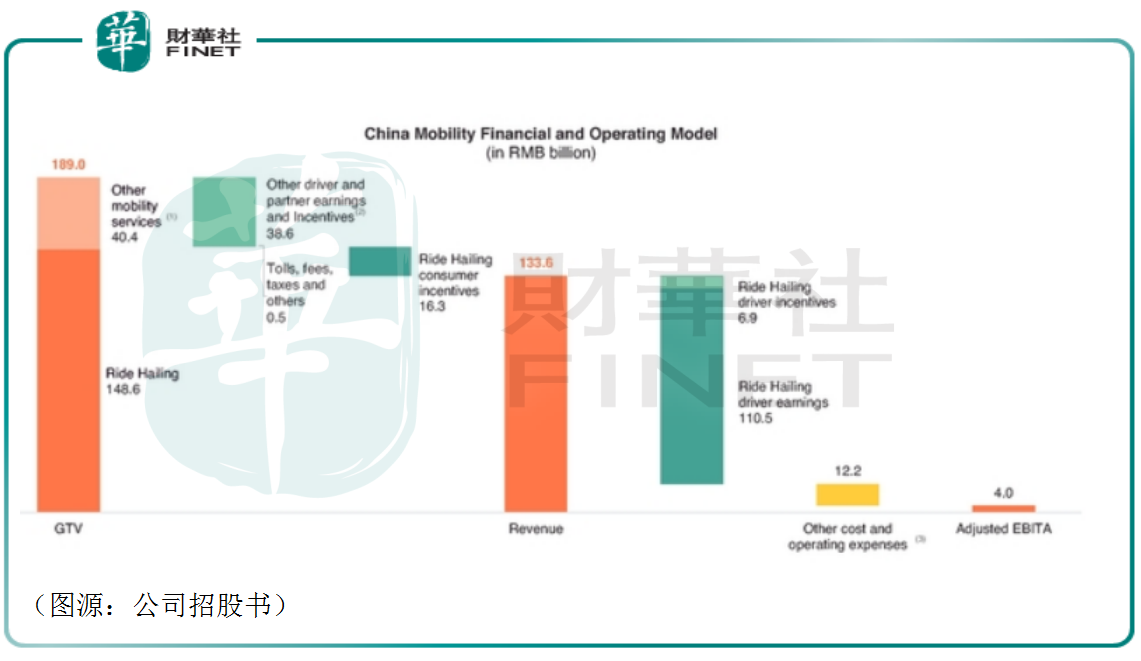

滴滴为什么赚钱那么难?或许我们可以从其出行营收支出构成明细作直观了解。滴滴中国出行分部提供的服务包括网约专车、的士网约、司机代驾及顺风车四种。除网约车外,其他三种服务计入其他出行服务分部。

2020年,平台GTV总额是1890亿元,扣减其他出行服务分部司机/合伙人收入及激励386亿元、有关税费5亿元、网约专车的顾客激励163亿元后,得到收入1336亿元。之后再扣减专车司机激励费用69亿元、专车司机收入1105亿元、其他成本及经营费用之后,最后经调整EBITA只剩下40亿元。

滴滴赚钱难,最主要的原因还是给司机(激励+收入)给得实在太多了,导致平台在中国市占率近九成,却依然不盈利。

滴滴不赚钱,它的故事都放在其他方案分部下的“自动驾驶”中。在招股书中,滴滴表示自己是自动驾驶开发领域的先行者。公司的自动驾驶技术优势建立在其规模庞大的出行平台及路况数据存储上(可惜,后者直接导致了滴滴因为数据安全被审查)。

自动驾驶是一片非常广阔的蓝海,百度、谷歌都在讲着同样的故事。但行业这么多研发者,的确只有滴滴拥有其他科技公司所无法匹配在交通数据方面的先天优势。

据公司介绍,滴滴目前有超500人团队正在研发适用于自动驾驶电动车的L4级自动驾驶技术及运行平台。

当不赚钱的出行业务带上可供无限遐想的自动驾驶,市场给予滴滴的反馈是怎样的呢?

其实就是上市第一天滴滴的高开低走,最后以略高于发行价的报价收盘。市场对于滴滴不赚钱的做到行业绝对领先仍不赚钱的出行业务可能并不感冒,滴滴的投资价值依然是集中在它讲了很久但依然很动人的自动驾驶故事上。

但在因数据安全被调查之后,滴滴的估值逻辑可能会再次生变。

到现在为止,谁也没有出面解释滴滴为什么这么匆忙就在美股上市。

路边社的消息比小说故事还精彩,个人认为,此等消息可信度无限接近于零。

有一点值得注意,滴滴被下架的一些难得的行业空窗日子里,美团打车重新上线了自己的美团打车,终于补齐了本地生活的最后一块拼图,曹操出行、T3出行等200多家二线网约车公司纷纷卡站了区域补贴。

然而根据一些媒体抽样调查,被下架的滴滴受到影响并不大。

这一方面是由于滴滴在网约车行业无可匹敌的规模优势。截至2020年底,滴滴出行平均月单量超过5.6亿单,第二的曹操出行单量只有1600万单,之后的T3出行有1500万,再之后就是百万量级的美团、首约等平台。由于有巨大的规模优势,专车司机在滴滴更容易接到单。

其次,滴滴内部在七月份也上调了对司机的补贴,留住司机。同时,平台内部有严格的根据接单量、滴滴工作时长、用户评价对司机等级进行划分。如果司机被平台检测在其他平台跑单,将会被列入黑名单。

结果是,在公司多重措施下,滴滴的市场份额其实并未出现明显变化,司机的接单量也没有出现明显变化。

其实正在接受调查的滴滴最大的风险不在于其所有APP被下架,而在于潜在涉嫌行业垄断。

早前进驻滴滴的七部委中,其中之一就是市场监管总局。滴滴2015年和快的合并,以及2016年收购Uber中国其实并没有做经营者集中申报。就目前市场占有率而言,滴滴在网约车出行领域显然已无限接近“垄断”的定义。

之前滴滴规模超然的网约车业务虽然不赚钱,但起码还可以顺带收集一下交通数据。现在公司却头顶网络数据安全和垄断两把利剑。

如果假设成立,行业市占率第一位的滴滴都不能盈利,那么之后增长受限的新滴滴凭什么可以呢?

现在的滴滴,就像众矢之的,里里外外遭到围剿。被重重包围的滴滴,应该好好反思。

作者:橘子汽水

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号