新能源汽车的崛起,成为了上游软件与电池厂商的兵家之地。软件方面,大型的互联网公司要么投资车企,要么自己亲自造车;电池方面,一个鲜明的现象是过去手机电池厂商们,为了抢占“汽车电池蛋糕”,撸起袖子,大力转型。

最经典的案例是宁德时代创始人曾毓群早期也是先做的手机电池,诺基亚、苹果都是其客户,后来新能源汽车之风刮起来的时候,迅速从小电池转型到大电池;比亚迪早期也是做得手机电池,后来又切入到汽车赛道。

在锂电池产业链上,欣旺达(300207.SZ)与宁德时代、比亚迪这些电池厂商区别之处在于, 欣旺达的主业是电池PACK(模组封装),电池PACK是电池行业中最脏最累的活,毛利率只有它的上游--电芯制造的一半不到,这就决定了其在资本市场上的表现会低于那些电芯厂商。

截至2021年7月30日,欣旺达的市值为548.44亿元,收盘价为33.72元,相对于上年同期27.09的收盘价,相比较其他新能源概念股几倍的增幅,欣旺达的表现就一般,主要是欣旺达所处的行业位置决定的,毕竟电池行业主力军依然是宁德时代、比亚迪等,头部企业吃肉,其余的就只能喝汤了。

王明旺于1967年出生在广东茂名,出身贫寒,90年代完成学业后带着几十块钱闯荡深圳。当时,国内的锂电池公司刚刚兴起,王明旺与电池结缘,在一家锂电池厂找了一份工作。

不甘于躺平的他,觉得打工没有盼头,于是拉着弟弟王威一起去创业。最初是在华强北倒卖大哥大电池,94年成立了属于自己的公司——佳利达电子加工厂,97年正式成立欣旺达。

欣旺达成立后,在王明旺和王威努力下营收逐年上升,几年后收购深圳汇创达科技的60%股份,欣旺达增加薄膜开发与销售的产业。

首战告捷,1999年拿下康佳集团的手机电池订单,提升了欣旺达的士气。

当时,兄弟二人偶然得知康佳集团准备生产自主品牌手机,便鼓起勇气主动上门寻求合作。

王明旺曾回忆道,“当时的康佳已经是上市公司了,我们还只是一家小企业,也没什么名气”,但是王明旺还是“厚着脸皮”,建议康佳试试自己的产品,成功打动了对方。

经过21天的艰苦奋战,欣旺达为康佳量身定做的电池样品终于完成。该产品不仅性能有优势,在成本上还比同类电池均值低30%,就此,欣旺达成功打入康佳供应链。

2000年,欣旺达又与飞利浦、NEC(日本电气股份有限公司)、海尔达成了合作。2003年,欣旺达销售额首次突破一亿元,并进入联想、ATL(即曾毓群创办的第一家公司)供应链。

2011年,欣旺达通过和ATL的合作,进入了苹果产业链,迎来高光时刻。当年4月,欣旺达顶着“供应苹果20%iPhone和iPod电池”的闪耀光环上市,王明旺和王威兄弟二人分别持有欣旺达28.23%和8.55%的股份。

造化弄人,2012年,苹果供应链风向突变,欣旺达被抛弃。

2012年,划时代的iPhone4登场,苹果手机销量在这一年首次突破一亿台,然而,这样的热闹和欣旺达没有什么关系,因为就在这一年,乔布斯将苹果手机电池供应商换成了德赛电池。当时欣旺达只能是望梅止渴。

更加糟糕的是,欣旺达那时刚刚为苹果扩充生产线,顿时陷入被动,造成2012年净利润却大跌13%。

西边不亮东边亮,苹果走了,但小米来了,雷军相中了高性价比的欣旺达电池,二者一拍即合。

再创业的雷军,在2011年推出了第一款手机小米1,年销量27万台,2012年已经售出400万台。

小米的起飞,也让欣旺达迅速从“苹果的阴霾”中走出。

2012年被称为“中国智能手机崛起元年”,欣旺达在国内市场开拓格外顺利,获得了华为、中兴、联想、小米、魅族、OPPO等客户。

2014年,欣旺达净利润达到1.68亿,营收到达42.79亿元,营收较前一年增长了超过90%。也是在这一年,欣旺达再次进入苹果供应链。

值得一提的是,欣旺达赚得都是辛苦钱,正如前文所言,电池Pack业务毛利率很低约为10%,比如2020年报显示,其手机数码类毛利率18.24%,智能硬件类更低,仅10%,智能硬件业务主要是做代工,包括小米的扫地机器人等,利润微薄。

整体上来看欣旺达毛利不到15%,相比之下,同行业的亿纬锂能和宁德时代毛利率均超过25%。

从产业链来看,电芯比封装赚钱;从下游来看,动力电池比消费电池赚钱,因此,无论如何,欣旺达都有转型的动力。

欣旺达对动力电池领域的布局是从2008年开始,做的是动力电池pack业务。

以电动工具和医疗设备的电池为主。

当时电动工具行业正处于锂电池替换镍镉电池过程中,市场需求高速增长。欣旺达凭借多年在消费电池模组的技术积累、BMS的研发能力,以及品牌效应,其pack产品初期便获得电动工具、医疗设备等领域中高端客户的青睐。

2014年,欣旺达决定收购东莞锂威,涉足到电芯业务,为涉足汽车动力电池做准备。那个时候,再组建队伍从零开始挑起电芯业务时间上来不及。东莞锂威成立于2011年,主业业务是锂离子电池电芯研发、制造和销售。

该收购分两次进行,2018年东莞锂威正式成为欣旺达的全资子公司。

2018年,欣旺达顺利供货吉利新能源汽车,欣旺达EVB吉利电池包产线实现批量生产,并率先为吉利汽车首款插电式混合动力汽车——帝豪PHEV提供动力电池系统。

截止到2020年底,欣旺达的汽车客户包括雷诺-日产联盟、VOLVO、吉利、易捷特、上通五菱、东风柳汽、东风乘用车、小鹏、云度等。

2019年整个年度国内动力电池装机量排名,欣旺达位于第9位。

但是,从2020年整个年度国内动力电池装机量排名来看,欣旺达却名落孙山,没有进入top15。

欣旺达为了提升自己的市占率,提高装机量,在新能源汽车动力电池加紧布局与追赶。继孚能科技之后,欣旺达近期成为了吉利汽车最新合作伙伴,双方拟成立合资公司,布局混合动力电池。

2021年7月28日,欣旺达董事会通过议案,由全资子公司欣旺达汽车电池与吉利集团、浙江吉润共同投资设立合资公司山东吉利欣旺达动力电池有限公司,产能建设包括电芯、模组及电池包产线,主要专注于配套生产混合(含 48V)动力电池包,满足浙江吉润、吉利集团及其关联方全系列 HEV 汽车动力电池产品的需求。

该合资公司吉利一方占股70%,欣旺达占股30%,董事会将由五名董事组成,其中两名董事将由浙江吉润提名、两名董事将由欣旺达提名,另外,吉利汽车集团提名一名董事。

按照规划,合资公司建成量产后,一期峰值年产能配套不低于 60 万套 HEV(含 48V)动力电池包;二期通过新增产线将峰值年产能提升至配套不低于 80 万套 HEV(含 48V)动力电池包。

近几年车企与动力电池合资建厂的案例颇多,比如最近的中航锂电与大众汽车,之前的北汽与国轩高科,长安汽车与比亚迪,吉利与孚能科技,一汽、广汽、上汽、吉利与宁德时代合资建厂等。

下游需要电池,上游需要稳定的市占率,二者自然一拍即合。

因业务相近,不少投资者经常拿欣旺达与德赛电池、亿纬锂能等同行作比较。

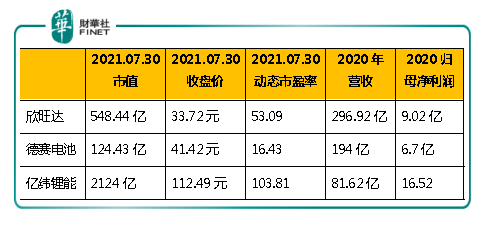

结合2021年7月30日的市值、收盘价、市盈率、上个年度的营收与净利润进行比较,如下表所示:

2020年营收中,主打汽车电池的亿纬锂能垫底,但是其净利润却最高,这也验证了前文关于“汽车电池的毛利高于消费电池”的论断,这也就造车了亿纬锂能在资本市场上得到更多的青睐,以2021年7月30的收盘价来看,亿纬锂能已经破百,相比去年同期的57.81元的收盘价,增长了近一倍,而且在向150元的股价冲刺,而欣旺达与德赛电池却依然徘徊在50元下面。

2020年,亿纬锂能的动力电池业务共实现营业收入 40.64亿元,占总营收的比例接近50%,反观欣旺达,其动力电池产品的收入却呈下降的趋势,由2018年的9.88亿元下降到了2020年的4.28亿元,三年间下降了56.68%,占总营收的比重越来越少。

在营收结构中,汽车动力电池的权重极大影响了电池厂商未来的成长空间。

作者 慧泽李

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号