华厦眼科于2020年7月31日向创业板递交了招股书申报稿,随后于2021年6月24日通过了创业板上市委员会会议审议,紧接着便是创业板的注册、登陆。

似乎这并不是偶然,因为在2020年7月31日时,二级市场给爱尔眼科(300015sz)的估价在157.86pettm、19.89psttm。

这个估价背景,笔者在眼球经济专题-《眼球经济|蓄力长牛,爱尔眼科启示录(1)》《眼球经济|蓄力长牛,爱尔眼科启示录(2)》中已做过了解析,它源于二级市场增发募资助力、经营杠杆显现、自身资金实力,实际上还需要增加一个因素,即市场风格潮流裹挟。2018年10月甚至是2016年3月以来,市场逐步从热闹高估值的创业板中走了出来,看到了传统蓝筹,乃至像爱尔眼科、贵州茅台(600519sh)这样的优质蓝筹的低估价,随后一轮浩浩荡荡的价值风潮便开始了。

所以联系到华厦眼科,倘若ipo成功,这固然可以给华厦眼科带来较大的资金用于新建或者并购眼科医院,然而不得不说投资者却要承担相应漫长的价值回归路程。

而对于像江河集团(601886sh)、光正眼科(002524sz)这类投机式进入眼科医院的企业,更不用说投资者需要承担更多的代价。

所谓既要企业拥有更多的资金用于发展,又要企业的股价能够在短时间内保持上涨,这是不可兼得的。

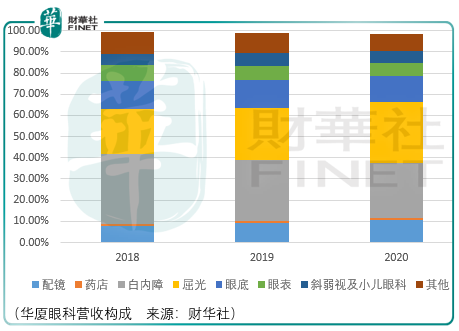

在业务构成上,华夏眼科与爱尔眼科是相同的,仅在比例上有所差异。以2020年为例,华厦眼科88.53%为眼科医疗服务,配镜视光业务占了10.7%,药店业务仅占0.77%;爱尔眼科的医疗服务占69.9%、配镜视光业务占了20.59%。

具体来看华厦眼科的几大业务。屈光业务,其为针对近视、远视、散光、老花、视力下降、视物模糊等屈光不正情形进行的治疗,治疗的方法包括全飞秒激光手术、飞秒激光、transPRK、Epi-LASIK、ICL等屈光手术。

从原理来讲,屈光不正是指平行光线进入无调节的眼球之后没有聚焦于视网膜的一种情况,目前屈光不正的主要治疗手段为屈光手术和光学视光矫正两大手段。

根据手术方式,主流的屈光不正手术治疗可以分为角膜手术和晶体植入手术,其中角膜手术可矫正视力度数范围较大,精度高且手术恢复时间短。

根据角膜手术的工艺,目前主流的角膜屈光矫正手术有3类,分别是准分子激光手术、半飞秒手术、全飞秒手术。相比角膜手术,晶体植入术具有不破坏原有人体角膜的特点,但由于目前人工晶体角膜高度以来海外厂商,价格昂贵,目前国内市场普及率不高。

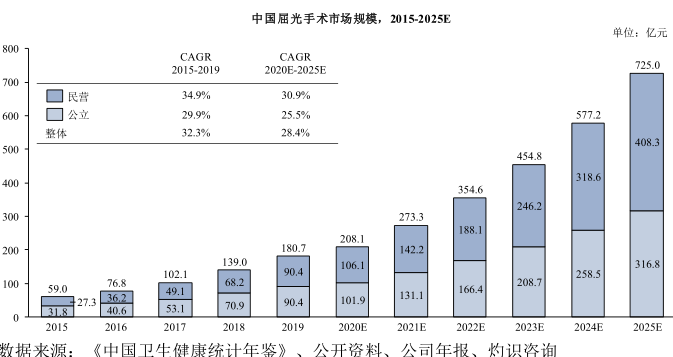

根据中国卫健委的统计数据,我国屈光手术市场规模于2015-2019年间的cagr为32.3%,其中民营医院稍高于公立医院达34.9%,公立则为29.9%。同时,2019年,民营市场规模首次与公立市场持平,对于个中民营眼科医院企业而言,这是一个重要的时间点。

白内障业务,其为针对各类白内障、无晶体眼、晶体脱落等情形进行的治疗,治疗方法包括飞秒辅助的超乳术、冷超乳术、双手微切口冷超乳术、同轴微切口超声乳化术、白内障青光眼联合手术、先天性白内障手术、外伤性白内障手术以及人工晶体植入术。

从原理来讲,白内障是指晶状体透明度降低或者颜色改变所导致的光学质量下降的退行性改变。晶状体主要由蛋白质和水组成,正常的情况下光纤穿过晶状体进入视网膜时不会发生变形,然而随着年龄的增长以及其他因素,晶状体的蛋白质发生分解并凝结,形成堆积,造成一定程度的浑浊,导致光无法达到视网膜,从而造成视力模糊甚至失明。

白内障手术切除已浑浊的晶状体,植入人工晶状体被认为是常用的有经济效益的干预方式。在手术技术层面,最早的白内障手术约有12mm的切口,而目前已经达到了1.8-2.2mm。

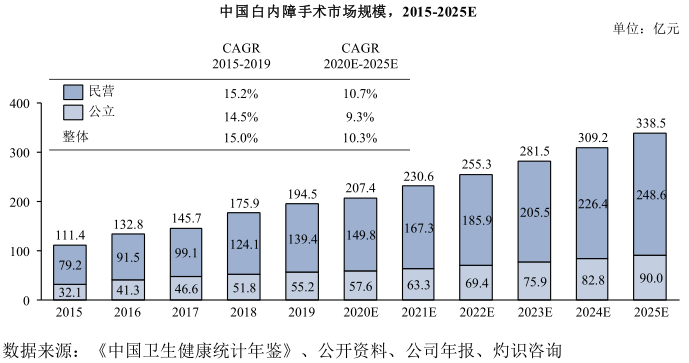

于该市场,民营医院占据了绝对的优势。根据中国卫健委的统计数据,我国白内障手术市场规模于2015-2019年间的cagr为15%,其中民营医院稍高于公立医院达15.2%,公立则为14.5%。

眼视光业务,其针对屈光不正的眼病患者提供医学验光、配镜服务。医学验光的内容包括验光的度数、眼位、调节力、双眼单视功能、辐辏集合功能,双眼调节平衡,主视眼的辨别,最后综合上述情况出具科学的验光处方,达到戴镜清洗、舒适、美观和报建的目的。

华厦眼科的配镜业务是指其进行镜架、镜片、角膜塑形镜等眼镜销售所形成的收入。

从原理来讲,视光矫正是通过镜片或非永久改变(角膜接触镜)眼屈光折射力,达到清晰成像在视网膜上的目的。作为青少年屈光不正矫正的主要方式,其主要方式有框架眼镜、普通角膜接触镜(隐形眼镜)、角膜塑形镜,其中框架眼镜由于价格因素是目前主要的矫正方式,而角膜塑形镜作为非手术可逆视力的矫正方式,逐渐受到的青少年视光矫正市场的选择,这里,欧普康视(300595sz)股价及业绩层面的巨大涨幅便是证明。

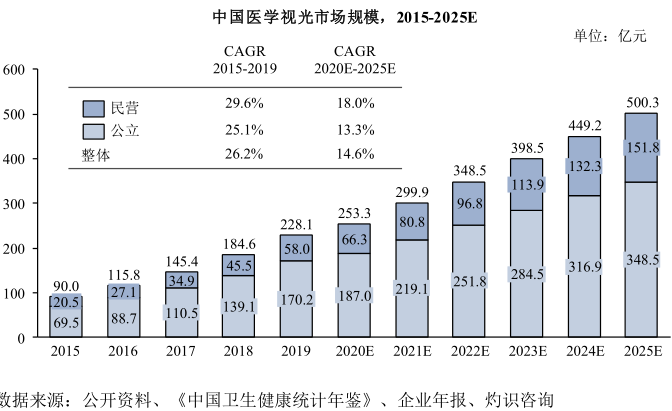

根据中国卫健委的统计数据,我国医学视光市场规模于2015-2019年间的cagr为26.2%,其中民营医院稍高于公立医院达29.6%,公立则为25.1%。在绝对规模上,2020年公立医院以170.2亿元比58亿元处于绝对领先的状态。

眼底业务,其针对眼底先天异常、视神经疾病、眼底血管疾病、黄斑部疾病、视网膜脱离、视网膜脉络膜炎病变、眼底肿瘤、眼底寄生虫的治疗,治疗方法包括23g/25g/27g微创玻璃体手术、黄斑界面疾病手术、视网膜脱离复位术、复杂视网膜脱离及各期pvr手术等。

眼底病复杂程度较高、难以治愈且视力预后大多较差,是目前最不可逆的主要病因,很多疾病目前缺乏临床上有效的治愈手段,多数治疗方式需要长期随访控制,减缓病情的发展。

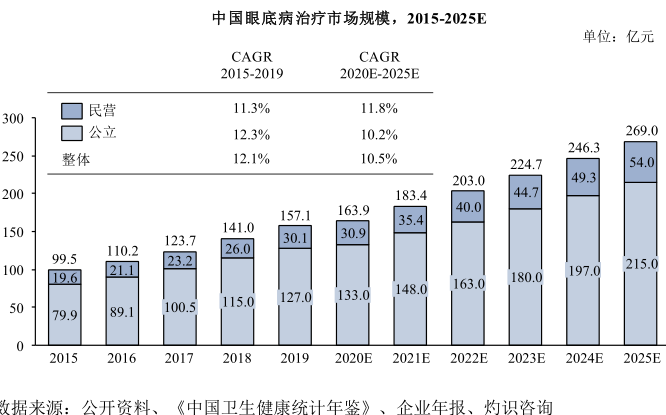

根据中国卫健委的统计数据,我国眼底病治疗市场规模于2015-2019年间的cagr为12.1%,其中公立医院稍高于民营医院达12.3%,民营则为11.1%。在绝对规模上,公立眼科医院处于绝对的领先地位。

眼表业务,其针对的是角膜和结膜的感染性炎症、干眼、过敏性角结膜炎的治疗,治疗方法包括飞秒激光角膜移植、角膜内皮移植、基质角膜移植、异体角膜移植、人工角膜移植等。

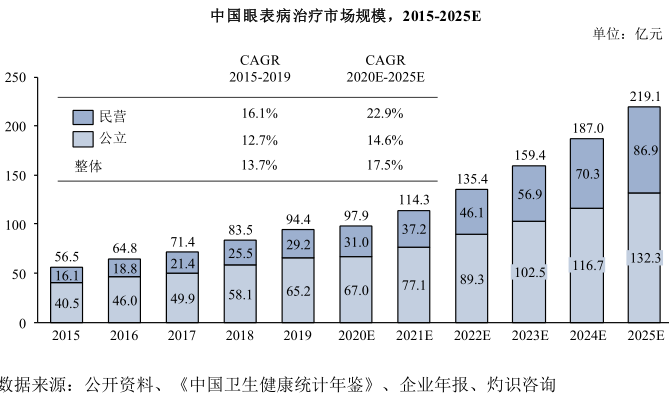

根据中国卫健委的统计数据,我国眼表病治疗市场规模于2015-2019年间的cagr为13.7%,其中民营医院稍高于公立医院达16.1%,公立则为12.7%。在绝对规模上,公立眼科医院仍处领先地位。

以上仅从业务及行业层面讨论了华夏眼科的这门生意,然而更为重要的是华厦眼科的自身发展。尽管2018-2020年间,其营收从21.46亿元增至25.14亿元,归母净利润从1.64亿元增至3.34亿元。

同时,根据华厦的预计,2021年中期的收入预期增幅空间达51.89%-54%,归母净利润预期增幅空间达252.98%-286.6%。

由于上市后其业绩增长已经计入股价,因此这里需要考虑的重点是华夏眼科的经营质量是否匹配上了这样的亮眼增长?这里面有几个比较的维度:

其一,毛利率水平。

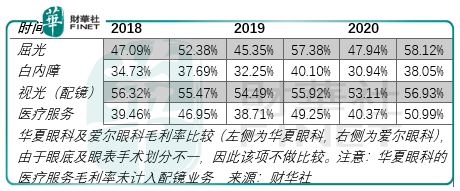

实际上,即便不考虑经营杠杆的因素,拿华厦眼科18-20年的表现与爱尔13-15年的表现作比较,前者屈光、白内障、视光业务的毛利率依然低于爱尔。因此可以认为,在核心业务上,爱尔较于华厦具有定价优势。

其二,单店业务增量。

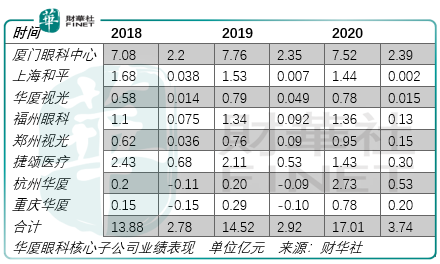

Roe的比较已经涵盖在毛利率的比较之中这里就不再单独讨论了。透过上述数据可以看到,华厦眼科的核心眼科医院厦门眼科中心、华厦视光、福州眼科、上海和平、捷颂医疗近年来的表现相当疲弱,尤其是上海和平和捷颂医疗,营收还出现了持续下滑。

而另一方面匪夷所思的是,杭州华厦和重庆华厦在2020年的业绩出现了爆炸式的增长,对于这一部分增长,资产负债表中既没有看到商誉的增加,也没有固定资产及无形资产的增加,那么这一部分暴涨的收入是从哪里来的呢?

因此,无论在毛利率表现上,还是单店增量上,华厦旗下医院的经营质量前景不容乐观,即便未来由于ipo募资可以投入天津华厦眼科医院以及随后2年内新增的200家直营视光网点,都只能提供华厦眼科短暂的业绩动能,而无法在长期估值底线上提供有力支撑。

By周治玮

1998-2024深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号