贝佐斯于1995年在车库创立网络书店时,大概想不到26年后亚马逊(AMZN.US)会成为年收接近4000亿美元的超级电商,而与他携手创业的妻子会变成前妻,并分走了他一半的身家成为全球最富有女性。

1998年,谢尔盖和拉里在美国斯坦福大学学生宿舍开发谷歌(GOOG.US)在线搜索引擎时,应该不会想到二十多年后,他们所开发的搜索引擎会拥有上万亿市值和数百亿年收益,触发了全球多国的反垄断抨击。

2004年,哈佛大学学生扎克伯格用一个星期建立起Facebook(FB.US),初衷或许是为了将原来的美女颜值评分网站Facemash进行下去,却没想到成了让全球34.5亿用户流连忘返的社交网络。

当今市值最大的互联网企业,在最开始的时候,也仅仅是创业者的一个私心或是梦想,不曾想却成了全球最赚钱的企业。

阿里巴巴(09988.HK)土得掉渣的广告在长途大巴不厌其烦地反复播报、腾讯(00700.HK)在深圳华强北顶着寒酸的小块广告牌刷存在感时,不可能预知到二十年后它们会成为全球最大的广告主/广告平台之一和最有价值的企业。

人们都觉得京东(09618.HK)的物流基建最终会毁了它的电商平台,然而十年后却成就了它的独特优势,正如美团(03690.HK)的巨额补贴让投资者深感不安,但最终让它实现扭亏为盈一样,与它们相似的初创企业成千上万,最终却只有寥寥几家幸存到最后,而成为市场领导者。

中外互联网巨头们都经历了从丑小鸭到独角兽、再到行业恐龙的艰险进化历程,它们到底做对了什么而能赢到最后?

创立于2004年7月的Facebook,2012年5月在纳斯达克IPO时的招股价仅为每股38美元,如今已达336.75美元,市值接近一万亿美元。

但从它的财务报表可以看出,上市至今逾九年,其收入模式并没有大的变化,社交媒体上的广告依然是主要收入来源。

不过经历了这些年的发展,Facebook将行内具有竞争实力或是能与其有较好业务协同的社交平台都囊括旗下,这包括2012年发布的桌面窗口聊天客户端Messenger、2012年以7.15亿美元收购的图片分享网站Instagram,以及2014年以190亿美元收购的手机即时通讯应用WhatsApp,这些社交工具连同社交网站Facebook一起统称Facebook系。

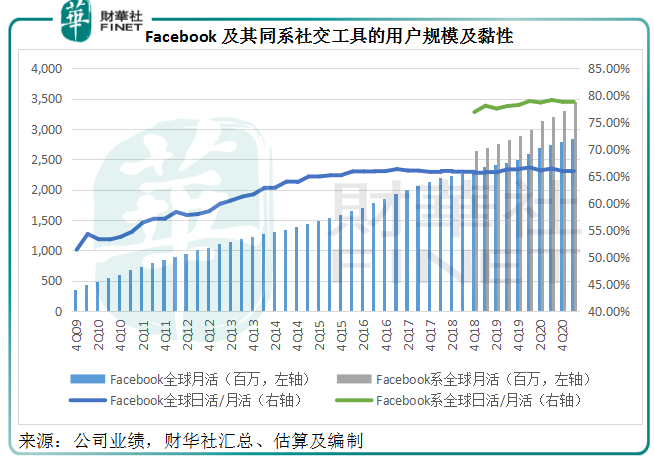

2021年3月,Facebook的日均活跃用户量为18.8亿,月均活跃用户为28.5亿;Facebook系的日活则达到27.2亿,月活为34.5亿。

从下图可见,Facebook以及包括全球最顶尖社交工具在内的Facebook系,用户规模一直保持正数增长,而且用日活/月活得到的比率显示,Facebook及其同系社交工具的用户黏性极高。

Facebook的日活/月活比率持续攀升,到2021年3月达到65.96%;Facebook系的比率一直保持在75%以上,于2021年3月达到78.84%。这一比率反映一大半的月均活跃用户每日都上线。

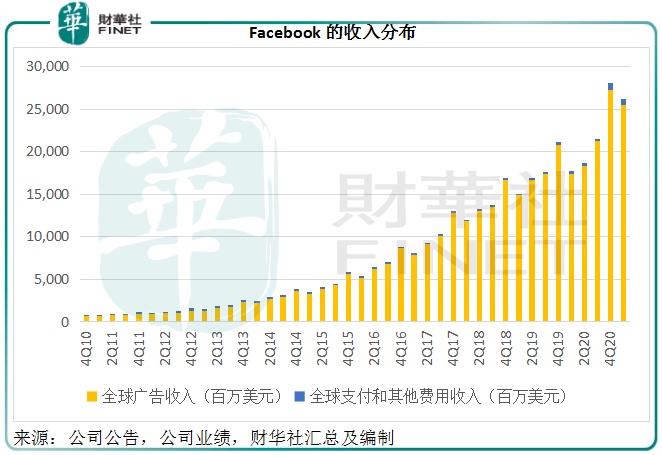

如此庞大的用户规模和极高的用户黏性,对于现代互联网企业来说无疑是“石油”“黄金”,带来源源不断的变现方式,Facebook则将它转化为广告收入,广告占了该公司总收入的95%以上,其余则为支付和费用收入,见下图。

庞大的用户基础,让Facebook能够通过品牌、产品甚至个人在社交网站Facebook、Instagram、Messenger和第三方关联网站或手机应用展示的广告来获得收入。此外,该公司还通过向消费者发送硬件产品,以及向使用其支付基建设施的开发者收取费用等赚取其他收入。但这部分收入的占比相对较小。

Facebook的成本主要为数据中心、技术基建等的折旧、员工薪金福利、宽带成本以及流量获取成本。笔者留意到,这些运营成本极低,所以Facebook的毛利率很高,2010年至2020年,其毛利率介于75%至87%之间。

而其最大的支出为研发开支,占收入的比重在这十年间介于7.3%至27.5%之间,2020年的比重达到21.46%,一年的规模就达到184.47亿美元,相当于中国黄金(600916.CN)市值的4倍以上。

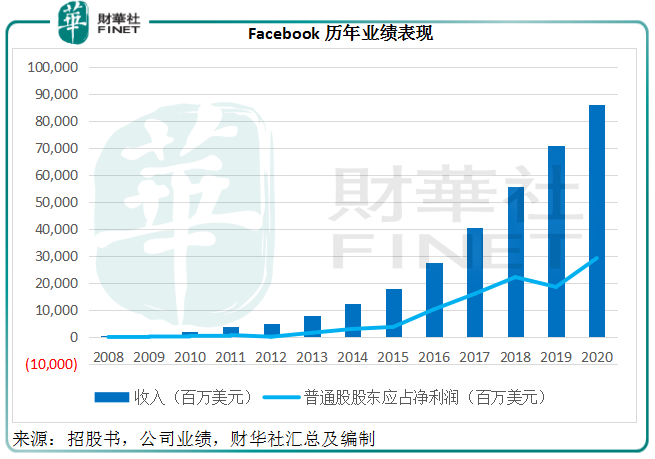

见下图,Facebook上市以来的财务纪录显示,除了2008年产生亏损外,该公司年年赢利。上述开支的绝对值虽然大,但随着用户规模的扩大,其收入足以覆盖这些支出。

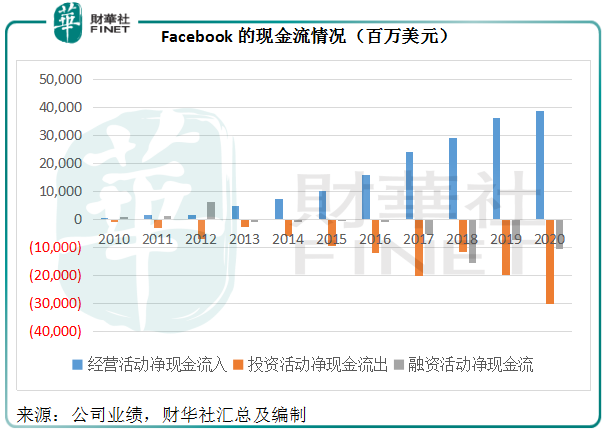

从下图可见,Facebook历年经营活动净现金流入规模随收入持续扩大,健康的流动性为其业务的扩张提供了支持。

总括而言,Facebook依靠社交媒体的优势,积聚了庞大的用户,使得平台广告为其带来源源不断的收入。

但从该公司庞大的研发开支、巨额收购同行可见,尽管在社交媒体领域已手执牛耳,Facebook不敢松懈,重金投入巩固自己的地位,而这说到底是它对广告商的议价力,这也是腾讯(00700.HK)和字节跳动等新晋社交媒体会引发其忧虑的原因。

在上市时的创始人信函中,谷歌就特别强调:“谷歌不是、也不会成为墨守成规的公司”。

从最初的搜索引擎专业户,收购YouTube和安卓及推出Chrome,到现在投资人工智能(AI)、量子计算,谷歌自我调侃喜欢“折腾”。

目前,谷歌主要通过提供关联的、具成本效益的线上广告,为用户提供平台、协作工具和服务的云端解决方案,以及销售其他产品和服务,例如应用和应用内购买、数字内容以及会员服务和硬件等产生收入。

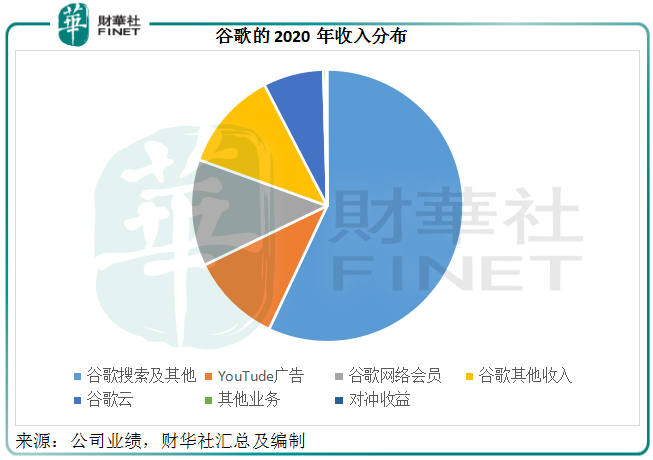

2020年,包括搜索业务、YouTude广告和谷歌网络会员在内的谷歌服务占了总收入的92.39%,其中谷歌搜索及相关业务占了总收入的57%。

近年,谷歌也大力发展云计算业务,包括云平台(Google Cloud Platform)和谷歌工作空间(Google Workspace),这部分收入主要来自云计算平台和工作空间协作工具的费用。

其他业务主要为孵化业务,涵盖从研发到商业化初期等各个时期。

但谷歌云和孵化资产的“其他业务”均处于投入阶段,仍产生亏损。谷歌服务的利润抵消了它们的亏损。

多年来利用搜索引擎建立的护城河,在谷歌的“折腾”下,依然保持竞争力,持续为新兴业务的开发“泵水”。

值得注意的是,谷歌的投资很大部分是收购工程师团队、牌照等无形资产,以提升其专业水平。例如,谷歌于2018年收购HTC的工程师团队和知识产权,或旨在提升其安卓手机的技术优势。

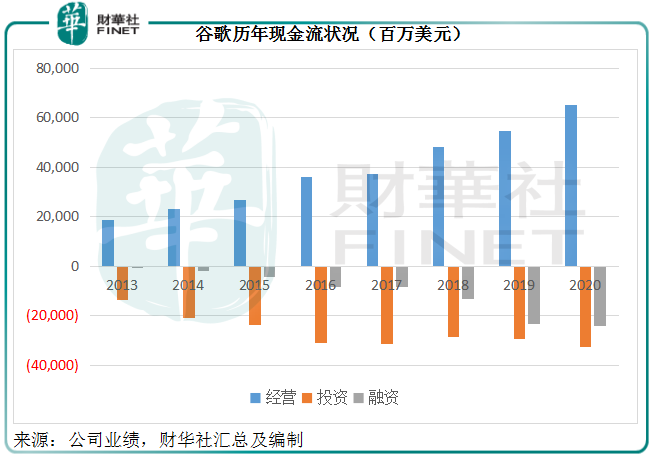

见下图,谷歌一直保持强健的经营净现金流入,而且稳定保持投资支出,意味着其优势产业持续产生理想的现金流,来为它的“折腾”泵水。与此同时,谷歌的研发并没有落下,2020年的研发开支占收入比率为15.11%,规模达275.73亿美元,比Facebook还高出90亿美元。

谷歌开发出全世界最先进的搜索引擎并从中发掘出利用搜索技术让收入喷涌的变现方式。源源不断的经营现金流,让谷歌能够经得起“折腾”,参与全球最先进的互联网技术开发,以便在日新月异的新技术发展中保持前列。

卖书不赚钱,亚马逊却硬是从一卖书的,发展成为万亿巨头。

创始人贝佐斯从一开始就明确表示亚马逊在很长一段时间不会赢利,也不追求赢利,然而过了收入与成本的临界值,想不盈利都难。

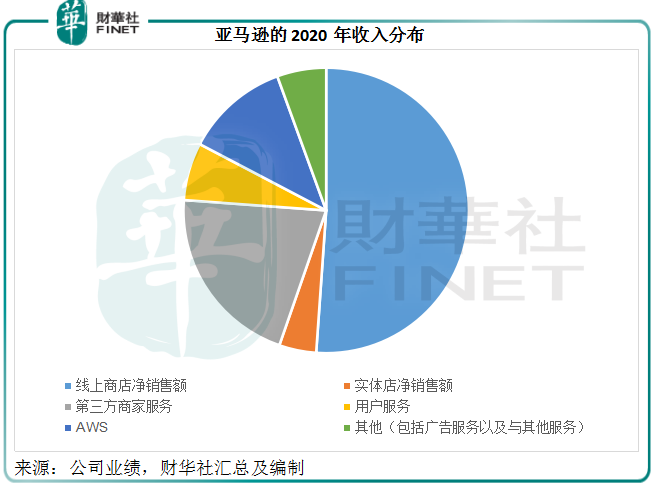

亚马逊的收入主要来自线上商店、实体店、第三方商家服务、会员服务、云计算以及广告和其他服务的“其他业务”,其中线上商店是最主要的收入来源,2020年该项收入的占比达到了51.1%。

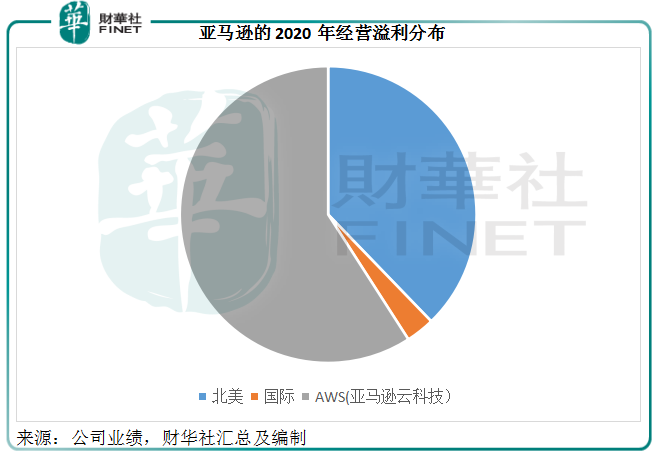

但是,云计算才是亚马逊最重要的利润来源。2020年,AWS(亚马逊云科技)贡献收入453.7亿美元,同比增长29.53%,占总收入的11.75%;分部经营溢利却按年增长47.06%,至135.31亿美元,占合计经营溢利的59.09%。

纵观亚马逊1995年至今的财务数据,账面有盈余的年份其实不少,2003年至2011年、2013年以及2015年至2020年均产生纯利,26组的数据中有16组为正数,比例达到61.54%。但值得注意的是,2015年起,随着云科技业务不断壮大且经营溢利超越北美业务,亚马逊的盈利增长势头开始平稳保持,云科技业务成为其利润的中流砥柱。

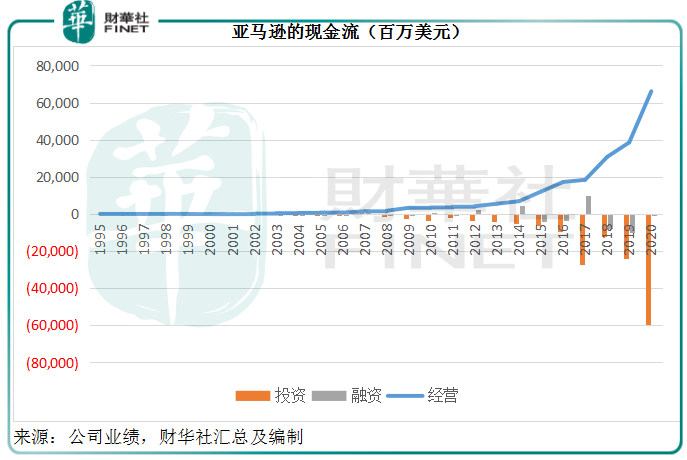

贝佐斯多次强调现金流的重要性,而事实上也正是线上业务持续不断的现金流入,让它的云科技业务开发以及其他外延业务的扩张成为可能。

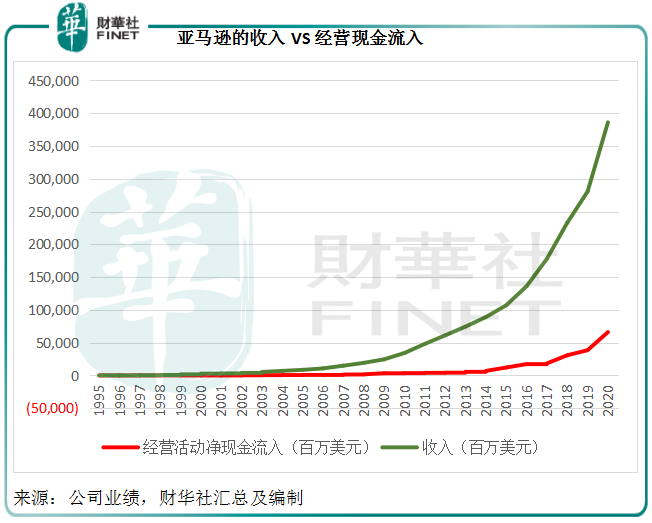

见下图,2002年以来,亚马逊的经营净现金流一直保持正数,到近几年,随着贝佐斯所描述的“飞轮效应”(指为了使静止的飞轮转动起来,一开始你要使出大力气,反复不断地推,最后飞轮会在你的努力下越转越快)生效,其收入增长呈几何级增长,现金流的增长也愈发明显。

同样,亚马逊的研发投入惊人。2020年,该公司的技术及内容开支达到427.4亿美元,几乎是Facebook和谷歌研发投入的总和(大约460.2亿美元),占其总收入的11.07%。

可见,亚马逊的过人之处就是利用线上电商累积的大量现金,大力研发其服务对象的其他服务,钻研云科技业务,熬过了推动“飞轮”的磨砺而实现高速发展。

Facebook、谷歌和亚马逊,在成为华尔街市值最高的三家科技公司之前,都曾经是不知名的丑小鸭,而它们的轨迹都有一个共同之处:即使业绩亏损,仍能保持可持续、且在不断增长的经营现金流入,这为它们的发展提供了最坚实的支持。

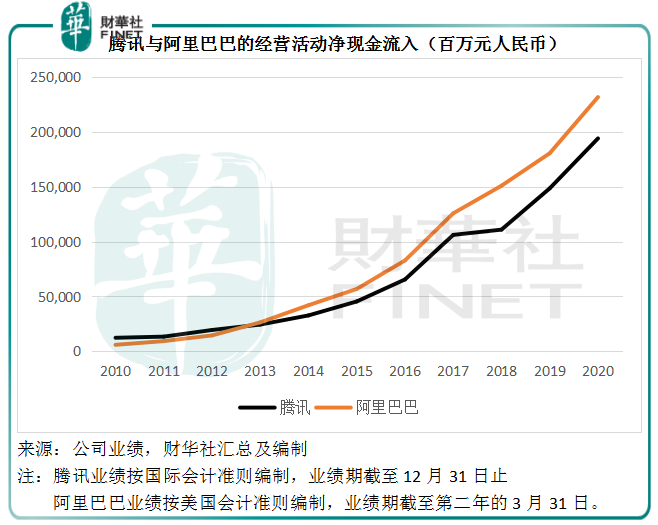

不仅海外已经验证成功的互联网巨头如此,中国的互联网巨头也显示出同样的轨迹。腾讯和阿里巴巴近十年的经营活动净现金流入均保持强劲增长。见下图,它们的经营净现金流入呈倾斜向上的曲线。

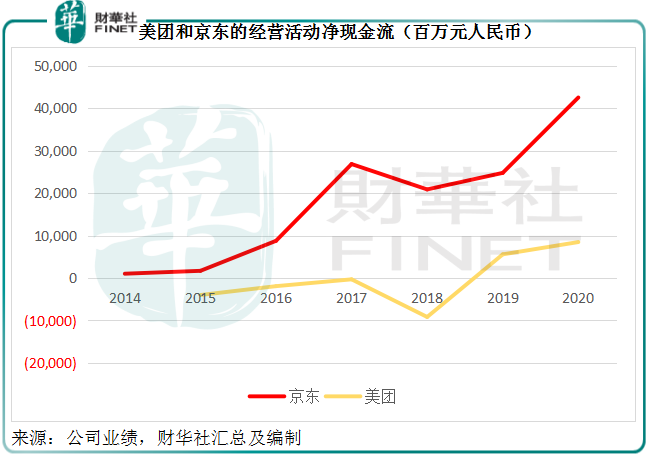

这两大巨头出资出力培养的第二梯队互联网企业最近也崭露头角,在自己的细分领域渐渐撑起一片天,并在近年扭亏为盈。笔者留意到,在这些独角兽的变身过程中,它们的经营活动净现金流已有先兆。

例如京东和美团,前者2014年以来一直保持经营净现金流,后者则在2019年起实现净现金流入,反映经营活动所产生的现金流入能完全覆盖现金支出,并有盈余为投资和发展供血,最终两家企业均在2019年扭亏为盈。

所以,可持续的经营现金流入是独角兽扭亏为盈的关键。

如何形成可持续的经营现金流?

借鉴海外互联网企业的经验:找准自己的定位,发掘出有效的变现能力。例如Facebook利用社交媒体所形成的庞大用户优势,坚持发展广告业务;谷歌凭借搜索服务以及由此打磨的技术优势,赚取软硬件服务收入,并寻找其他拓展机会;亚马逊则利用线上电商积累的现金流,打造云科技实力,将服务范围大幅扩阔。

互联网企业与传统工业企业所不同的是规模经济的效益更佳,因为它能够通过科技的赋能令产值倍增,同时互联网企业的固定支出一般为带宽、数据中心等成本,收入量化之后,这些成本的比重会不断下降,从而让它们的盈利能力得到优化。这也是它们只要找准有利的变现模式,规模化发展之后能够实现盈利的原因。

那么,中国的互联网企业是如何建立起自己的可持续经营现金流产生模式?能为未来的独角兽蜕变带来哪些启示?在接下来的专题报道,我们将深入探讨腾讯、阿里、京东和美团的变现模式、优势和劣势,以及投资启示。

毛婷

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号