今年2月22日,“猪茅”牧原股份(02714.SZ)股价一度站上131元,创公司历史新高。然而之后牧原股价便开始近三个月的回调。

在5月1日的调研活动纪要中,牧原股份表示:

虽然近年非洲猪瘟对于行业产能带来了较大影响,但目前全国生猪产能已逐步恢复;根据农业农村部的数据,2020 年底全国生猪产能已恢复至常年水平的 90%以上。

生猪产能的恢复将带来生猪价格的回落,虽然未来价格可能有季节性反弹,但生猪价格总体呈下降趋势,预计生猪行业在 2022 年或 2023 年将到达底部。

从自身来看,公司需要完善人才管理和资金储备,做好迎接行业冬天来临的准备。

过完两天周末回来,“猪茅”牧原股份股应公司悲观预期开盘即告大跌,盘中一度触及跌停, 至收盘股价跌幅略收窄至8.58%,报90.44元,较三个月前的公司历史新高跌去31%。

根据搜猪网数据,截至5月21日,全国瘦肉型生猪出栏均价已跌破18元/公斤,与今年1月初的阶段性高点36.7元/公斤相比,下跌超18元/公斤。肉价已出现“腰斩”。部分地区猪肉价格更是跌破每公斤15元,创近19个月新低。

猪肉终于不再矜贵了,百姓也可以大快朵颐一番。但对于以养猪为生的猪企来说,肉价下跌,可并不是好消息。

作为行业龙头,“猪茅”牧原股份首当其冲。

对于24日公司股价大跌,牧原股份负责人回应,股价走势是市场行为,目前公司经营并未发生特殊变化。但负责人同时表示,近期不断下行的猪价的确令行业整体承压。

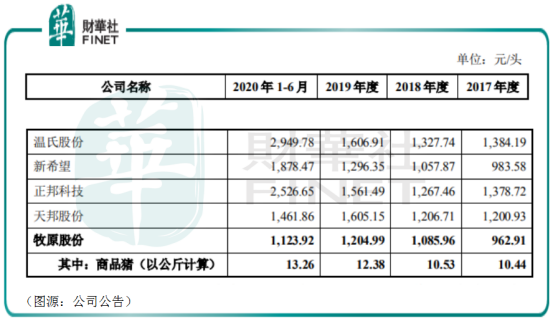

跌穿20元/公斤的猪肉对行业公司会造成怎样的压力呢?对此,我们不妨参考牧原股份今年3月16日答复深交所问询函中所给出的同行业公司之间的生猪生产成本。

根据公告给出行业公司自有仔猪育肥出栏的单位成本统计看,2020年新希望自有仔猪育肥出栏的单位成本在13-14元之间,正邦科技自有仔猪育肥出栏单位成本在15.3元/公斤,而牧原股份的商品猪出栏单位成本为13.26元/公斤。

表面看上去,牧原股份与同行其他公司自有仔猪育肥出栏单位成本相差不远。但整体而言,行业中其实只有牧原股份仔猪完全自产,而其他公司均有相当部分仔猪来自外购然后培育出售。根据新希望和正邦科技各自投资者关系活动记录表,两公司2020年内对外采购仔猪育肥出栏占比分别约为50%及54%。

相比自有仔猪,外购仔猪育肥出栏的单位成本要高得多。去年,新希望及正邦科技外购仔猪育肥出栏分别为20元-25元及23元/公斤。远高于其自有仔猪育肥的出栏成本。

因此,综合而言,完全自产自销的牧原股份去年商品猪出栏单位成本其实是行业最低(见下图行业公司生猪单位生产成本)。横向对比去年上半年期间同行业其他公司的生猪单位生产成本,只有天邦股份与牧原股份相仿,其余公司成本均与之相距较远。

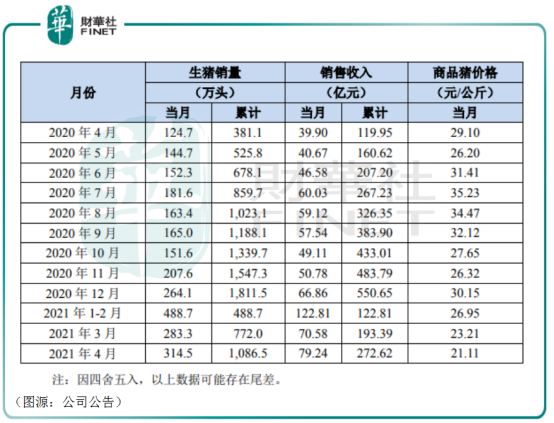

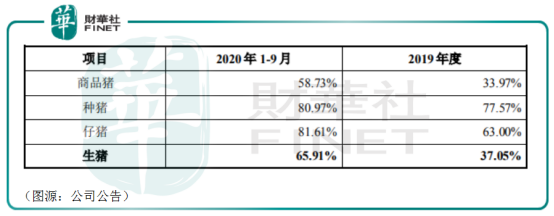

在此基础上,去年牧原股份商品猪的价格平均在30元以上,个别月份(如7、8月)商品猪的销售价格甚至在34元以上。若按年度13.26元/公斤单位成本计算,该两个月的毛利率均超过64%。

但进入2021年之后,牧原股份商品猪单位售价先是跌穿30元,5月份甚至可能会跌穿20元,即便按13元的单位成本价计算,毛利率还不足35%。对于牧原股份而言,毛利伤害极大。

成本控制最好的牧原股份尚且如此,其他猪企情况更加不容乐观。

根据一位大型猪企生猪分析师估算,今年第一季牧原股份商品猪出栏单位成本大约是16元/公斤,如果按18元/公斤的价格出售的话,一头猪按120公斤计算,毛利只有240元,对应毛利率11%。其他如温氏股份、新希望、正邦科技等公司预估商品猪出栏单位成本均超20元,若商品猪售价跌破20元,公司将出现亏损。

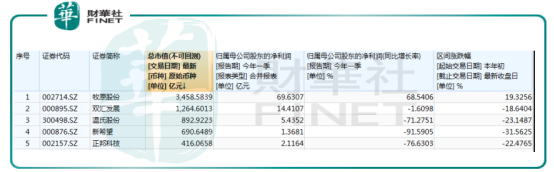

事实上在今年第一季,除了牧原股份之外,生猪养殖企业净利润普遍出现下滑。按目前肉价持续下跌的趋势,行业相当部分猪企可能会在第二季录得经营亏损。

根据5月21日公司交流纪要透露,牧原股份最新商品猪养殖完全成本仍为“16多一点,比第一季下降”。较之2020年,该成本有所上升,其中原材料上升了2.1元,另外是受到成活率影响。

牧原股份表示,其今年的目标是在年底将成本降到14元以下,主要手段便是提高成活率,“如果成活率能到89-90%,成本就能控制至比14.2-14.5更低”。但目前,即便好的大区,成活率亦只有85-87%。

一边是肉价腰斩跌穿20元,另一边则是成本价仍在16元以上徘徊,今年留给牧原的利润空间,真的不多了。

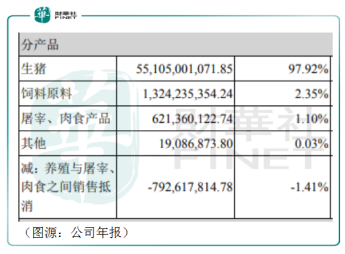

2020年,牧原股份共销售生猪1811.5万头,其中商品猪1152.4万头(其中向全资子公司牧原肉 食品有限公司销售23.9万头),仔猪594.8万头,种猪64.3万头。公司年内实现营业收入562.77亿元,同比增长178.31%;净利润303.75亿元,同比增长379.37%。

按产品划分,全年生猪销售收入占了牧原股份总收入的98%。因此,要判断牧原今年的业绩是否能维持增长, 可以从生猪销售入手估算。

根据公司此前披露,其生猪不同类型销售中,商品猪的毛利率为59%,种猪为81%,仔猪为82%。显然仔猪销售占比越高,牧原股份的整体毛利率便越高。

然而,仔猪是中间品,由购买仔猪的养殖户/企业自行育肥并最终出售,所以其销售情况主要受到下游商品猪的价格影响。当商品猪价格预期不稳定,仔猪的购买意愿便相应降低。

去年第四季,牧原股份仅出售仔猪49万头,较前三季度大幅下滑。今年猪肉价格继续下滑,牧原股份的仔猪销售及毛利率将非常大概率不如去年理想。事实上,牧原股份已表示,今年第一季之后,其出栏结构中预计将有75%以上为商品猪,到年底商品猪销售比例将会持续提升。

在商品猪价格下行而毛利率较高的仔猪销售计划减少的情况下,牧原股份今年要维持利润增长,只能走商品猪的出栏“量”。

去年牧原股份生猪出栏量一共是1152.4万头,今年公司的目标则是3600-4500万头。按公司最新交流纪要透露情况,3600万只是“比较差的情况下的底线”。6月份之后有4个月仔猪旺季,期间大概会出售900万之内的仔猪。

至于商品猪的价格,公司预计是下半年价格可能存在季节性反弹,但总体生猪价格仍呈现下降趋势,并在2022年或2023年将到达底部(明年全年均价在20元以下)。

行内人士则表示,今年6月份之后,生猪价格将出现季节性反弹,价格有望涨至28元/公斤。四季度也是传统消费旺季,猪价不太可能跌穿22元/公斤。

按此保守推算,今年商品猪平均单位售价在24元,成本取15元,按全年总计出栏量4000万头(商品猪占75%,标准120公斤)计算,该部分将产生毛利324亿元。仔猪出栏量按700万头,毛利率取65%,单价1500元/头(即2020年及2019年单价平均值)计算,该部分产生毛利68.2亿元。两者合计产生毛利不足400亿元(种猪销售规模较小,此处未计算)。

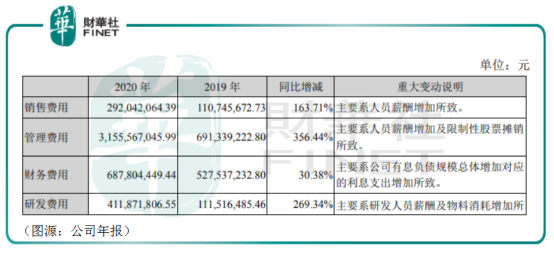

去年牧原股份产生销售费用、管理费用、财务费用及研发费用合计为45.46亿元。随着公司经营规模扩张,该部分经营费用今年很可能会再出现大幅上升。以粗估毛利扣减该经营费用的话,牧原股份今年净利润相对去年(2020年净利润303.75亿元)增长空间恐怕有限。

综上,由于商品猪的毛利大幅收窄,牧原股份即便今年出栏量可以出现大幅增加,但整体而言其产生的利润可能难以大幅超过去年。

从公司表态看,牧原股份今年目标主要是将商品猪成本降低到14元以下,完善人才管理和资金储备(即成本控制+现金管理),做好迎接行业冬天来临,但并未提出具体的盈利目标。

投资者对此,亦应做好一定的心理准备。

将目光放长远看,牧原股份多次强调自己已有合计计接近1亿头产能的土地储备,该已有、在建一共一亿头生猪出栏量的产能一定会完成。

截至今年第一季末,牧原股份养殖建成产能已超6000万头。当前外界预计,公司有可能在2024年达到1亿头出栏量。

届时,牧原股份应该经度过其预期在2022年或2023年将会出现的行业底部,迎来新一轮的出栏量+生猪出栏价格齐升。

但在此之前,随着商品猪的价格不断下探,牧原股份净利润或将持续承压。在利润增长有限的情况下,“猪茅”牧原股份股价同样会持续受到压力。

对于现在的牧原股份来说,也许广积粮,高筑墙,才是日后继续称王的唯一法子。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号