2020年10月27日,来自安徽的中小房企三巽控股在港交所第三度递表。今年4月27日,招股申请六个月期间届满失效。三日之后,4月30日三巽控股带着更新的招股书又再向港交所第四度递表。其上市执着令人动容。

三巽控股首次递表的时间是2019年10月27日。一年半以来,公司陷入“递表——失效——递表”的无限循环中。就三巽控股去年底第三次递交的招股书,本社曾在文章《【透视】三巽控股:三叩港交所大门,恐仍难入?》中谈及三巽控股上市基本面潜在的问题。

如今六个月过去,三巽控股最新的招股申请又“补”了哪些作业呢?

此前的一份招股书,三巽控股的经营数据最新只更新到2020年5月31日。而最新的招股书则补齐了2020年全年的经营业绩(外加2021年截至2月28日前两个月业绩)。两份招股书一对比,就可以看出三巽控股这九个月内为了能在港交所上市是有多努力地补上自己的不足。

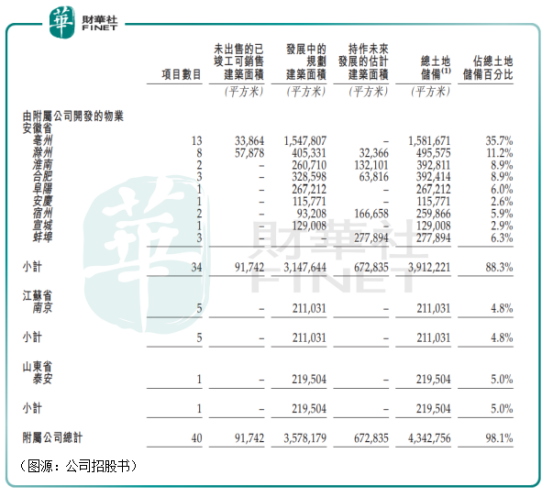

在本社此前文章中,曾提到三巽控股的项目过分集中于安徽除合肥外的三四线城市,可能会限制公司未来的成长空间。截至2020年5月31日,三巽控股在安徽有34个项目,江苏5个,山东1个。大体来说,三巽控股只是布局了安徽,至于更大的华东市场,只是在局部市场(南京)插了旗。

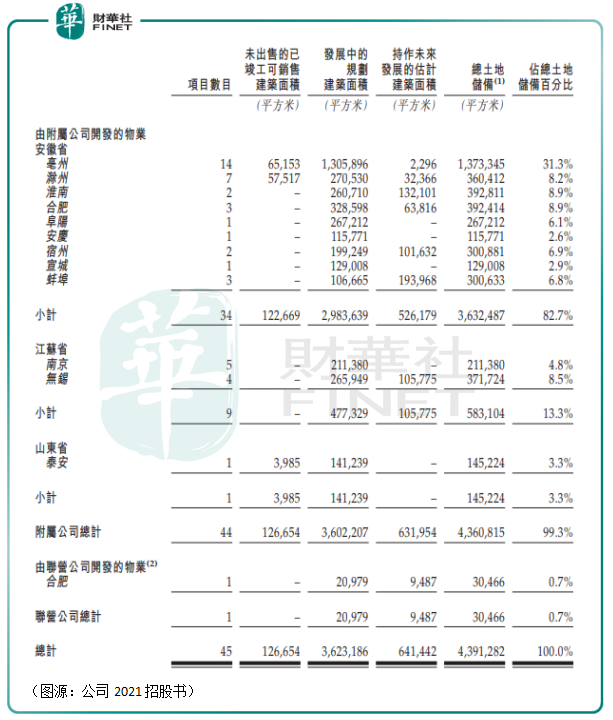

而在九个月之后的2021年2月28日,三巽控股新增了五个项目,四个位于江苏无锡,一个联营公司项目位于合肥,安徽省内亳州新增一个项目,滁州则减少一个项目,互相抵消。这样一来,三巽控股在江苏就合计有九个项目。公司给自己定位“总部位于上海、植根安徽省、布局长三角地区”可算有了根据。

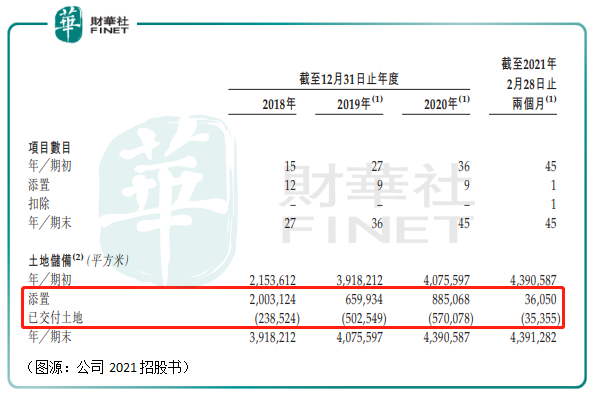

值得一提的是,去年截至5月 31日,三巽控股并有增加任何项目。但在下半年开始,公司开始疯狂“补作业”模式,在7个月期间添置了九个项目,数量与2019年持平,土储面积新增88.5万平方米,高于2019年的66万平方米。

为了证明自己的“成长性”,三巽控股算是铆足了劲儿。

值得一提的是,在2020年三巽控股交付土地面积为57万平米,高于2019年的50.3万平米,为近三年来的最高值。三巽控股去年在上半年经营节奏被疫情打乱的情况下,下半年开始仍然拿地、交地两不误,“努力”程度值得肯定。

但在交地之后,三巽控股却还是不得不面对毛利率下滑的问题。

在2020年融创中国业绩会上,孙宏斌曾说:

“我是支持调控的,不调控的话这个行业没办法干了,不调控的话房价和地价都要上天了。不调控的话,对开发商来说地价比房价涨得快,赚不了钱。老百姓也买不起,不调控对谁都没好处。”

孙总言下之意,房地产行业当前面临的问题是面粉太贵了,公司赚钱难了。这个问题不止融创中国等头部公司,像三巽控股这样的腰部地区性中小房企同样难幸免。

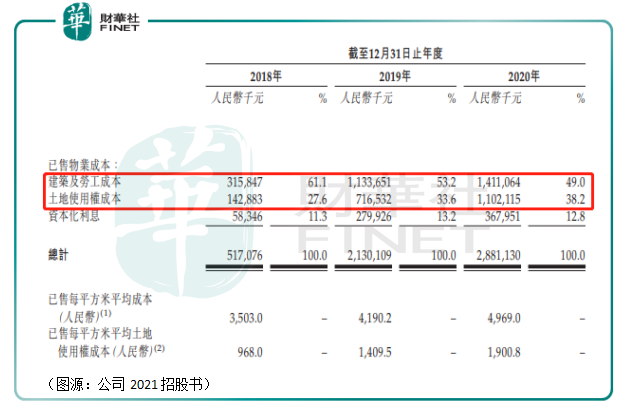

2018年至2020年,三巽控股已售物业成本中建筑及劳务成本占比从61%下降至49%,但同期土地使用权成本却从27.6%增长至38.2%;每平方米平均土地使用权成本从968元增至1900元——“面粉”的确是越来越贵了。

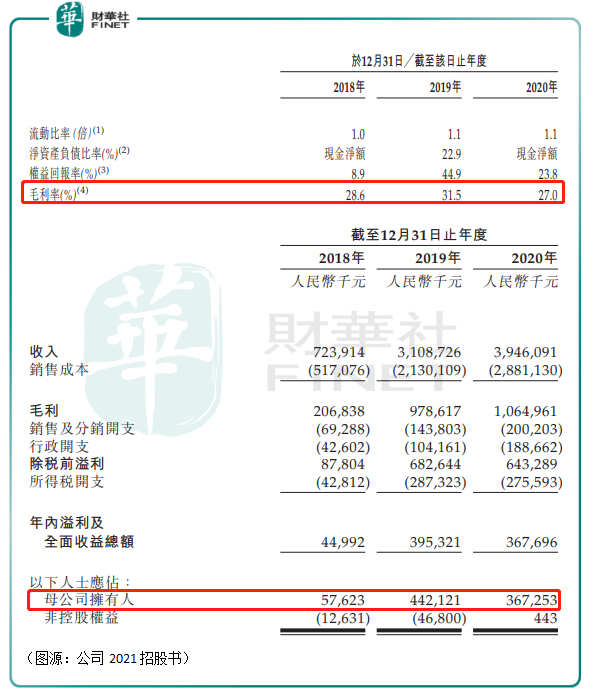

公司在过往三个年间的毛利率分别为28.6%、31.5%及27%,整体而言呈下滑趋势。同期内,公司销售及营销开支及一般行政开支随着经营规模扩大同步增加,导致最终归母净利润分别为5762.3万元、4.42亿元及3.67亿元。三巽控股陷入了增收不增利的怪圈中。

在地价越来越贵的情况下,三巽控股的毛利率将难免收窄,此时要增厚利润的方法只有在当前的基础上,再扩大经营规模——但房地产的三道红线,很可能令三巽控股2020年下半年疯狂补作业的努力化为乌有。

去年,房地产行业盛传人民银行计划通过采用一项评估房地产开发商债务负担的新拟定标准,以控制中国房地产开发商有息债务规模,即“三道红线”:

i资产负债率(按负债总额减合约负债除以资产总值减合约负债计算)不得高于70%;

ii净资产负债比率(按总计息负债减现金及银行结余除以权益总额计算)不得高于100%;及

iii现金短债比(按现金及银行结余除以短期计息负债计算)不得低于1.0。

拟定标准还规定,对于三道红线的房地产开发商,计息负债规模的年增速不得超过15%;对于仅遵守上述三道红线中的两道的房地产开发商,计息负债规模的年增速不得超过10%;而对于仅遵守上述三道红线中的一道的房地产开发商,计息负债规模的年增速不得超过5%。

在上一版的招股书中,截至2020年5月31日,三巽控股资产负债率为84%,净资产比率为24%,现金短债比为2.2。公司脚踩了一道红线。按照拟定标准规定的话,计息负债规模增速将被限制在10%之内。

经过了2020年下半年一番努力之后,三巽控股在2020年12月31日的备考资产负债率进一步降至79.3%;资产负债比率为现金净额状况;现金短债比为2.1,依然脚踩一道红线,计息债务规模的年增速仍有可能被限制在10%之内。

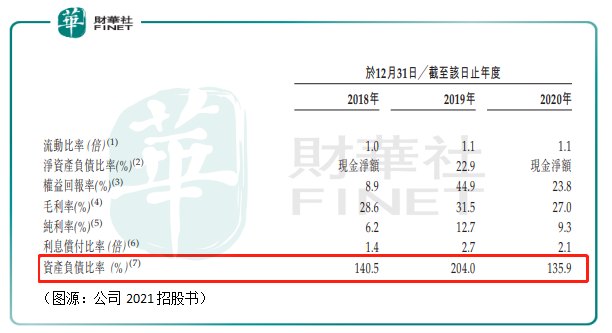

按三巽控股自己的资产负债比率标准(按有关期间末的借款总额除以权益总额再乘以100计算),公司在2018年、2019年及2020年三个年度末资产负债比率分别为140.5%、204%及135.9%。

公司解释,其2019年资产负债率的增加主要是由于借款总额因增加土地土地收购及物业开发的融资需要而有所增加;而2020年负债率下降则主要是因为有意降低负债率,年内权益增幅超过同年借款增幅所致。对比长三角房企同行资产负债率介乎117.9%至284.8%水平,三巽控股最新资产负债率实际已处同行中低水平。

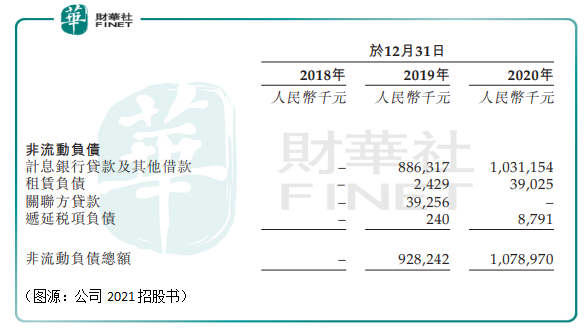

从资产负债表看,三巽控股2019年非流动负债项下新增计息银行贷款及其他借款8.86亿元、关联方贷款3925.6万元。而至2020年,公司计息银行负债及其他借款新增1.45亿元至10.31亿元,而关联方贷款则已偿还。

三巽控股显然有意识减少过往高举高打的经营方式,及对于融资借款拓地的依赖。在计息银行负债及关联方贷款增幅大幅减少同时,2020年三巽控股母公司拥有人应占权益项下储备由2019年5.8亿元增至9.48亿元。而从同年交付土地面积来看,公司同时也在经营层面积极回款。

然而即便这样,三巽控股按人民银行新拟定标准的“三道红线”标准衡量,仍脚踩资产负债率,未来有息负债的增速可能受到限制。

这样的话,三巽控股在“面粉越来越贵”情况下,走出增收不增利怪圈以及走出安徽、深入长三角市场布局的仅有方法通路之一——规模扩张就不再走得通。结果,中小房企三巽可能会迟迟走不出现在的困局。

香港上市也许是它为数不多可以获得外部融资以继续扩张的方法。但港交所前三次对公司爱理不理,已说明其对内地众多诸如三巽控股等有融资需求的中小房企的准入门槛已越来越高。在此情况下,三巽控股第四次递表获准上市的概率存疑。

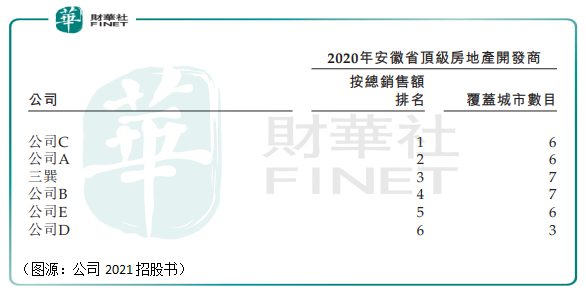

三巽控股招股书中一组数据正可反映其目前在行业所面临的尴尬。据Wind统计,2019年中国有房地产开发商9.95万家,其中安徽有4112家。按照销售额统计,三巽控股2020年在安徽省内排第三,覆盖省内6个城市。

但根据克而瑞统计,按总销售额计,三巽控股去年在全行业的排名仅仅是第162名。

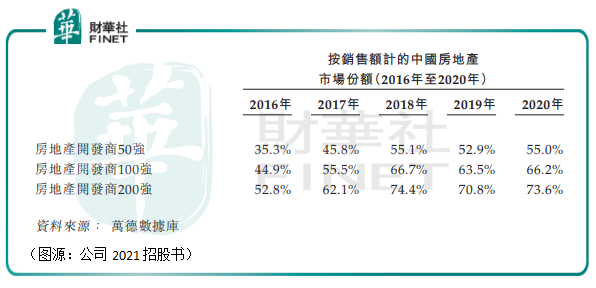

由于竞争和规模经济增加,2016年至2018年间,行业顶级房地产开发商的规模显着增长。期内按销售额计,中国50强、100强及200强房地产开发商的市场份额显着增长。进入2019年之后,行业50强、100强及200强房地产开发商的市场份额保持相对稳定。

至2020年,房地产50强销售额占行业比例为55%;100强为66.2%,相当于后50强只占11.2%;200强占比为73.6%,相当于后100强的销售额占比只有7.4%。2019年至2020年,房地产50强市场份额增幅为2.1个百分点;100强市场份额增幅为2.7个百分点;200强增幅为2.8个百分点。排名越往后的房地产开发商市占率增幅便越少。

由此很容易看出,中国房地产行业是一个马太效应极度明显的行业。销售规模越靠后,能分到的行业蛋糕越少。当前行业市场份额虽然稳定,但仍在向头部50家开发商聚拢。后50的开发商能喝到汤。至于后100的开发商则只能喝水。再之后的,只能看热闹或被出清。

整个中国房地业,就是一个现实版的丛林法则演绎。

这就不难解释为什么出身安徽的三巽控股一定要走出安徽,将总部迁往上海,而且要从2019年开始一次又一次地在香港递表。公司的目的显然是通过融资做大自己的规模,让自己在房地产行业的话语权更大一点。

但类似三巽控股这样去年寻求香港上市的内地中小房企,还有鹏润控股、领地控股、大唐地产、港龙地产、实地地产等等。最后能成功上市者寥寥可数。

三巽控股经过去年下半年的发力,在长三角的无锡又增添了几个项目,却依然未能改变脚踩红线、拿地成本渐高毛利率下滑的现实。其第四次港股交表的上市前景并未见明朗。

在房地产进入存量竞争之前,中小房企都想拿一张下半场竞争的入场门票。但现实是残酷的,没有谁可以保证这个能入场的幸运儿会是三巽控股,即便它是如此执着的一次又一次递表。

作者:橘子汽水

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号