上市三个月股价跑出45度视角,但贝壳却似乎很焦虑,公司新近准备大手笔融资21亿美元,巩固护城河。

从贝壳上市那天起,中国楼市战事进一步升级——贝壳这个卖房子的房产经纪风头盖过房地产开发商, 过于喧宾夺主了。

被业界讨伐、阿里入场,贝壳能应对未来挑战吗?

贝壳也缺钱?

11月19日晚,贝壳宣布计划增发3540万股美国存托票(ADS),以58美元计算,融资额近21亿美元。承销商将有30天超额配售选择权,发行交易预计将于2020年11月23日完成。

增发款项将主要用于拓展公司的服务产品,向新的增长领域扩张,投资于基础设施以追踪潜在的战略商机,并用于运营资本和一般性企业用途。

刚于2020年8月上市,贝壳也缺钱吗?

作为中国“居住服务平台第一股”,贝壳于纽交所挂牌交易,发行1.06亿ADS,发行价每股20美元,公司成功募集资金21.2亿美元。

也就说上市贝壳也才募资21.2亿美元,此次增发募资也将达21亿美元,规模不可谓不小。贝壳最新公告了上市后第一份财报——2020年三季报。

据Wind数据显示,三季度单季贝壳营收达到205.49亿元,同比增长70.92%。截至2020年9月末公司现金余额达到461.15亿元。

手握这么多资金,上市仅三个月,贝壳为啥还要融资?

与其说贝壳缺钱,倒更像是贝壳的一种防御性措施。

贝壳缺钱不,肯定缺。对于任何一家处于高速成长阶段的企业,对资金的渴望从来是多多益善。

贝壳是由链家网升级而来,后者崛起于房地产渠道江湖——房产中介,并在到处都是“地头蛇”为强的房产中介中做强做大,成为领先的住宅交易和服务的集成线上和线下平台。

结束房产中介一盘散沙局面,贝壳几统领整个中国整个房产经纪渠道。

截至2020年9月末,贝壳平台连接的经纪门店数已超过4.4万家,同比增长41.7%,连接的经纪人超过47.7万,同比增长50.7%。第三季度月活跃用户(MAU)为4790万,同比增长82.1%。

线上、线下双轮驱动式得扩张,都需要大额资金投足。但在2019年以前,贝壳净利润一直处于亏损状态。之前的规模扩张更多借助于融资来完成。

企查查显示,在上市前,贝壳2019年获得碧桂园、高瓴资本、腾讯投资等D轮融资,融资规模超12亿美元。同年,公司又获软银、红杉资本,以及高瓴和腾讯D+轮投资,融资24亿美元。之后就是上市融资21亿美元。

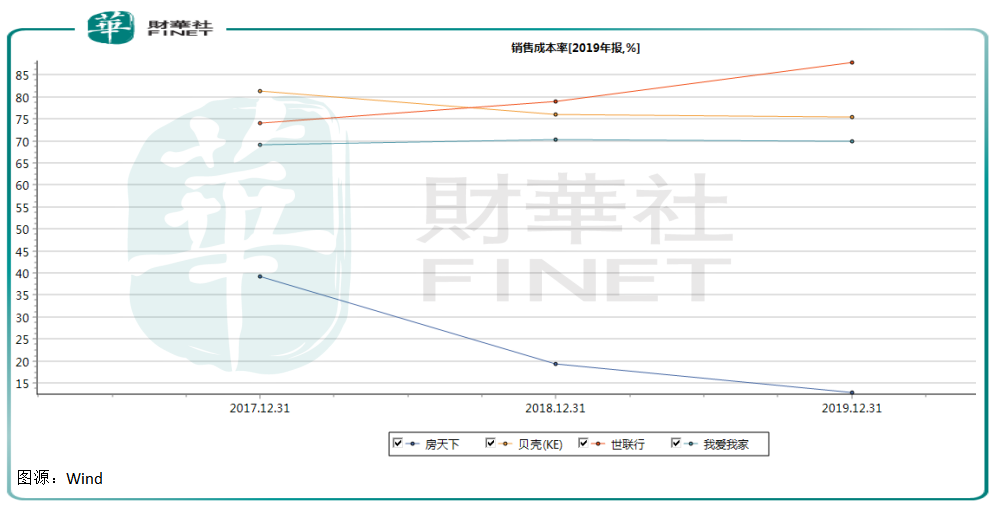

但是这些钱似乎远远不够花。从贝壳近三年销售成本率看,这个比率有点过高,表明公司成本投入过大,挤压盈利空间。2017年公司销售成本率高达81%,近两年下滑至76%、75%。

对比同业公司看,A股上市的世联行和贝壳不相上下,甚至在2019年还超越贝壳。不过房天下则明显低于行业两位前辈。

销售成本率居高意味公司成本投入大,但对规模企业来说也不一定是坏处。如果企业产品质量较高,则较低的成本率有利于提升企业竞争力。

无形中也能看到,房地产经纪渠道是一个竞争较为激烈的行当。行业公司想要高速发展,牺牲部分利润在所不惜。

贝壳的崛起还有赖于创始人左晖对互联网+作战的坚持。当庞大而古老的房地产行业笑傲互联网+,以为自己不会成为被改造的那个时,贝壳却在寻求线上机会。

模式、试错之后,贝壳成功搭建线上APP主导,线下门店获客,经纪人团队充当主角唱戏的商业模式。

得客户者得天下。在转型期间,公司顺利抓住沉淀C端用户机会,二手业务不断蚕食市场份额,一手业务也突飞猛进。

贝壳称霸行业雄心昭然若揭。

但在上市功成,业务名就之时,阿里却跳将出来挡了贝壳的路。

阿里在贝壳上市一个月后宣布与易居联合成立房产部门,推出“天猫好房”平台,并承诺,在未来至少3年内不赚钱,所有收入100%都会补贴给购房者。

这真是魔高一尺、道高一丈。相对行业贝壳数据做得好,但对比阿里还想去甚远。

不进则退,面对半路杀出的程咬金,贝壳只能向前冲。

贝壳官网显示,不远将来,贝壳找房将覆盖全中国超过300个城市,服务超过3亿的社区家庭,链接100万职业经纪人和10万家门店,赋能超过100个品牌。

融资、烧钱,贝壳正在构筑规模的护城河,来扩展自己的安全边际。

况且,上市之后股价表现一骑绝尘,为贝壳融资打下良好根基。

身披互联网+大数据“外衣”,对于外界来说,贝壳仍只是一家房产中介。既不盖房,又不做物业管理服务,作为一名中间商,贝壳的崛起让房地产行业既爱又恨。

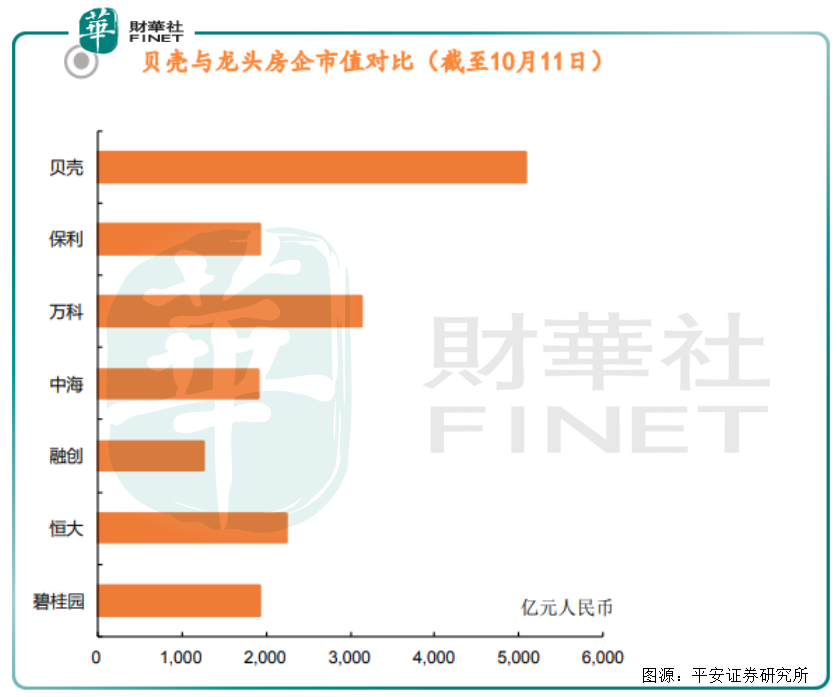

但这并不妨碍贝壳获得资本市场青睐。公司股价在上市后短短三个月跑出一条45度向上的弧度,身价蹭蹭窜升。

上市第一天贝壳股价报收37.44美元,大涨87.2%,市值422亿美元。3个月后,公司股价最高涨至79.40美元,市值飙升至800多亿美元,挺进中概股前五强。

不仅领先于百度、中国人寿等巨头,还跑赢了房地产开发商龙头万科、恒大们。

虽然最近贝壳股价距79.40美元高点有所下滑,截至当地时间11月19日收盘下滑至59.35美元,但公司仍以678.60亿美元市值稳居中概股第五席。

在任何一个行当,企业要想发展壮大,需要经历一路打怪升级,贝壳亦如此。作为一名房产中介,在中国十万亿规模的房地产行业中,本应该像前三十年那样站到房企影子背后。

但贝壳却偏偏在夹缝中挤出来,不仅抢了渠道们的份额,还动了房地产开发商的奶酪。自2019年以来,市场不乏楼市卖不动的新闻,开发商手里的房子出现滞销。

而在获客方面,开发商自销团队远不及贝壳这类规模化的数字化营销渠道。不少房企认为,新房销售过度依赖渠道商,不仅被分走利润,还被遏制住喉咙。

基于这种说法,贝壳有喧宾夺主之嫌。贝壳树敌不仅在圈内,还跑到上游客户那里。仁者见仁智者见智,也有些人为贝壳抱不平,但这些都是残酷的商业竞争法则,胜者为王。

房地产存量市场,渠道、物管等房地产细分行业经营价值愈发凸显。

据CIC报告,2014-2019年,中国通过经纪机构完成的房屋销售与租赁金额从3.2万亿元升至10.5万亿元,CAGR达26.8%,渗透率从33.0%升至47.1%。

这个数字等同于2019年房地产市场新房成交额,渠道是个大盘子,行业公司围绕这个盘子的抢食将愈演愈烈。

眼下房产经纪行业已是一片蓝海。行业整体呈现门槛低、区域属性强的特点。

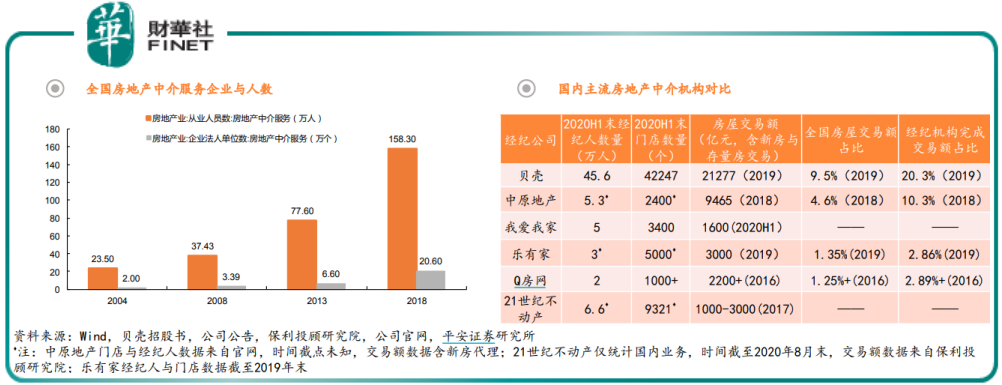

根据平安证券研报,2004-2018年我国房地产中介服务企业由2万个增至20.6万个,CAGR达18.1%,从业人员由23.5万人增至158.3万人,CAGR达14.6%。

放眼行业,贝壳交易规模、经纪人、线下门店数量远高于其他经纪机构。

平安证券研报显示,2020年上半年,贝壳拥有45.6万经纪人,42247家门店,2019年房屋交易额(新房和二手房)达到21277亿元,力压行业伙伴中原地产、我爱我家、乐有家、21世纪不动产等。

同时,公司2019年房屋交易额2.1万亿元,在全国经纪机构完成交易额占比达20.3%,也在业界创出了一个新高度。

贝壳规模持续增长,行业呈现一超多强格局。

随着阿里下场竞争,未来贝壳能否接受住挑战?眼下很难说,毕竟贝壳尚未实现自我造血,一切还得看背后股东腾讯硬不硬气。

另一股东高瓴已经表态,截至2020年三季度末,在高瓴的美股持仓中,贝壳位列前十大重仓股。此外,基于高瓴也重仓了阿里,有同一个大股东撮合,未来贝壳和阿里更像是房地产渠道界的两极,分享行业利益。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号