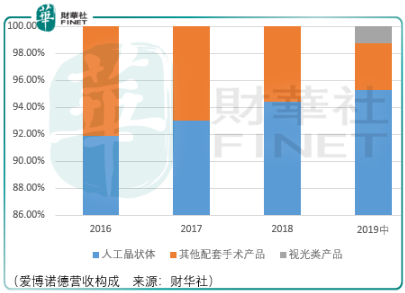

爱博诺德是一家眼科医疗器械供应商,目前主要产品覆盖手术和视光两大领域,主要针对白内障和屈光不正两大类造成致盲和视力障碍的主要眼科疾病,其中手术领域的核心产品为人工晶状体,视光领域的核心产品为角膜塑形镜,以及围绕以上核心产品研产售一系列配套产品。

爱博诺德是国内首家高屈光性人工晶状体制造商,也是国内销量最大的可折叠人工晶状体制造商之一,打破了国际厂商在高端人工晶状体技术和市场方面的垄断。

人工晶状体是用于治疗白内障、全世界用量最大的人工器官和人类医疗器械产品。白内障是由老化、遗传、外伤及中毒等原因引起的人眼天然晶状体变性而发生浑浊,导致光纤被浑浊晶状体阻扰无法投射在视网膜上,造成患者视物模糊或完全失明,是眼科类第一大疾病,目前,通过手术植入人工晶状体取代浑浊天然晶状体是治疗白内障唯一有效手段。

根据世界卫生组织研报,全球非近视眼疾患者约有3.14亿人,其中不少患者都是因白内障、青光眼、未经矫正的屈光不正等疾病致盲,致盲原因中白内障占 39%、未经矫正的屈光不正占 18%、青光眼占 10%,而白内障的治疗将有效降低全球眼疾致盲率。

显然爱博诺德生产的人工晶状体医疗价值无需多言,但其投资关键还是在于行业竞争格局与成长情况。

从市场空间来看,根据全球眼科医疗公司爱尔康数据,2017年眼外科(全球)市场规模约90亿美元,其中植入性产品的市场规模为30亿美元,在植入性产品中人工晶状体是最为主要的细分领域。

从全球人工晶状体市场份额来看,2017年爱尔康市场份额占31%、强生视觉占22%,博士伦占6%,蔡司占4%。2018年爱尔康营收71亿美元,其中人工晶状体业务收入为11亿美元。

虽然这个市场并不小,但是要突破爱尔康、强生视觉为代表的行业龙头并不容易,全球份额排名第三的博士伦仅占6%便可证明。

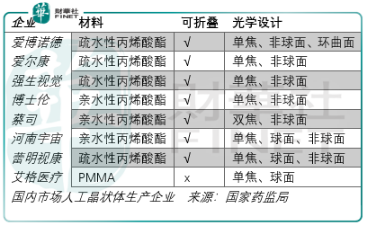

从产品参数来看,爱博诺德在材料、可折叠、光学设计上与全球龙头并无差异化,同时在品牌培育与积累上显然要弱于爱尔康、强生视觉。

所以爱博诺德只能寻求价格层面的差异化,通过提高性价比来提升国内的市场份额,这需要时间来观察爱博诺德产品的竞争表现。

在角膜塑形镜领域爱博诺德是一个新兵,2019年上半年才有产品销售收入。爱博诺德于2019年3月取得角膜塑形镜产品注册,是中国境内第2家取得该产品注册证的企业,第一家是欧普康视。

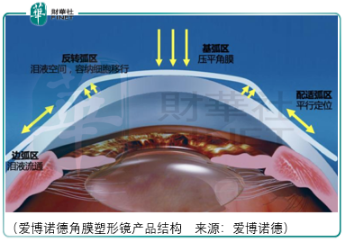

角膜塑形镜的临床作用在于长期内控制年龄8-18岁、近视度数小于600度的青少年近视的进一步进展、以及短期内短暂性消除近视(适用于任何年龄段人群,效果通常持续一天)。

美国大型多中心临床研究表明,对于年龄在8-14岁青少年近视患者而言,戴3年普通框架眼镜近视度数平均增加103度,而戴3年角膜塑形镜近视度数则平均增加13度。

此外,角膜塑形镜临床应用已经获得美国fda、国内cfda等监管机构的信用背书。2004年,美国fda正式批准角膜塑形镜在美国上市销售,同年我国cfda亦批准欧普康视角膜塑形镜在国内首家上市。

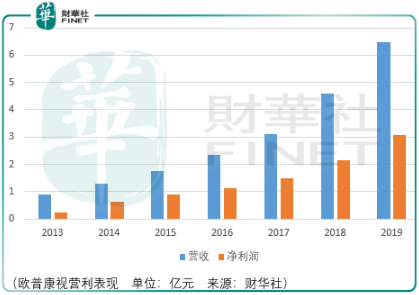

从欧普这几年的营利表现来看,角膜塑形镜的医疗价值与需求是得到市场验证的。但是对于爱博诺德而言,能否取得如欧普康视一般的成长水平则存在较大的不确定性。

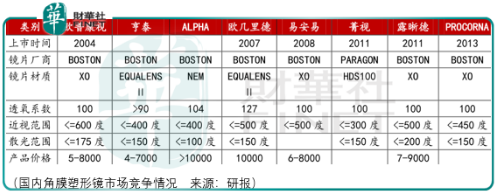

爱博诺德目前生产的角膜塑形镜属于夜戴型,而欧普康视产的角膜塑形镜既可夜用又可日用,并且梦戴维是所有同行竞品中唯一一个既可夜用又可日用的厂商;从适用近视度数范围来看,欧普康视的梦戴维可适用于600度以下的近视青少年群体,而爱博诺德的普诺瞳仅适用于400度以下。

显然,无论是从现有销售规模,还是现有技术水平,欧普康视都是这一领域的绝对龙头。

虽然普诺瞳没有竞争优势,但至少从国内获批的其余角膜塑形镜厂商技术水平来看,其并非处于下游。因此,随着角膜塑形镜市场的增长,爱博诺德的普诺瞳或许能够获得行业性成长的机会。

从角膜塑形镜行业发展来看,在近视矫正技术上其具备优势:

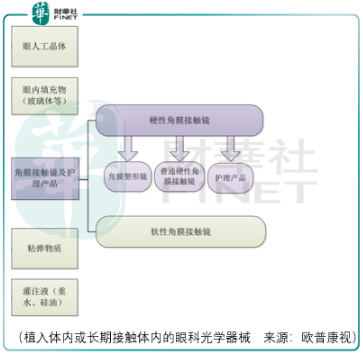

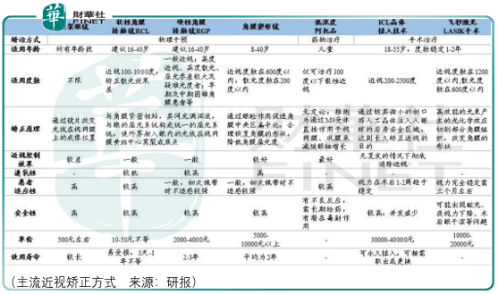

目前主流的近视矫正方式有眼镜、软性角膜接触镜、普通硬性角膜接触镜、角膜塑形镜、低浓度阿托品、icl晶体手术植入、飞秒激光lasik手术。

从主流近视矫正方式的选择来看,与角膜塑形镜构成竞争的是软性角膜接触镜和低浓度阿托品。

软性角膜接触镜属于通用型产品,其单价成本最低,但由于使用寿命有限所以实际平均使用成本随着使用时间的延长是高于角膜塑形镜的。

虽然软镜(软性角膜接触镜)与角膜塑形镜是竞争关系,但其两者并非直接构成竞争。软镜属于大规模生产的标准化产品,依靠的是规模效应降低成本,其销售不需要通过医疗机构,这和主要通过医疗机构、定制化非标产品的硬镜(包括角膜塑形镜)是不同的。

所以直接与角膜塑形镜构成竞争关系的是低浓度阿托品。目前临床主要用浓度 1%常规阿托品滴眼液稀释100倍至10倍后使用,如发生不良反应则责任全部由医院和处方医师承担,因此实地调研的结果显示医生都不太愿意推荐青少年近视患者使用此治疗方案。同时,低浓度阿托品主要对低度近视患者疗效较好,对中高度近视患者疗效并不明显。另外,阿托品作为散瞳药副作用相对较大,可能导致孩子发生怕光、睫状肌麻痹或痉挛等症状。

因此,目前大多数医院并未把低浓度阿托品作为治疗青少年近视进一步进展的首选,主要仅针对 6 岁以下不适合使用角膜塑形镜的青少年近视眼患者推荐使用。

在扫除了同行竞品竞争障碍之后,掣肘角膜塑形镜行业发展的只有自身的运营模式了。

从产品端来看。角膜塑形镜的更换周期在1.5-3 年,定期复查的周期为 1-3 月,这使得产品在客户的使用生命周期里都存在重复购买的需求,需要通过专业的售后服务和稳定的产品品质提高客户黏性。

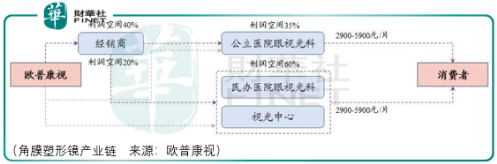

稳定的产品品质由厂家保障,而专业的售后服务则需要眼科医疗终端来提供。

厂家通过自建团队和经销商团队开发搭建以医院、眼视光中心为销售终端的营销网络,患者需求的引导和销售达成主要由专业的眼科医生完成,随后患者在眼视光中心进行验配光,厂家根据所得的参数,为患者个性化定制角膜塑形镜,生产的周期一般为 5-7 天,最后患者在医院拿到镜片,完成一次完整的销售。

显然,角膜塑形镜厂商要扩充产线,除了要解决自身产能问题,还需要解决眼科医生、验光医师规模和视光中心建设的问题。从目前来看,医师的供给瓶颈虽然明显但已有所缓和:3年前我国医学院校中开设验配师本科学历的仅一家医学院,截止目前,这2-3年来开设验配师本科学历的医学院校已增至10家,按照5年培养期计算,未来2年后行业内本科学历验配师数量将大幅增加。

视光中心建设方面,视光中心定位于社区化视光产品供应站,当地居民可在任一视光中心凭视光医生处方配备角膜塑形镜,国内这一业态刚刚起步。以欧普为例,其已经通过与经销商合资控股的方式来提升这一渠道的布局。

从消费端来看,角膜塑形镜消费决策者大多对价格并不敏感。这很好理解,因为中国父母对于子女的教育投入是不计代价的,尤其是关乎到子女眼睛健康的保护上。

实际产品的销售情况也印证了这一现象,根据欧普康视数据,2013-2016年间其每副角膜塑形镜出厂价从1369元/副持续上涨至1603元/副,年复合提价幅度至少达到5.4%。

这是否意味着角膜塑形镜行业是一个容易把握产品定价权的行业呢?当然,目前的案例数据并不充分,但至少对于这个领域的企业而言,投资者应当给多一点注意力。

总体而言,无论是从产品的技术适用范围还是从产品的渠道搭建、产品定价能力比较,爱博诺德与欧普都相距遥远,但仍然值得期待。因为中国市场角膜接触镜的佩戴率与配镜比重都远远低于同样重视子女教育以及学生群体同样高近视率的中国香港、中国台湾、韩国和日本。

但需要注意的是,欧普的估价随着市场潮流对医疗企业偏好的推动已处于高位,究竟是趋势继续还是周期回归,投资者应当做好风险平衡。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号