近年来,各类快消时尚文化风靡席卷全球,令整个服装零售市场销售价值持续增长。尽管部分发达市场的实体店服装产品零售销售可能于未来几年呈现下滑趋势,但全球整体服装零售销售价值还是得到消费力日益提高的新兴经济体的支持,同时亦带动服装标签及装饰产品市场的发展。

随着行业市场的不断发展壮大,相关产品制造商们在尽力抢占市场份额、巩固自身市场地位的同时,也积极在资本市场寻求更多的可能性。近日,又一家服装标签及装饰产品制造商向港交所递交了主板上市申请——6月4日,常达控股初步招股说明说见诸港交所相关信息披露系统,意味着其已经正式启动IPO进程。

过半收益来自吊牌产品销售

资料显示,常达控股于1992年起在香港开展印刷生产业务,2000年将其印刷业务拓至广东惠州,并于2010年开始生产织唛产品。

目前,常达控股主要从事制造及销售服装标签及装饰产品,大部分为附属于服装产品的配件,如吊牌、织唛、印唛及热转印产品,以及其他小部分的包装盒、金属封条及绳、亮片、补丁、袋及徽章等产品。

据常达控股招股说明书,销售吊牌产品为其贡献了绝大部分的收入。于公司往绩记录期间,常达控股超过50%的收益来自于吊牌产品的销售,2016、2017及2018年,其吊牌产品销售收入分别为1.42亿元(港元下同)、1.69亿元及1.97亿元,分别占公司总收入约58.6%、55.3%及52.9%。

常达控股近年的第二大收入来源为其织唛产品的销售,2016至2018年,公司织唛产品销售收入分别为3620万元、4654.3万元及6767万元,分别占总收入约15%、15.3%及18.2%。印唛产品销售比重则在2018年上升至10.3%,为公司贡献了3820.6万元收入。

不难看出,这几年常达控股内部收入结构虽然有轻微的调整,如吊牌比重略为下调及织唛及印唛产品销售比重相应上升,但这三类产品仍是公司最重要的创收大队,合共为其带来超过8成收益。并且可以看到,近两年这三大产品的销售保持着不错的增长势头,可为常达控股日后的业绩增长提供支撑。

看好南亚市场,加码孟加拉产能布局

常达控股的主要客户为美国及欧洲服装品牌的服装制造商,同时其产品亦直接销售予若干服装品牌,及若干服装品牌或服装制造商委任的采购代理。

最初于香港开展业务的常达控股,自新千年将业务拓展至中国内地之后,又陆续在孟加拉及越南等地开设生产基地,并在美国设有支援生产线。

据弗若斯特沙利文的报告,2018年,中国、孟加拉及越南为世界三大服装出口国,出口价值分别约为1450亿美元、369亿美元及303亿美元。而美国则为世界最大的服装产品进口国,其进口加之约为868亿美元。

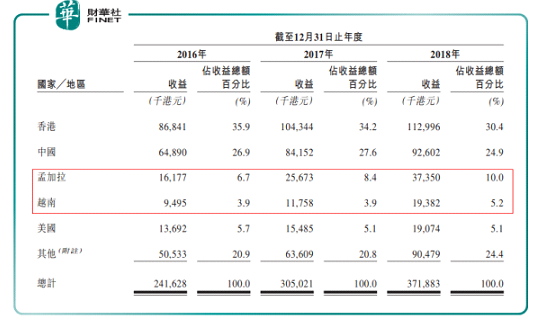

目前常达控股按客户地理位置划分的收益结构中,香港、中国内地、孟加拉、越南及美国就分列其前五大收入贡献市场。2018年,这五个市场贡献的收益分别占其总收益的30.4%、24.9%、10%、5.2%及5.1%,当中孟加拉及越南市场的销售占比呈上升趋势。

(常达控股近三年按客户地理位置划分的收益明细 来源:常达控股招股书)

就全球服装及纺织行业市场而言,由于中国劳工成本持续上涨,及制造商纷纷将设施迁至东南亚(及南亚)国家,中国占全球市场份额逐年下降;与此同时,在劳工成本竞争力较高,加之政府支持外商直接投资及贸易环境利好的情况下,越南及孟加拉在服装生产价值方面正逐步占据中国的份额。

2013年,常达控股在孟加拉设立了首个海外生产设施基地,2014年又在越南开设了生产基地。公司招股书显示,常达控股于孟加拉产生的收益在往绩记录期间录得逾45%的按年增长。而据弗若斯特沙利文的报告,孟加拉的服装标签及装饰产品按收益计的市场规模由2014年的2.14亿美元按8%的复合年增长率增加至2018年的2.91亿美元,且该增长预期将于2019年至2023年间按7%的复合年增长率持续。

基于此,常达控股计划在2019年底前在孟加拉再建新生产厂房,此前其已于孟加拉租赁一面积约5100平方米的地块,年起自2018年2月起计为期30年。值得一提的是,常达控股拟将其本次上市所筹资金的相当部分用于孟加拉新厂房的建设以及新厂房建成后的机器收购。公司认为,凭借于孟加拉增设的新厂房,其可透过缩短生产交货时间改善生产效率,亦可提高产能及为其提供额外成本节约优势,及为安装新机器提供额外空间,以拓展其将于孟加拉生产的产品范围。

盈利能力稳健提升,风险亦需关注

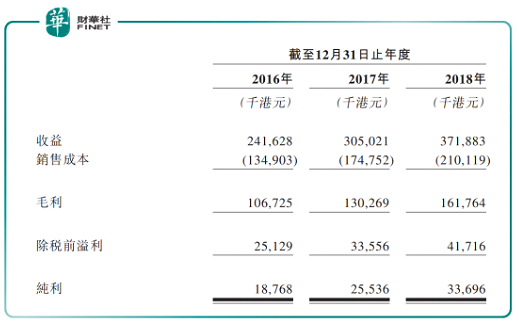

已经依循现有业务模式走上平稳发展道路的常达控股,近年的业绩表现也颇为稳健。2016年,公司录得收益2.42亿元,2017年及2018年其收益分别按年增长26.2%及21.9%至3.05亿元及3.72亿元。纯利方面,2016年常达控股净赚1876.8万元,2017年纯利显著增长36.1%至2553.6万元,2018年又续增31.95%至3369.6万元。

近三年,常达控股的盈利能力稳健提升,纯利增速高于收益增速,毛利率则分别为44.2%、42.7%及43.5%,纯利率由7.8%升至8.4%,再升至2018年的9.1%。

(近三年常达控股业绩表现对比情况 来源:公司招股书)

尽管目前来看常达控股的经营表现总体不错,且由于其对孟加拉产能的积极布局,为公司后续的业绩增长提供了一定的保障,但此番勇闯香港资本市场的路途中,常达控股所面临的诸多风险因素也值得关注。

首先是客户集中度的问题。常达控股依赖其主要客户的需求,其来自五大客户的收益在过去三年分别合共占公司总收益的30.8%、28.4%及24.5%;最大客户近三年亦分占总收益的20.2%、17.4%及12.8%。若其主要客户的需求在日后下跌,公司收益或将受到较大不利影响。

近来国际政治经贸环境多有不平,常达控股于海外市场经营业务也涉及相应的风险及不确定因素,有可能导致其海外销售减少及有关销售的盈利下降。此外,原材料价格的上涨一直是制造业公司不得不面对的一大难题,也可能影响常达控股的利润成色。

1998-2025深圳市财华智库信息技术有限公司 版权所有

经营许可证编号:粤B2-20190408

粤ICP备12006556号